Как отказаться от кредита если договор уже подписан

Содержание:

- Судебные решения

- Допускается ли отказ от кредита после заключения договора

- Состав кредита

- Особенности отказа в зависимости от вида кредитования

- Досрочное погашение кредита

- Как аннулировать кредит

- Три возможных варианта развития событий

- Заявление на отказ от кредита

- Как отказаться от кредита, если договор подписан, но денежные средства еще не получены?

- Варианты действий

- Особые советы тем, кто взял кредит и хочет отказаться

- Можно ли отказаться от кредита

- Как банк принимает решение

- Как вернуть кредит после подписания договора?

Судебные решения

Многим кажется, что лучшим вариантом разрыва кредитных отношений с банком будет обращение в суд. К такому прибегают, если финансовая организация отказала в удовлетворении заявления. Юристы отмечают, что суд в таком случае редко когда выносит решения в пользу истца.

Если кредит был взят без нарушения правил, финансовая организация свои обязательства выполнила, фактически и на законных основаниях придраться к ней не к чему. А значит, и требовать удовлетворения по кредиту нельзя.

Причем суд не реагирует и на такие факторы, как:

- Потеря работы;

- Период временной невозможности работать из-за состояния здоровья;

- Наличие несовершеннолетних детей на иждивении и прочие.

Зачастую такие факторы являются форс-мажорными и смягчающими, но не в данной ситуации. После решения суда уклоняться от выплаты кредитных обязательств не стоит, т.к. это чревато уголовным преследованием.

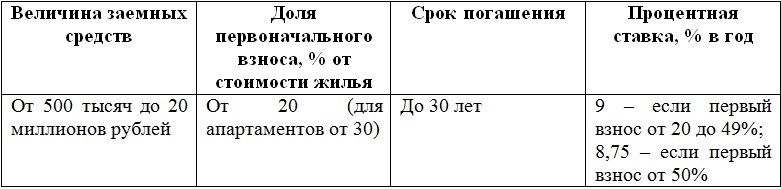

Отказ от ипотечного займа

Один из острых вопросов – можно ли отказаться от ипотечного займа. Ведь он крупный по размеру, длительный по времени. Юристы указывают, что процесс отказа от такого рода кредита напрямую зависит от того, на какой стадии находится процесс ипотечного займа. Если соглашение было подписано, но деньги не перечислены, следует понимать, что права банка начинаются с момента госрегистрации договора. Есть трое суток на то, чтобы обратиться в Росреестр с просьбой об аннулировании записи. Причем сделать это надо и заемщику, и финансовой организации.

Если договор подписан, деньги перечислены, но сохраняются на счету, порядок действий будет другим. Тут вступает в силу фаза, называющаяся фазой реального применения денег банка. Вариантов расторжения договора кредитования будет досрочное погашение с пересчетом времени, когда деньги лежали на счету.

В случае, когда все подписано, деньги перечислены и использованы и даже проводились какие-то платежи, алгоритм будет еще более разнообразным. Так, могут идти в дело реструктуризация, рефинансирование или досрочное погашение.

Отказ от автокредитования

Самой сложной в этом случае называют ситуацию, когда салон получил деньги. Потому что тут просто взять и отказаться от услуг банка нельзя. Решать вопрос придется в индивидуальном порядке. Наиболее частой ситуацией является продажа автомобиля с досрочным погашением кредитных обязательств. Однако специалисты рекомендуют не забывать, что автомобиль начинает дешеветь, едва только покидает двор салона – сразу же сбрасывает процентов 10 со своей стоимости.

Допускается ли отказ от кредита после заключения договора

Подписанный кредитный договор не накладывает на заёмщика полного перечня обязательств, пока тот не получит финансовые средства. Отказ от сделки – нормальная практика, несмотря на то, что подобной обязанности у банка нет. И даже если средства уже были получены, ситуация не будет критичной.

Подписанный кредитный договор не накладывает на заёмщика полного перечня обязательств, пока тот не получит финансовые средства. Отказ от сделки – нормальная практика, несмотря на то, что подобной обязанности у банка нет. И даже если средства уже были получены, ситуация не будет критичной.

Обязанности банка по прекращению действия договора при отказе стороны действительно нет. Соглашение подписано, средства готовятся к выдаче или перечислению, то есть работа уже началась. Отношения между сторонами уже существуют. На практике есть два варианта решения проблемы:

- Подать в банк заявление о прекращении договора. Не каждая кредитная организация пойдёт на это, но довольно часто банки с пониманием относятся к подобным обстоятельствам. Между сторонами заключается дополнительное соглашение, в котором прописывается, что отношения прекращены, финансовые претензии отсутствуют.

- Дождаться получения средств и обратиться с заявлением о досрочном возврате кредитных средств.

Досрочная выплата кредита – законное право должника. Оно закреплено в пункте 2 статьи 810 ГК РФ.

Ссылка на документ: Гражданский кодекс РФ (часть 2) от 26.01.1996 г. № 14-ФЗ

Порядок расторжения договора до выдачи средств

Данный порядок будет возможен только с прямого согласия кредитора. Процедура проводится в несколько этапов:

- заёмщик обращается в отделение банка и выражает необходимость прекращения договорных отношений;

- подготавливается заявление о прекращении выдачи средств. Чаще всего кредитная организация предлагает свой бланк, но заявление может быть оформлено и в свободной форме;

- банк принимает решение и объявляет его заёмщику.

Вариантов два – банк или соглашается прекратить выдачу займа или отказывается. Если кредитор согласен, то стороны должны оформить дополнительное соглашение, отражающее суть достигнутой договорённости. Если нет, то принудить финансовую организацию не получится, придётся дождаться выдачи и начинать процедуру досрочного погашения.

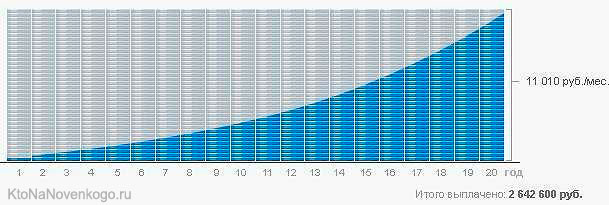

Порядок досрочного погашения

Право на досрочное погашение и условия процедуры расписаны в Гражданском кодексе РФ:

- пункт 4 статьи 809 определяет, что банк может требовать проценты с должника в сумме, начисляемой до дня требования. Даже если в договоре прописано иное, банк не вправе выставлять требование о взыскании полной суммы потенциально начисляемых процентов при досрочном погашении. Говоря простым языком, кредитор получит ровно то, что может быть начислено на момент выплаты;

- о досрочном погашении нужно уведомлять банк заранее. Сделать это нужно минимум за 30 дней, если иное не определяется условиями заключенной сделки. Об этом прямо указывается в статье 810 ГК РФ.

В последнем абзаце пункта 2 статьи 810 ГК РФ установлено, что досрочный возврат возможен с согласия кредитора. Данное согласие может быть выражено и в тексте договора, и отдельно. Большая часть банков включает такие условия в тексты предлагаемых к заключению договоров.

Процедура досрочного погашения будет следующей:

- Клиент обращается в банк и подаёт заявление. Чаще всего оно оформляется по установленной банком форме, но организация не вправе отказать лицу в рассмотрении, если документ оформлен иначе.

- Заявление рассматривается банком, который выносит решение. Срок рассмотрения не должен превышать тридцать дней, на практике окончательное решение часто принимается гораздо раньше.

- Взятый ранее кредит оплачивается досрочно, отношения между сторонами прекращаются. Стороны могут заключить отдельное соглашение, которое определяет, на каких именно условиях отношения сторон прекратятся.

Уведомление должно быть направлено минимум за 30 дней до того, как будет произведён расчёт. В противном случае, кредитор вправе ответить отказом.

Состав кредита

При подписании договора займа необходимо обращать внимание на дополнительные услуги. Довольно часто клиентам магазинов вменяют страховку, которая бы покрыла стоимость товара в случае его утери или порчи

Но заметить такое условие довольно трудно, поскольку покрытие обычно заметно увеличивает стоимость кредита. При отказе от таких условий после подписания следует понимать, что прежде всего придется возвращать заем, в том числе на сумму страховки. После того как будет оформлен возврат товара и долга, следует написать письмо в компанию с просьбой возвратить неиспользованную премию. На практике деньги возвращают не полностью, ссылаясь на условия договора и необходимость обслуживания лицевого счета клиента.

Прочтите также: Можно ли отказаться от кредита и как это повлияет на кредитную историю

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Особенности отказа в зависимости от вида кредитования

На вопрос: «Можно ли отказаться от ссуды?», ответ однозначный — да, это возможно, но придется учесть особенности кредитования. Есть несколько видов: целевой и нецелевой, с обеспечением и без него, потребительский займ и автокредит

Можно отказаться от кредита, оформленного по любому из видов кредитования, но чтобы заключение договора с банком было отменено, следует обратить внимание на то, что каждый из видов имеет свои особенности

Некоторые банки запрещают аннулировать автокредит в первые шесть месяцев после заключения договора, а выйти из ипотеки вообще очень сложно. Разрыв целевых и потребительских ссуд имеет несколько отличий. Целевой займ имеет строго оговоренное в договоре предназначение. Чтобы все было законно, для аннулирования предусмотрено 30 дней со дня его подписания.

На разрыв потребительского займа предусмотрено 14 дней. Чтобы аннулировать заем на предметы потребления, клиент должен обратиться в банк с документом о том, что товар, для приобретения которого брали займ, не был получен клиентом.

Потребительский

Ссуды на товары потребления на сегодняшний день являются самым популярным видом кредитования. Покупать товары, пользуясь кредитными средствами, очень удобно, и люди быстро к этому привыкли. Но если купили товар ошибочно или он был буквально навязан консультантом в магазине, то клиент нередко отказывается от такого займа. Как отказаться от потребительского кредита правильно?

Прежде всего нужно отправиться в банк и в письменном виде заявить об отзыве ссуды. Обычно срок рассмотрения — 1 день, после чего выносится решение об упразднении договора, но при условии, что потребитель или вообще не получил заказанный товар, или же была выявлена какая-то неисправность.

Автокредит

Отказ от кредита, взятого для покупки автомобиля, является одним из самых сложных решений в банковской практике. Если на договоре о кредитовании поставлены подписи, и автосалоном получены деньги, то отозвать займ не представляется возможным. Но если все-таки хочется отказаться от автокредита, то порядок действий при отказе такой:

- Нужно оформить в банковском учреждении заявку об отказе от автокредита.

- Если авто еще не приобретено, а получателю выдали деньги наличными, в 30-дневный срок провести досрочное погашение автокредита в полном объеме с учетом процентов за пользование средствами.

- Если машина уже куплена, и оплата за нее поступила в автосалон, то ее снова перепродают и возвращают полученные деньги банку. Но в этом случае заемщик рискует понести финансовые потери, так как авто может долго перепродаваться, и за это время придется оплачивать проценты.

Ипотека

Когда получатель хочет отказаться от уже получившего одобрение и оформленного ипотечного кредита, возможно три варианта отказа от займа. Если решено отказаться от ипотеки после подписания договора, а средства еще не перечислялись клиенту, то в течение трех дней заемщик и банковская организация должны подать заявления в Росреестр и удалить в нем записи о регистрации данной сделки. Согласно ст. 102 ФЗ, только после государственной регистрации взятый ипотечный займ вступает в силу.

Когда договор ипотеки подписан, и заемщик получил деньги, но еще не успел потратить, то отказ возможен только с помощью досрочной выплаты займа. В случае когда оплаты по ипотеке уже производились, можно прибегнуть к реструктуризации займа или провести рефинансирование в другом банке или же досрочно погасить ссуду в максимально короткие сроки, чтобы уменьшить свои материальные затраты.

Досрочное погашение кредита

Таким образом, до тех пор, пока вами фактически не получены заёмные средства, отказаться от кредита не составит труда, при этом такой отказ не подразумевает каких-либо дополнительных затрат. Если же деньги уже перечислены, вы можете в любой момент вернуть их, заплатив при этом проценты за пользование средствами за прошедший период.

Однако учитывайте, что каждый конкретный случай имеет свои нюансы, поэтому, возможно, имеет смысл привлечь квалифицированного юриста для отстаивания ваших интересов в банке.

ВНИМАНИЕ! В связи с последними изменениями в законодательстве, информация в статье могла устареть! Наш юрист бесплатно Вас проконсультирует — напишите в форме ниже

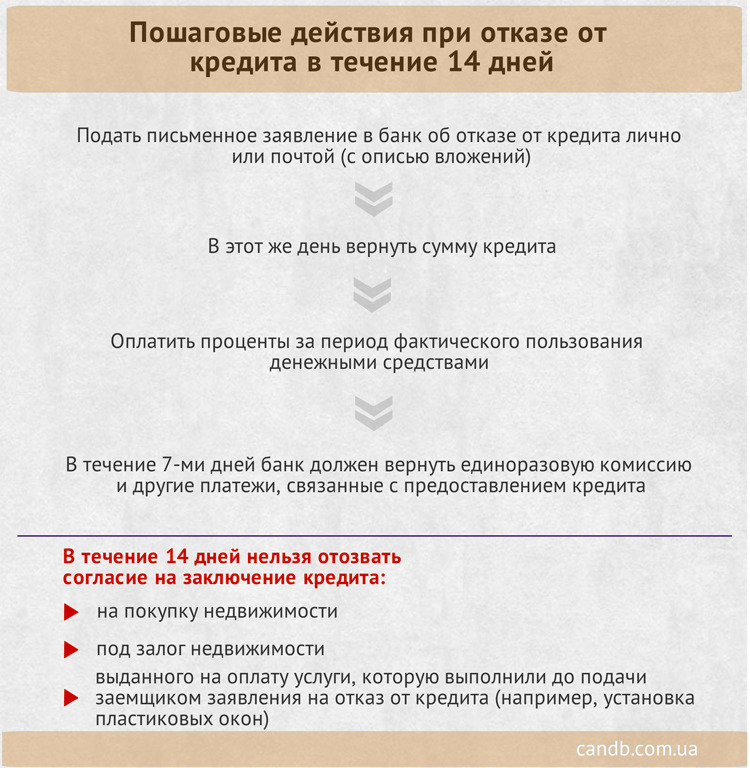

Как аннулировать кредит

Можно выделить три периода, когда кредитный договор может быть расторгнут:

- Заявка на получение кредита была рассмотрена и одобрена, но соглашение между организацией и клиентом еще не подписано.

- Заявка утверждена, договор подписан, но средства еще не переданы.

- Договор подписан, средства получены.

Каждый пункт предусматривает свои нюансы.

Алгоритм действий при отказе от кредита

Алгоритм действий при отказе от кредита

После одобрения

Клиент может отказаться от займа, никаких ограничений нет. При этом у банка нет юридических оснований требовать от клиента компенсации, применять к нему принудительные меры и т. д.

На этом этапе достаточно позвонить сотрудникам банка, чтобы отменить запрос. Учреждение не может начислять проценты или штрафы заемщику, так как фактически услуга не была оказана.

После подписания договора

После подписания документа необходимо обратиться в банк с письменным заявлением о расторжении договора. В нем указываются:

- личные данные и контакты;

- адрес и название финансовой организации;

- номер договора и дата подписания;

- сумма, процентная ставка и срок погашения.

Рекомендуется подробно изложить, почему и зачем клиент хочет отменить кредит. Стоит внимательно изучить договор, так как в этом случае возможен штраф. Объясняется компенсацией за потраченное время на проверку кредитоспособности, оформление документов и т.д.

Если деньги уже были перечислены, то процедура будет сложнее. В такой ситуации вернуть нужно не только заемные деньги, но и проценты за период действия кредитного договора.

Если последовал отказ, то можно обратиться в суд, однако, как показывает практика, решение редко выносится в пользу заёмщика. Если заём был взят без нарушения правил, а финансовое учреждение выполнило свои обязательства, то и оснований для судебных разбирательств нет. Выиграть судебный процесс можно, только если есть веские причины. Например, в документе имеются пункты, противоречащие законодательству.

Есть много жизненных ситуаций, в которых может возникнуть необходимость аннулировать кредит. Однако такая процедура не всегда возможна. В одном случае не придется платить за это деньги, а в другом — потребуется возместить проценты. Главное, что нужно сделать заёмщику — уложиться в обозначенный срок досрочного расторжения, иначе выходом будет только полное погашение тела займа и процентов.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте материал с отзывами людей о лучших играх для выигрыша денег.

Популярные материалы

Взять кредит без процентов на 100 дней быстро

Кредит на 15 лет на выгодных условиях

Взять кредит в 19 лет под лучшие проценты

Три возможных варианта развития событий

На практике возможны три ситуации, в зависимости от которых клиент банка может предпринять определенные действия, направленные на отказ от кредита. Если исходить из принципа «от простого к сложному», то такие ситуации будут выглядеть следующим образом:

Получено одобрение заявки, но договор не подписан. Заявка и ее одобрение – действия, которые стороны ни к чему не обязывают. В такой ситуации общение и взаимодействие с банком можно просто прекратить и без всяких последствий либо, проявив вежливость, уведомить банк об отказе от кредита (если вы не знаете, как написать отказ от кредита в банке, то можете скачать образец ниже).

Договор оформлен, подписан и деньги поступили в распоряжение заемщика, однако последний сразу же, в тот же день или чуть позже решил отозвать кредит, не потратив из кредитной суммы ни копейки. В этом случае ситуация не очень сложная, но придется обратиться к процедуре досрочного гашения кредита в полном объеме и, помимо возврата суммы основного долга, погасить как минимум проценты за время «пользования» кредитом. Даже несколько минут или часов будут зачтены как 1 день, за который и предстоит рассчитаться с банком

Обратите внимание, что по ипотечным договорам некоторыми банками устанавливается мораторий на досрочный возврат (даже частичный) кредита, который обычно действует в течение первых месяцев.

Договор подписан, а кредит еще не поступил в распоряжение заемщика. Такое развитие событий, хотя внешне и кажется простым, неслучайно отнесено к наиболее сложным, поскольку может развиваться и по сценарию, указанному в первом случае, и таким образом, что придется обращаться к процедуре полного досрочного возврата кредита

Одно дело – если сумма небольшая, но терять серьезные деньги, уплачивая проценты за то, чем так и не успели воспользоваться, – жалко и несправедливо.

Заявление на отказ от кредита

Заявление составляется согласно определенных правил. Обращение пишется на имя руководителя банка, при этом указываются данные самого заявителя, в том числе и контактный номер телефона, по которому при необходимости можно связаться с заемщиком.

Заявление составляется согласно определенных правил. Обращение пишется на имя руководителя банка, при этом указываются данные самого заявителя, в том числе и контактный номер телефона, по которому при необходимости можно связаться с заемщиком.

В самом тексте должна быть следующая информация:

1. Дата заключения и номер кредитного договора;

2. Сумма кредита, его ставка и срок;

3. Суть заявления, а именно то, что вы отказываетесь от займа;

4. Ссылка на нормы закона. В данном случае это ст. 11 353-ФЗ.

Если причиной отказа от кредитного договора, послужили причины, не зависящие от самого заемщика, например: увольнение его с работы, длительный больничный, то данные обстоятельства так же необходимо указать в заявлении об отказе от кредита и так же приложить подтверждающие это документы.

В конце заявления проставляется подпись с расшифровкой и дата подачи заявления. Так же необходимо проследить, чтобы ваше заявление зарегистрировали. Вам должны выдать подтверждающие документы о принятии вашего обращения. Так же если при написании заявления Вам будет необходима консультация, то наш кредитный юрист может Вам оказать в этом помощь.

Как отказаться от кредита, если договор подписан, но денежные средства еще не получены?

Допустим, заявка на получение кредита была одобрена (возможно, вам будет интересно узнать про предварительное одобрение кредита). Вы были вызваны в банковское отделение. Вам необходимо подписать договор. Пока с вас нельзя ничего требовать. Заявка, получившая одобрение, не может вас обязать выплачивать планируемый займ.

Как отказаться от кредита после подписания договора? А если денежные средства уже вам были переданы, и теперь вы можете ими распоряжаться. Неужели выхода нет? Не паниковать.

Также следует помнить, если вами был взят потребительский кредит на покупку товара (узнайте про оформление потребительского кредита), то, скорее всего, деньги были сразу направлены в магазин. Поэтому магазин и будет возвращать деньги. Вам нужно будет проследить за тем, чтобы последний сделал возврат денежных средств вовремя.

В каждом банке существует претензионный отдел, отправьте туда жалобу. Если банк не отреагировал, сделайте обращение в суд. Заявление должно подаваться вместе со всеми документами, которыми обладаете. Обратитесь за юридической помощью. Должен помочь юрист, который имеет знания по теме кредитования.

написание жалобы

Когда делаете подпись в договоре о займе, будьте внимательны ко всем пунктам. Каков алгоритм отказа от кредита, можете узнать из условий договора. Если какие-либо пункты непонятны, консультируйтесь с работниками банковской организации или с юристами. Уточните, прежде чем подписать договор, есть ли в нем условия относительно досрочного погашения займа, чтобы вам не пришлось платить штрафа.

Например, по договору об ипотеки может быть установлено, что вернуть деньги можно только через определенный период времени и не раньше. Тогда вам придется в течение всего этого срока совершать ежемесячные платежи без просрочки (узнайте, что делать при просрочке по кредиту). То же самое и при автокредите. Поэтому многое зависит от вас, будьте внимательны и решительны.

Важно! Если вы подписали кредитный договор и получили деньги, а после этого передумали пользоваться кредитом, вам придётся возвратить не только сумму основного долга, но и проценты за пользование средствами за прошедший период. Для возврата кредита необходимо:

Для возврата кредита необходимо:

- Обратиться в банк с заявлением о досрочном возврате заёмных средств.

- Уточнить точную сумму долга с процентами за пользование кредитом.

- Внести единовременно в кассу банка всю сумму долга и закрыть кредитный счёт.

- Взять в банке справку, подтверждающую досрочный возврат кредита и закрытие счёта.

Варианты действий

В практике выделяют три пути выхода из ситуации, когда человек отказывается от займа. Все они зависят от этапа, на котором клиент передумал:

на этапе утверждения кредитной заявки – это самый простой вариант. Здесь отказаться от займа проще простого — достаточно сказать менеджеру о своем новом решении. В некоторых случаях придется еще написать заявление; клиент подписал договор и получил деньги, однако вместо того, чтобы их потратить, он все возвращает банку – такая ситуация актуальна для нецелевых потребительских кредитов. Здесь процедура не громоздкая: заемщик просто приходит к менеджеру и уведомляет его о своем решении закрыть кредит. После этого идет в кассу и погашает задолженность. В некоторых банках необходимо будет написать заявление о досрочном погашении займа. Недостаток в этом механизме только один: за те дни, в течение которых заемщик пользовался кредитом, ему нужно будет заплатить проценты, да и комиссии за оформление и платежи третьим лицам никто возвращать клиенту не будет; самый сложный вариант – отказ от кредита после подписания договора и перечисления денег на счет продавца

На нем и акцентируем особое внимание

Отказ от использованного кредита

Отказаться от займа и разорвать кредитный договор, в соответствии со ст. 821 ГК РФ, можно, уведомив о таком решении кредитора в сроки, которые установлены договором.

Алгоритм действий клиента будет таким:

- необходимо в течение 14 дней обратиться к продавцу товара и вернуть покупку. В магазине придется написать заявление, где необходимо указать счет, на который он должен вернуть деньги. На этом этапе потребуются паспорт, чек на покупку, кредитный договор;

- далее с менеджером магазина нужно согласовать сроки возвращения денег;

- после получения денег нужно пойти в банк и погасить кредит, при этом так же придется заплатить проценты;

- можно попытаться опротестовать начисление процентов и потребовать от банка вернуть все оплаченные комиссии, однако в этом случае необходимо обращаться в суд.

Отказ от кредитной карты

Есть еще один вариант займа, который часто предоставляется по инициативе не клиента, а банка. Кредитная карта — очень популярный платежный инструмент, которым пользуется большинство активного населения. Практически каждый банк выпускает их в качестве дополнительного продукта к основной услуге (зарплатная карта, автокредит, ипотека).

Если в планы физического лица не входит пользование займом, то самым простым способом избавиться от карты будет сразу же написать заявление-отказ. Если менеджер банка начнет вас убеждать, что без кредитной карты получать основную услугу невозможно, следует напомнить ему про нормы закона «О защите прав потребителей» № 2-ФЗ, где четко сказано, что предоставление услуги (или покупка товара) не должно зависеть от реализации дополнительной услуги.

Особые советы тем, кто взял кредит и хочет отказаться

Едва ли можно придумать беспроигрышный алгоритм отказа от уже полученного кредита. Это противоречило бы интересам банков-кредиторов и скорее способствовало бы потребительскому экстремизму, чем помогало добропорядочным заемщикам.

Т.е. при отказе от уже согласованного, и уж тем более полученного, кредита, нужно быть готовым к некоторым материальным потерям и нервным нагрузкам.

Первое, что следует сделать, еще только задумываясь о кредите, это узнать все нюансы его прекращения. По всем возможным обстоятельствам.

Не подписывать документов не прочитав их. Это трудно, оформление может быть спешным, кредитный агент заслуживать доверия, но подписывать, не прочитав договор, все равно нельзя. Также как и подписывать заранее. (Вспомним – мы давно привыкли вначале расписываться в получении, а потом получать).

Если появляется необходимость прекратить кредитные отношения – нужно обращаться в банк с письменным заявлением, даже если сотрудники банка утверждают, что это бессмысленно

Пусть подтвердят это документально.

Особенно важно официальное, задокументированное общение при нарушении прав клиента. В возможном судебном разбирательстве силу доказательств будут иметь документы, но не воспоминания.

Всегда стараться полностью погасить все требования банка

Не оставлять даже очень малых задолженностей, т.к. они дадут банку право продолжать кредитные отношения, начислять проценты, пени и пр. Некоторые платежи по кредитам зависят не от величины непогашенного остатка, а от самого факта задолженности.

Всегда требовать и получать от банка справку, подтверждающую полное погашение кредита и его закрытие. Формы таких документов есть у всех кредитных учреждений.

Можно ли отказаться от кредита

Теоретически возможность отказаться от потребительского кредита существует практически на любой стадии. Однако в зависимости от этапа процесса кредитования, на котором принято такое решение, события могут развиваться по нескольким распространенным сценариям. Каждый из них имеет особенности, оказывающие прямое влияние на порядок действий заемщика:

Самый простой вариант: отказ после одобрения заявки, если договор сторонами пока не подписывался. Направленная в адрес банка заявка и тот факт, что банк ее одобрил, клиента ни к чему не обязывает. Если необходимость в получении заемных средств отпала на этом этапе, можно просто прекратить общение и взаимодействие с банком – никакими юридическими последствиями это не грозит. Если же есть желание проявить вежливость и сохранить хорошие отношения с банком (возможно, когда-нибудь займ все-таки понадобится), следует письменно поставить организацию в известность об отказе от кредита.

Более сложный вариант: как отказаться от кредита после подписания договора. В этом случае обычно ситуация складывается следующим образом: соглашение о предоставлении займа оформлено, его подписали стороны, клиент получил в свое распоряжение заемные средства, но сразу же (или немного позже) решил от займа отказаться. При этом из выданных средств не было потрачено абсолютно ничего.

Случай кажется сложнее, чем есть на самом деле. Решением ситуации станет процедура полного досрочного гашения кредита. Банку придется отдать полученные средства, и проценты за время, в течение которого деньги находились в распоряжении клиента. Нужно знать, что даже если человек передумал через 15 минут после получения финансовых средств – это время будет зачтено финансовой организацией как полный день.

Исключение для данного пункта составляет ипотечное кредитование и автокредит. При выдаче целевых займов многие кредитные организации предусматривают в тексте договора пункт, запрещающий досрочно гасить его в течение некоторого времени (обычно этот срок не превышает полугода).

Существует и еще одна ситуация, когда оформляется кредит наличными: финансовые средства заемщик еще не получил, но договор уже подписан. Сложность данного случая заключается в том, что здесь допустимо развитие событий и по сценарию, прописанному в первом варианте, и по схеме, подходящей для второго.

Как банк принимает решение

Каждый потенциальный клиент должен понимать, каким образом принимается решение по договору и как фиксируется отказ. На практике заявление на получение заемных денег подается в офисе или онлайн. После принятия запроса:

- анкета проходит скоринговую проверку;

- отправляется на проверку специалисту аналитического отдела;

- информация передается менеджеру;

- решение отправляется клиенту.

При рассмотрении заявки отправляется запрос на предоставление информации по кредитной истории. Помимо этого, совершаются звонки на работу, близким и родственникам. Все это требует финансовых и временных затрат.

Как вернуть кредит после подписания договора?

В случае, если гражданин взял кредит с целью приобретения какого-либо товара, а впоследствии захотел его вернуть, то в зависимости от вещи и ее качества он либо имеет право сдать ее в течение 14 дней с момента покупки (если к качеству нет претензий), либо в течение двух лет (если была приобретена продукция ненадлежащего качества). Некоторые товары можно вернуть только из-за обнаруженных недостатков. К ним относятся технически сложные изделия.

Если кредит выдавался наличными, отказаться от договора можно в любой момент. В соответствии с п. 2 ст. 821 ГК РФ заемщик обязан уведомить о своем желании банк до предоставления денежных средств. Способ направления такого уведомления, как правило, устанавливается в тексте договора. Сам по себе факт подписания соглашения ничего не значит, так как обязательства у гражданина возникают только с даты получения денег. Они могут быть переданы в руки или зачислены на счет.

На практике бывает так, что дата подписания договора и день выдачи средств совпадают. В таком случае заемщик может отказаться от получения денег в любой момент. Подписывается дополнительное соглашение, в котором указывается, что договор необходимо считать расторгнутым.

На практике, как правило, банки при выдаче кредита берут небольшую плату за открытие или ведение счета. Эти денежные средства заемщику не возвращаются.

Законодательство РФ, а именно ст. 16 Закона РФ «О защите прав потребителей» от 07.02.1992 г. №2300-1 запрещает включать в тексты договоров условия, которые ухудшают положения заемщика, в том числе требования платы за отказ от сделки или за досрочное расторжение соглашения.

Кроме того, право гражданина на отказ от договора потребительского кредитования закреплено в ст.11 Федерального закона «О потребительском кредите (займе)» от 21.12.2013 г №353- ФЗ (далее — Закон №353-ФЗ). Данная статья регламентирует следующие сроки отказа:

- в течение 14 календарных дней с момента получения займа. В этот промежуток заемщик имеет право вернуть сумму и проценты без предварительного уведомления кредитора;

- в течение 30 календарных дней. В случае предоставления целевого потребительского кредита заемщик имеет право вернуть его без предварительного уведомления банка.

По общему правилу уведомить кредитное учреждение необходимо за 30 календарных дней.

На практике клиенты обычно направляют в организацию письменное уведомление о том, что желают расторгнуть договор, после чего возвращают деньги. Этот способ применим в ситуации, когда заемные средства уже переведены. Если сам договор не подписан, а документы заемщика только рассматриваются, он может просто отказаться от займа, уведомив банк любым способом.

Таким образом, заемщик имеет полное право отказаться от соглашения до выдачи денег. Это абсолютно нормальная ситуация, которая не влечет за собой никаких отрицательных последствий для клиента.

Если банк или микрокредитная организация уклоняются от досрочного приема заемных денег, то гражданин может пожаловаться в Центральный Банк РФ. Ссылаться следует на то, что кредитная организация нарушает правила выдачи потребительских займов. Займ считается потребительским, когда он направлен на достижение целей, не связанных с осуществлением предпринимательской деятельности.

На займы, которые берутся для осуществления предпринимательской и иной приносящей доход деятельности, не распространяется действие Закона РФ «О защите прав потребителей» и Федерального закона «О потребительском кредите (займе)».