Как правильно начислить ндс на сумму (проводки)?

Содержание:

НДС – что это за налог

НДС представляет собой косвенный обязательный платеж в бюджет, который взимается путем включения его в стоимость товара, работы, услуги. Фактически, он уплачивается за счет средств покупателей и заказчиков.

Субъект хозяйствования, производя продукт, осуществляет начисление НДС. Это налог принято называть исходящим. Для создания продукции компания покупает материалы, услуги, работы, в стоимость которых также включен НДС. Его называют входящий налог.

Организация должна в бюджет производить уплату разницы между начисленной ею суммой налога за минусом оплаченного поставщикам НДС. Последний называют еще вычетом по НДС.

Плательщики НДС в установленные сроки должны подавать декларации (ежеквартально), в которых производится расчет налога к уплате. Плательщиками этого налога являются как организации, так и физлица, вставшие на учете в качестве ИП и применяющие ОСНО.

Базой налогообложения является стоимость товара, работ, услуг, реализуемых на территории страны.

Она рассчитывается по наиболее ранней дате из ниже перечисленных дат:

- на дату оплаты товара, работ, услуг, в том числе и частичной.

- на дату отгрузки товара, работ, услуг.

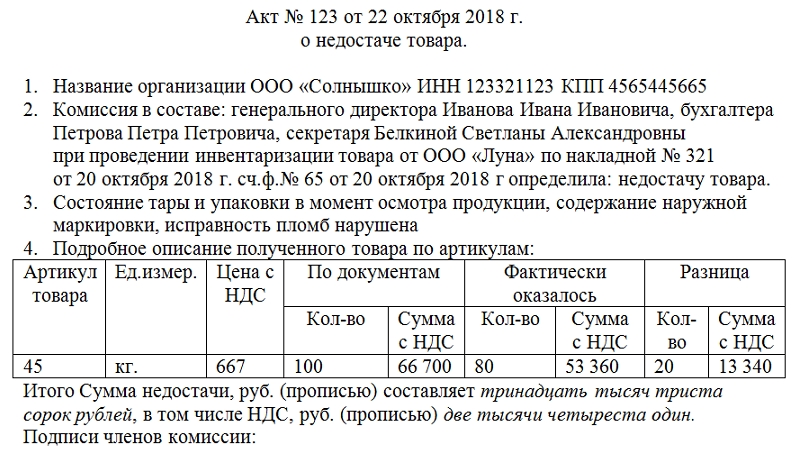

Для правильной организации учета НДС во всех сопровождающих товар, работы, услуги документах обязательно нужно выделять сумму данного налога. Прежде всего это договор купли-продажи (поставки и т. д.), счет-фактура, товарные накладные, акт, платежные документы и т. д.

По данным счет-фактур или заменяющих их УПД происходит регистрация НДС в книгах покупок и продаж. Эти книги являются основанием для составления декларации, и должны прикладываться обязательно к составленным отчетам.

При соблюдении определенных НК РФ условий хозяйствующие субъекты могут получать освобождение от НДС при реализации товаров, работ, услуг (за исключением подакцизных товаров).

Что такое НДС

Налог на добавленную стоимость — один из косвенных налогов Российской Федерации. Он играет ключевую роль в формировании федерального бюджета, составляя в среднем 33-34% от объёма его доходной части. Роль этого сбора трудно переоценить — треть всех государственных доходов, источником которых выступают деньги граждан.

Название прямо отражает суть налогового обязательства: представляет собой дополнительное начисление к стоимости продукции в определённом процентном отношении. Начислять НДС обязаны все организации и индивидуальные предприниматели, работающие по общей системе налогообложения (ОСНО).

В России действует 3 ставки НДС, самой распространённой является 20% (до января 2019 года 18%). Другие варианты — 0% и 10%. Пониженные процентные ставки предусмотрены для продовольственных и детских товаров, книг, медицинских изделий и племенного скота.

Так как этот налог является косвенным, начисленный НДС находится «внутри» цены продукции или услуги. Уплачивает его потребитель во время покупки. Изучите чек из любого крупного магазина: по каждому наименованию там указана ставка и сумма НДС. Без этого налога сумма покупок была бы меньше. Именно с увеличением ставки с 18% до 20% связан массовый рост цен на все категории товаров в первом квартале 2019 года.

Налог на добавленную стоимость включается в цену товара для потребителя

Как правильно выделить и начислить НДС

Как рассчитать НДС? Налог представляет собой процентное отношение от первоначально установленной стоимости товара. То есть, схема расчета суммы НДС такова:

- Продавец определяет оптимальную цену товара, которая принесёт ему необходимую прибыль.

- От этой цены он вычисляет налог на добавленную стоимость — 10% или 20%.

- Полученное значение добавляется в стоимость продукции и реализуется покупателям.

- Покупатели приобретают товары и уплачивают продавцу НДС (зачастую даже не вдаваясь в подробности, что платят не только за покупку, но и налог государству).

- Продавец разделяет полученные деньги на собственную прибыль, а положенную сумму перечисляет в бюджет.

Теперь рассмотрим правила расчёта и выделения этого косвенного налога и определим, как он меняет цену товара для потребителя.

Посчитать НДС очень просто, для этого не требуется бухгалтерское образование. Формула:

первоначальная стоимость товара х налоговую ставку

или:

- стоимость товара х 1,2 (для ставки 20%)

- или стоимость товара х 1,1 (для ставки 10%).

Предположим, оптимальная цена товара для продавца составляет 99 рублей. Но он работает по общему налогообложению, а значит должен платить налог на добавленную стоимость по ставке 20%.

Считаем сумму налога:

99 х 20% = 19,8 рублей надо будет перевести в бюджет. Чтобы не лишить себя прибыли, организация добавляет эти 19 рублей в цену реализации.

Считаем конечную цену товара для потребителя:

99 + 19,8 или 99 х 1,2 = 118,8 рублей.

Таким образом, косвенный сбор «незаметно» увеличивает стоимость покупок для потребителей на 1/5 относительно изначально установленной продавцом цены.

Как поступать, если требуется обратная операция — выделить сумму налога из известной стоимости продукции? Это также просто. Порядок расчета НДС в стоимости товара таков:

стоимость товара / (100 + ставка налога) х ставку налога.

Например, стоимость стакана кофе составляет 99 рублей. По чеку известно, что он продан со ставкой 20%. Посчитаем сумму НДС и стоимость товара без неё:

- 99 / (100 +20) х 20 = 16,5.

- 99 — 16,5 = 82,5 рубля.

То есть, продавцу была бы выгодна цена в 82,5 рубля. Но у него есть обязательства перед бюджетом, поэтому он увеличивает её на 20%.

Начислить и выделить НДС можно вручную, с помощью онлайн-калькулятора или в таблице Excel

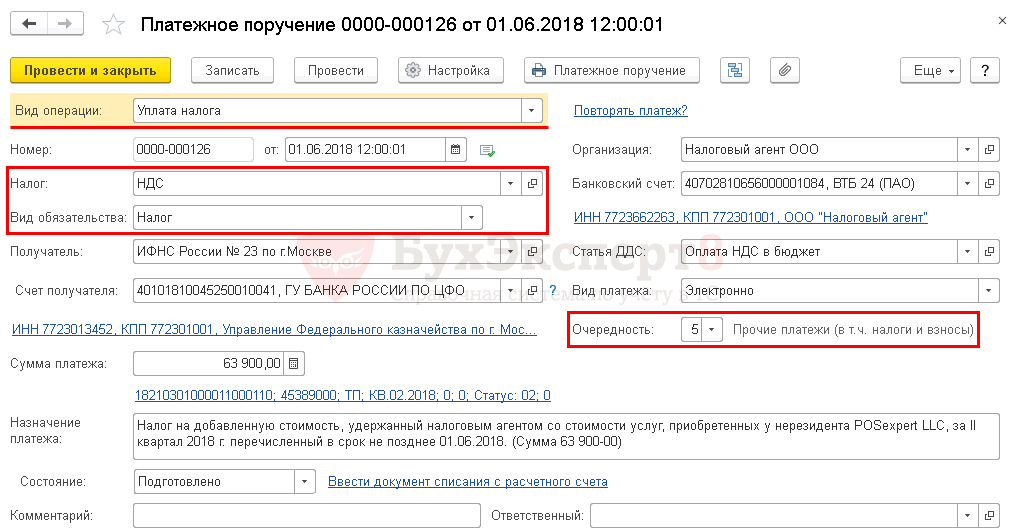

Роль налогового агента по НДС

На основании пункта 5 статьи 346.11 Налогового кодекса, компании, применяющие УСН, в некоторых случаях могут признаваться налоговыми агентами по НДС, а именно:

- при аренде имущества у органов государственной власти и местного самоуправления;

- при покупке на территории России товаров (работ, услуг), продавцами которых являются иностранные лица, не состоящие на учете в органах ФНС РФ;

- осуществляя роль посредника, участвующего в расчетах, при реализации товаров иностранных лиц, не состоящих на учете в органах ФНС РФ;

- при покупке либо получении государственного или муниципального имущества, которое не закреплено за какими-либо учреждениями;

- при продаже имущества, которое подлежит реализации по решению суда, а также конфискованного имущества, бесхозных, скупленных и найденных ценностей (кладов);

- в некоторых других случаях, установленных статьей 161 НК РФ.

Чаще всего на практике встречаются аренда госимущества и приобретение товаров у иностранцев — о них и поговорим более детально.

Аренда государственного и муниципального имущества

Арендуя имущество у органов государственной власти и местного самоуправления, компания на УСН становится налоговым агентом. Следовательно, ей вменяется в обязанность перечислить в бюджет НДС с арендной платы. В зависимости от условий договора расчеты с арендодателем могут осуществляться двумя путями:

- НДС выделен в составе арендной платы. При этом налог исчисляется следующим образом: НДС = АП × 18/118, где АП — сумма арендной платы по договору. В этом случае арендатор перечисляет арендодателю сумму платы за аренду имущества, уменьшенную на величину НДС, который подлежит перечислению в бюджет в установленном порядке.

- НДС не выделен в составе арендной платы. В этом случае налог исчисляется по формуле: НДС = АП × 18%, где АП — сумма арендной платы по договору. При этом арендодатель получает полную сумму, указанную в договоре, а арендатор перечисляет в бюджет НДС из собственных средств.

Рассмотрим отличие между этими вариантами на примере. ООО «Аякс», применяющее УСН, решило арендовать помещение у органа государственной власти. В договоре прописано, что арендная плата за месяц составляет 236 000 рублей, в том числе НДС — 36 000 рублей. Таким образом, арендодатель ежемесячно получает 200 000 рублей в качестве оплаты за аренду, а оставшиеся 36 000 рублей ООО «Аякс», которое в данной сделке выступает в роли налогового агента, удерживает и перечисляет в бюджет.

Если бы в договоре НДС не выделялся, то сумма ежемесячной платы за аренду должна была составить 200 000 рублей, которые арендодатель получал бы в полном объеме. При этом ООО «Аякс» должно было удерживать НДС в размере 36 000 рублей ежемесячно из собственных средств и в установленном порядке перечислять налог в бюджет.

Сделки, повлекшие исчисление НДС, оформляются в организациях на УСН составлением счета-фактуры. Сумма налога делится на 3 части, каждая из которых подлежит перечислению в бюджет не позднее 25 числа месяца, следующего за отчетным кварталом. После оплаты сумма НДС может быть учтена в составе расходов того квартала, в котором она уплачена.

Покупка у иностранных компаний в России

В случае когда отечественная компания приобретает на территории России товары (работы, услуги) у иностранной организации, которая не стоит на учете в налоговой службе России, ей также вменяется роль налогового агента. А с ней — обязанность определить налоговую базу по НДС, исчислить, удержать и перечислить этот налог в бюджет.

Например, упомянутое выше ООО «Аякс» решило воспользоваться услугами европейской компании, не имеющей представительства в России. Таким образом, отечественная организация признается налоговым агентом по этой сделке: она обязана исчислить НДС и оплатить его в бюджет. По условиям договора оплата за услуги составляет 354 000 рублей, причем в нее включены все подлежащие уплате в соответствии с законодательством РФ налоги и сборы. Следовательно, НДС уже включен в оплату, хотя и не выделен отдельной суммой.

Используя приведенную выше формулу, исчисляем сумму НДС: 354 000 * 18 / 118 = 54 000 рублей. Значит, за полученные услуги ООО «Аякс» должно заплатить 300 000 рублей непосредственно европейской компании, а остальные 54 000 рублей следует удержать и перечислить в бюджет в качестве НДС.

Мы рассмотрели распространенные ситуации, когда фирмы-«упрощенцы» выступают в роли налогового агента по НДС, то есть исчисляют и перечисляют налог в бюджет, тем или иным образом удерживая его сумму из средств контрагента. Однако порой компании на УСН сами приобретают роль налогоплательщика. О том, в каких случаях это происходит, поговорим далее.

Примеры расчета НДС 18 процентов в 2020 году

Чтобы было понятно, как самостоятельно правильно рассчитать отчисления по сбору на добавленную стоимость, предлагаем рассмотреть примеры расчета.

Пример 1.

Пусть ООО «Стройбест» продает партию стройматериалов объемом 100 000 штук, стоимость одной единицы товара 55 рублей. Согласно пункту 3 статьи 164 Налогового кодекса РФ, налоговый взнос в эту сумму еще не входит. Как определить, сколько составляет НДС по 18% и какова конечная стоимость реализованной продукции, если налог учитывать?

Первым делом фиксируем стоимость товара без сбора, по-другому – определяем налоговую базу: 55 рублей × 100 000 единиц товара + 5 500 000 рублей.

Дальше вычисляем сбор от суммы: 5 500 000 рублей / 18 × 100 = 990 000 рублей.

Денежный размер вместе с налогом на добавленную стоимость равен: 5 500 000 рублей + 990 000 рублей = 6 490 000 рублей.

Конечная сумма вычисляется так: 55 000 000 рублей × 1,18 = 6 490 000 рублей.

Эту сумму и другие данные отражаем в расчетных официальных бумагах и счете-фактуре:

- цена без указания сбора равна 55 000 000 рублей;

- НДС по ставке 18% составляет 990 000 рублей;

- вместе с НДС 6 490 000 рублей.

Пример 2.

Пример 2.

Согласно сведениям, занесенным в прайс-лист, стоимость товара вместе с отчислениями 236 денежных единиц за единицу продукции. Потребитель сделал заказ на 10 000 штук. Необходимо вычислить сумму налога 18%.

Конечная величина денежных средств, которые уплачивает покупатель, вычисляется так: 236 × 10 000 единиц товара = 2 360 000 ден. ед. в нацвалюте.

Сбор, входящий в эту сумму: 2 360 000 / 1,18 × 0,18 = 360 000 ден. ед.

Теперь без сбора: 2 360 000 – 360 000 = 2 000 000 ден. ед.

К этой же цифре можно прийти, не выделяя отчисления: 2 360 000 / 1,18 = 2 000 000 ден. ед.

Правильно ли сделано вычисление, легко проверить, начислив сумму сбора на определившуюся стоимость без НДС: 2 000 000 × 18 / 100 = 360 000 ден. ед.

Какие данные записывают в расчетных документах и счет-фактуру?

- средства с суммой сбора на добавленную стоимость – 2 000 000 ден. ед.;

- налоговые отчисления по ставке 18% – 360 000 ден. ед.;

- совместно с НДС – 2 360 000 ден. ед.

Как рассчитать НДС 20 процентов от суммы: формула, примеры, калькулятор

Как рассчитать НДС по ставке 20 процентов от суммы зависит от того, включен налог в стоимость товаров или нет. Если стоимость товара без учета налога, рассчитать НДС нужно сверху этой суммы. Иначе, нужно вычислить сумму из общей стоимости покупки. Формулы расчета НДС, примеры, как вычислить 20% НДС от суммы, и калькулятор смотрите в статье.

Из-за роста НДС в 2019 году покупатели путают ставку в платежках. Какие есть риски из-за ошибки и как ее исправить >>>

Как вычислить НДС 20 процентов от суммы

По каждой операции, облагаемой налогом, рассчитать НДС к начислению нужно отдельно (п. 1 ст. 166 НК РФ). Формула, как найти НДС 20 от суммы ниже.

Формула, как посчитать НДС 20% от суммы

| Сумма НДС | = | Налоговая база | x | Налоговая ставка |

Формула расчета НДС от суммы зависит от того, какую операцию проводит компания: продажа товаров, имущественных прав, безвозмездная передача ценностей и т. д.

К примеру, при реализации товаров (работ, услуг) налоговой базой будет являться выручка. Выручку считают исходя из всех доходов, связанных с расчетами по оплате этих товаров (работ, услуг) (п. 2 ст. 153 НК РФ).

Ставка, по которой рассчитывают НДС от суммы налоговой базы, зависит от вида операций. В 2019 году применяют следующие налоговые ставки:

- 0 процентов;

- 10 (10/110) процентов;

- 20 (20/120) процентов.

Эти ставки установлены статьей 164 Налогового кодекса РФ.

20-процентная ставка НДС действует с 1 января 2019 года. Начислять НДС по ставке 20 процентов нужно по операциям, совершенным после 31 декабря 2018 года. То есть если отгрузка товаров (работ, услуг) состоялась 1 января 2019 года или позже.

Применяйте 20-процентную ставку при отгрузке даже в том случае, если аванс в счет предстоящих поставок организация получила в 2018 году и выделила с него налог по ставке 18/118.

Эксперты подготовили ответы на сложные вопросы, связанные с применением той или иной налоговой ставки >>>

Как вычислить НДС 20 процентов от суммы смотрите в примере ниже.

Пример: Как посчитать НДС 20 процентов

Значит, НДС от суммы без учета налога, предъявленный «Альфа» составляет: 100 000 руб. * 20% = 20 000 руб.

Сумма с учетом НДС (стоимость партии готовой продукции) равна 120 000 руб. (100 000 руб. + 20 000 руб.), в том числе НДС 20 000 руб.

По результатам этой сделки в III квартале бухгалтер «Альфа» начисляет НДС в сумме 20 000 руб.

Как рассчитать НДС к уплате в бюджет

Расчет НДС к уплате происходит по результатам квартала следующим образом — из суммы начисленного налога вычетают сумму НДС к вычету. Формула расчета НДС к уплате в бюджет ниже.

Формула расчета НДС 20 процентов к уплате

| Сумма НДС к уплате | = | Сумма НДС к начислению | — | Сумма НДС к вычету |

На практике часто возникает вопрос — как высчитать НДС из суммы? Ответ на вопрос следующий — необходимо составить пропорцию. В зависимости от ставки налога цена с НДС умножается 10 или 20 и делится на 110 или 120.

Как рассчитывается НДС в том числе

| Сумма НДС в стоимости товаров | = | Стоимость товаров с учетом НДС по ставке 20% | x | 20 | 120 |

При отгрузке и оплате каких товаров нужно применять ставку НДС 20

Как посчитать сумму без НДС

Сумма без НДС рассчитывается просто. Сначала вычислите сумму налога в стоимости товаров по формуле, которая записана в предыдущем разделе. Полученный результат вычтите из суммы товаров с учетом НДС. В результате должна получится стоимость товаров без учета налога.

Калькулятор для расчета НДС

Вы можете рассчитать налог к уплате онлайн. Для этого воспользуйтесь специальным сервисом от Системы Главбух. Расчетчик моментально определит сумму НДС по любой ставке. Просто внесите сумму, на которую надо начислить налог и получите размер НДС к перечислению.

Дорогой коллега, мы открыли экстренную горячую линию для бизнеса

— Хотим поддержать бухгалтеров в то время, когда правила работы меняются ежедневно, а разъяснений по ним нет. Задавайте вопросы нашим экспертам — по льготам, выплатам сотрудникам, отсрочке по аренде.

Дорогой коллега, я лично проконтролирую, чтобы вы получили ответ на свой вопрос в течение 10 минут. Пишите. Это бесплатно

Светлана Чуприкова,

руководитель экстренной электронной поддежки

Задайте свой вопрос эксперту

Ваша бесплатная программа обучения работе в кризис

«Учет и управление компанией в условиях пандемии COVID-19»

Учиться бесплатно

Дорогой коллега, сегодня «Главбух» за полцены и антикризисный курс в подарок!

Узнать больше

По вопросам подписки на журнал «Главбух» звоните 8 (800) 505-87-17.

Формулы и примеры расчета НДС

Общий порядок расчета, формулы, а также размер ставки детально регламентирован 21 главой НК РФ. Правительство Российской Федерации периодически вносит в нее поправки, поэтому будет не лишним регулярно проверять содержание главы. Помните — если изменения в налоговом законодательстве вступили в силу, ваше незнание новых поправок не станет смягчающим обстоятельством в суде.

Формула того, как высчитать НДС в 18%, бывает трех видов: от суммы, «в том числе» и сумма с НДС. Разберем каждый из них отдельно.

Как посчитать НДС от суммы — формула и примеры для 18 и 20 процентов

Правильно вычислить размер налога может сделать даже человек без специальной подготовки. Все, что потребуется — это умножить число без налога на размер ставки. Формула расчета НДС 18 процентов выглядит так:

Налог на добавленную стоимость = стоимость без налога * (Процент налоговой ставки / 100)

или

Налог = стоимость без налога * 0,18

Для новой ставки в размере 20% умножать число нужно на 0,2.

Если разбирать на примере:

- Стоимость товара, с которой взимается налог, у вас составляет 20 000 рублей. Чтобы посчитать итоговое отчисление в счет налога на добавленную стоимость, просто умножьте это число на 0,18 — и получится 3600 рублей.

- При новой 20-ти процентной ставке, которую Правительство РФ недавно анонсировало, формула немного меняется, и умножать число нужно на 0,2. В итоге при тех же 20 000 рублей руководителю компании нужно перечислить в налоговую службу 4000 рублей.

Как посчитать НДС «в том числе»

Сумма «в том числе» означает, что в стоимость товара уже заложен налог на добавленную стоимость в размере 10 или 18 процентов. Например, вам могут продать товар стоимостью 2000 рублей с уже оплаченным НДС, в такой ситуации задача — посчитать НДС в том числе.

Это производится по следующей формуле:

НДС = общая стоимость * налоговая ставка / (100 + Ставка налога)

Разбирая на примере: если нужно посчитать НДС от товара со стоимостью 2000 рублей (с уже включенным налогом 18%), то нужно: 2000 умножить на 18, а затем полученное число поделить на 118. Итого получится — 305,08 рублей.

Расчет суммы с НДС

В ситуациях, когда себестоимость товара значительно увеличилась (например, из-за резкого скачка курса валют или из-за инфляционного всплеска), бухгалтерам предприятий нужно посчитать сумму со включенным в нее налогом. Фактически это означает посчитать конечную стоимость товара для потребителя.

Почитать сумму с НДС просто. Сделать это можно по двум формулам:

Сумма со включенным в нее налогом = Сумма без НДС + НДС

или

Сумма с налогом = Сумма без НДС * 1,18 (в зависимости от ставки может быть также «1,1» и «1,2»)

Как выделить НДС 18 от суммы

Вычленение налогового обременения от общего числа нужно, как правило, в двух случаях:

- Для проверки бухгалтерского баланса и верности введенных данных;

- Для отслеживания, контроля и систематизации отчислений в налоговую службу.

Вычленить сумму налога можно, разделив общую сумму на 1 + налоговая ставка (то есть 1 + 0,18). Далее понадобится вычесть от полученного числа исходную сумму и умножить все на значение «-1». Вопреки распространенному мнению, после расчета ничего прибавлять не нужно — итоговая сумма и есть размер НДС, можно лишь округлить ее до копеек, если это вам необходимо.

Схематически формула выглядит так:

НДС 18 = ((общая сумма / (1 + 0,18)) — общая сумма)*-1

На примере:

- Всего у бухгалтера имеется 40 000 рублей, в которые уже включен НДС по ставке 18%. Нам нужно высчитать уплаченный государству налог. Для начала поделим 40 000 на 1 + 0,18 — получится 33898,30;

- Из этой суммы нужно вычесть 40 000 — получается значение «-6101,69»;

- Умножаем на «-1» и получаем значение «6101,69». Это и есть НДС, выделенный из общей суммы.

Расчет НДС в 2020 году

Налог на добавленную стоимость рассчитывается по следующей формуле:

НДС от реализации

НДС от реализации – сумма налога, исчисленная продавцом при продаже товара (работ, услуг) покупателю (по счету-фактуре с выделенной суммой НДС), отражаемая в налоговой декларации.

При продаже своего товара продавец в счету–фактуре, помимо основной стоимости товара, указывает сумму НДС, подлежащую уплате.

То есть при оплате товара (выполнении работ, оказании услуг) продавец получает на руки доход от продажи своего товара (выполнении работы или оказании услуг) + НДС.

Данная сумма НДС и называется НДС от реализации.

НДС от реализации рассчитывается по следующей формуле: Налоговая база х Налоговая ставка

Налоговая база

База по НДС — это стоимость товаров (работ и услуг) с учетом акцизов (если реализуются подакцизные товары), но без учета НДС. Налоговая база определяется на ту дату, которая наступила первой:

- На день оплаты товаров (работ, услуг);

- На день частичной оплаты в счет будущих поставок товара (выполнении работ или оказании услуг);

- На дату передачи товаров (работ или услуг).

Налоговая ставка

В 2020 году действуют три основные ставки НДС:

- 0% — при реализации товара, вывезенного с территории РФ в порядке экспорта, а также товара, помещенного под таможенную процедуру свободной таможенной зоны, в отношении услуг по международной перевозке и ряда иных операций, поименованных в п. 1 ст. 164 НК РФ;

- 10% — при продаже, указанных в п. 2 ст. 164 НК РФ (по перечню, утвержденном Правительством РФ): печатных изделий, продовольственных товаров, товаров для детей, медицинских товаров, племенного скота, услуг по воздушным и ж/д перевозкам внутри страны;

- 20% — по иным операциям, не подпадающим под обложение ставками 0% и 10%.

Примечание: при получении авансов (предоплаты), а также в некоторых иных случаях, налоговая база определяется по расчетным ставкам: 10/110 и 20/120.

Пример расчета НДС от реализации

ООО «Ромашка» реализовало материалы на сумму 600 тыс. руб. (в том числе НДС – 20%: 100 тыс. руб.) Сумма НДС от реализации составит 100 тыс. руб.

Налоговый вычет («входной» НДС)

Сумма НДС, исчисленная при приобретении товаров, называется налоговым вычетом или «входным» НДС. На данную сумму уменьшается НДС от реализации и если «входной» НДС больше НДС от реализации разница подлежит возмещению из бюджета (НДС к возмещению).

Например, было продано товаров на общую сумму 120 тыс. руб. (в том числе НДС от реализации — 20 тыс. руб.), а приобретено на сумму 240 тыс. руб. (в том числе налоговый вычет — 40 тыс. руб.). Итого сумма НДС к возмещению составит 20 тыс. руб. (40 тыс. руб. – 20 тыс. руб.).

НДС к восстановлению

НДС к восстановлению – это сумма налога, которая должна быть исчислена и включена в налоговую декларацию в определенных случаях.

Например, вы приобрели товар и заявили вычет по нему. Затем решили перейти на один из спецрежимов. На момент перехода на специальный режим, определенная часть товара осталась нереализованной.

Так как вычет по НДС был заявлен, а товар не реализован его необходимо восстановить. Связано это с тем, что с момента перехода на специальный налоговый режим плательщиком по НДС вы являться не будете.

Примечание: случаи, когда НДС подлежит восстановлению, указаны в п. 3 ст. 170 НК РФ.

Случаи применения расчетных ставок НДС

Все случаи применения расчетных ставок НДС приведены в п. 4 ст. 164 НК РФ.

Расчетные ставки применяются:

- При получении денежных средств, связанных с оплатой товаров (работ, услуг), предусмотренных ст. 162 НК РФ. Налоговая база по НДС может быть увеличена только на суммы, связанные с оплатой реализованных товаров, то есть в ситуациях, когда фактически данные суммы являются частью выручки. Если такие суммы признаны относящимися к выручке от продаж, то они также должны облагаться налогом. Налоговая ставка по дополнительным денежным суммам зависит от ставки по основным операциям. Так, если ставка налога на основную операцию была 10%, то дополнительная сумма будет облагаться налогом 10/110, так как с этой суммы удерживается расчетный налог (п. 4 ст. 164 НК РФ). Если налогообложение основной суммы проводилось по ставке 20% НДС, то расчетная ставка для дополнительно полученных сумм, связанных с выручкой, составит 20/120.

- Получении авансов по предстоящей поставке или передаче имущественных прав.

См. также «Принятие к вычету НДС с полученных авансов».

- Удержании налога агентами по НДС.

См. подробнее в материале «Кто признается налоговым агентом по НДС (обязанности, нюансы)».

- Расчетная ставка НДС при реализации имущества, учитываемого вместе с налогом.

Налоговым кодексом РФ регламентировано применение расчетной ставки при реализации имущества, учитываемого вместе с налогом согласно п. 3 ст. 154 НК РФ, приобретенного на стороне. Реализация его облагается по ставке 20/120 или 10/110. К такому имуществу относятся:

- основные средства, покупаемые за счет целевого финансирования из бюджета и оплачиваемые с учетом НДС, не подлежащего вычету (письмо Минфина России от 01.04.2010 № 03-07-11/83);

- имущество, полученное безвозмездно и учитываемое по стоимости с учетом налога, уплаченного передающей стороной;

- основные средства, учтенные по стоимости с учетом налога;

Кроме того, по расчетной ставке облагаются операции по реализации:

- сельхозпродукции и продуктов переработки по п. 4 ст. 154 НК РФ;

- автомобилей, приобретенных у физических лиц для перепродажи согласно п. 5.1 ст. 154 НК РФ.

Кроме того, расчетная ставка применяется при передаче имущественных прав согласно п. 2–4 ст. 155 НК РФ. Перечень случаев, при которых допускается использование расчетной ставки налога, является исчерпывающим (определение ВАС РФ от 24.12.2008 № ВАС-15099/08, постановление ФАС Московского округа от 29.08.2008 № КА-А40/8063-08).

Кто платит НДС

Налог на добавленную стоимость, оплачивается:

- Промышленно-производственными, муниципальными, хозяйственными предприятиями и организациями и их филиалами, не имеющими собственной регистрации, но имеющими расчетные счета;

- Банками, страховыми организациями;

- Индивидуальными предпринимателями, гражданами, задействованными в семейном бизнесе;

- Иностранные предприятия, работающие на территории РФ;

- НКО при осуществлении хозяйственной или коммерческой деятельности.

По факту, в зависимости от выбранной системы налогообложения, начисление производиться при любой финансовой или хозяйственной операции, влияющей на изменение оборотного, уставного капитала с последующим зачислением средств на лицевые счета организации.

Физические лица, являющиеся конечными потребителями, оплачивают налоговый вычет уже входящий в стоимость проводимой покупки. Если Вы задавались вопросом что такое НДС в чеке, то это та самая добавочная стоимость – процент отчисляемый в государственный бюджет.

Данные о добавочной стоимости вносятся в специальную декларацию и сдаются в отделение ФНС по региону регистрации компании или индивидуального предпринимателя. Сдача производиться не позднее 25 числа месяца, следующего после закрытия отчетного периода. Иными словами сдача производиться четырежды в течение года по закрытию каждого квартала. При задержках или ошибках заполнения декларации ФНС может быть инициирована специальная проверка плательщика.

Виды и объемы платежей

Размер начисляемой добавочной стоимости, зависит от социальной значимости товаров. В частности, предусмотрены следующие варианты:

- 20% на товары, имеющие невысокую социальную значимость;

- 10% — товары средней социальной значимости к ним относятся продукты питания входящие минимальный потребительский набор;

- 0% — товарная группа, имеющая высокую социальную и гуманитарную значимость.

Ознакомиться подробней с продукцией входящей в каждую из групп, можно в материалах, представленных на сайте или же перейдя на сайт ФНС, где также приведена данная информация. Градация процентов налоговых вычетов, сделана для того, чтобы защитить покупателей от чрезмерного повышения цен, а также поддержать отдельные сектора производства, обеспечив им конкурентоспособные условия развития. Также, повышенная ставка предъявляется по отношению к товарам, импортируемым из-за рубежа.

В странах, где применяется налог с продаж, действуют те же правила при определении его размера. К примеру, в США процент определяется федеральными властями и властями штата, поэтому его ставка может сильно различаться в зависимости от региона страны и прочих условий. В России же процент имеет единое значение по регионам, но различается для разных товарных групп.

Преимущества и недостатки

Вычет НДС на нескольких этапах реализации или производства, а также сама система ведения данного вида налогообложения имеет свои преимущества и недостатки. К преимуществам можно отнести:

- Снижается риск уклонения от оплаты при реализации продукции – добавочную стоимость платит каждая из сторон проводящая закупку сырья, готовой продукции и т.д. таким образом, вычет в бюджет производиться несколько раз, а не единожды;

- Снижается уровень налоговой нагрузки на отдельные группы участвующие в производстве и конечном потреблении товаров, за счет распределения нагрузки;

- Упрощается система контроля налоговых вычетов благодаря его выносу в отдельный параметр при формировании отчетности.

Недостатком является возможность удорожания продукции из-за того, что в его конечную цену производителем и продавцом закладываются собственные расходы на оплату добавленной стоимости на разных этапах.

Надеемся, информация, приведенная выше помогла понять что такое НДС, кто и когда его оплачивает. В Российской налоговой систем он появился в 1992 году, и регулируется положением главы №21 Налогового кодекса РФ.

Видео

Подводим итоги

Организации, находящиеся на ОСНО, работают с НДС и являются плательщиками данного налога, если иное не предусмотрено законодательством по каким-либо причинам. То есть в конечной стоимости товара, предлагаемого потребителю, должен быть заложен налог. Посчитать его не составит труда при наличии минимальных знаний математики. По сути, нет смысла запоминать формулы, достаточно обладать логическим мышлением и калькулятором

Важно не путаться и понимать разницу между ценой без НДС и ценой с включенной надбавкой. Компаниям, которые планируют получить налоговый вычет в конце отчетного периода, следует ответственно подойти к сбору документов – все сделки должны сопровождаться счетами-фактурами

Конечно, иногда возникают ситуации, когда некоторые моменты упускаются из виду, в результате чего образуются задолженности по налогам, о которых можно узнать онлайн, если мониторить сервис ФНС. Сегодня подобные сведения легко выяснить даже физическим лицам – обнаружить долг у приставов по фамилии реально за пару минут; юридические лица и ИП для отслеживания непогашенных обязательств чаще всего используют свой ИНН.