Аннуитетный платёж по кредиту

Содержание:

- Что такое процентная ставка и от чего она зависит?

- Рассмотрим пример правильного (законного) расчёта графика погашения задолженности, без использования начисления процентов на проценты (сложных процентов), то есть по формуле простых процентов.

- Преимущества и недостатки аннуитетных платежей

- Какую схему лучше выбрать

- Что такое дифференцированный платеж

- Аннуитетный и дифференцированный платежи: что это и в чем заключаются, их плюсы и минусы

- Как выбрать вид платежа?

- Пример расчета

- Дифференцированный платеж

- Скрытые платежи

- Как рассчитать долг на конец месяца в графике аннуитетных платежей

- Аннуитетные платежи

- Плюсы и минусы каждого из видов платежей

- Выводы

Что такое процентная ставка и от чего она зависит?

Процентая ставка — самый важный параметр при расчете кредита. Измеряется в процентах годовых. Он показывает сколько процентов начисляется на сумму долга за 1 год. Но фактически проценты начисляются не один раз в год, а ежедневно в размере ставки, разделенной на 365 дней.

У каждого банка есть свои программы кредитования и свои процентные ставки.

Основные факторы, влияющие на процентную ставку:

-

Ключевая ставка Центробанка. Чтобы дать вам кредит, банк занимает у ЦБ по ставке, равной ключевой, накидывает еще несколько процентов сверху и дает вам в долг под более высокий процент, зарабатывая на разнице. Выгоднее брать кредит, когда ключевая ставка ниже: вы заплатите меньше процентов. На очередном заседании ЦБ может как повысить, так и понизить ставку или оставить без изменений. Это решение принимается в зависимости от экономической ситуации.

Сейчас ключевая ставка равна 5.00%. А вот так она менялась за последние годы:

График изменения ключевой ставки с 2013 по 2021 год

- Тип кредита. Чем больше риска несет кредит для банка, тем он дороже. Например, ипотечный кредит дешевле потребительского кредита или кредита наличными. Причина проста — при выдаче ипотеки банк берет в залог недвижимость, невелируя этим риски невыплаты кредита. При выдаче кредита наличными на любые цели у банка нет способа гарантировать возврат, поэтому ставка гораздо выше.

- Характиристики заемщика. Среди них кредитная история и отношения с банком. Кредитные организации оценивают надежность потенциальных заемщиков и делают более выгодные персональные предложения потенциальным клиентам, в надежности которых они уверены. Своим зарплатным клиентам многие банки предоставляют скидку в размере 0.3 — 0.6 процентных пункта.

Рассмотрим пример правильного (законного) расчёта графика погашения задолженности, без использования начисления процентов на проценты (сложных процентов), то есть по формуле простых процентов.

Условие: Заёмщик получил кредит в сумме 100 000 руб. под 36 % годовых сроком на 24 месяца. Комиссии и прочие сборы равны 0.

Сразу оговоримся, что для простоты восприятия примем условное количество в месяце 30 дней, а в году 365. Тем, кто сталкивался в суде со Сбербанком (может, и с другими банками), известно, что банки очень ревниво (мягко говоря) относятся к этой условности (что в месяце 28/29/30/31 день, а в году 365/366 дней). Но в нашем случае это не принципиально, поскольку перед нами стоит задача раскрыть технологию аннуитетного расчёта кредитной задолженности и сравнить законный метод расчёта с методом, которым пользуются банки.

Но мы не для составления претензии в банк и не для суда будем производить расчёты, а для того, чтобы максимально просто довести до заёмщиков информацию о том, КАК ДОЛЖЕН производиться расчёт полной стоимости кредита при аннуитетном способе в соответствии с законом и по формуле простых процентов, и показать, КАК ЭТО ДЕЛАЮТ БАНКИ, получая незаконным образом дополнительную прибыль себе за счёт содержимого наших и без того тощих кошельков.

Итак, условие:

Сумма кредита 100 000 руб.

Проценты 36 % годовых

Срок кредитования 24 месяца

Комиссии 0 руб.

В соответствии с этими условиями нами (не банком) составлен следующий график аннуитетных платежей:

Преимущества и недостатки аннуитетных платежей

Чтобы лучше разбираться в теме, необходимо изучить ключевые особенности данного типа кредитных платежей. Он имеет следующие преимущества:

- Установление конкретной суммы платежа и даты ее взноса.

- Высокая доступность для заемщиков. Практически любой человек сможет оформить аннуитет, независимо от своего финансового положения.

- Возможность понижения суммы ежемесячного взноса с повышением уровня инфляции.

Без недостатков не обошлось:

- Высокая ставка. Заемщик переплатит большую сумму денег по сравнению с дифференциальным платежом.

- Проблемы, возникающие при желании досрочно погасить долг.

- Отсутствие перерасчетов при досрочных выплатах.

Какую схему лучше выбрать

При ипотечном или автокредитовании клиенту не выгодны аннуитетные платежи. Что это значит? Клиент больше переплатит на процентах. В дифференцированной схеме тело кредита погашается равными частями. Одновременно уменьшается сумма процентов. Но есть обратная сторона медали. Сумма первых платежей может в разы отличаться от последних. Такие расходы может позволить себе далеко не каждый клиент. И банк это обязательно будет учитывать, рассчитывая лимит кредита. В зависимости от внутренних правил организации, ежемесячный платеж не должен превышать 20-25 % дохода. Если клиент хочет обслуживаться по дифференцированной схеме, у него должна быть высокая зарплата. Особенно если оформляется кредит на авто или ипотека. Аннуитетные платежи помогают планировать бюджет. Заемщик ежемесячно вносит одну и ту же сумму. Другое дело, что на первых этапах практически все деньги направляются на погашение процентов. Баланс меняется с середины срока. С другой стороны, такая схема будет выгодна предпринимателям, которые берут кредит на максимальную сумму для развития бизнеса и в ближайшее время планируют увеличить доход.

Что такое дифференцированный платеж

График платежа, сформированный по дифференцированной схеме платежей, подразумевает уменьшение суммы регулярного платежа каждый месяц. Это связано с тем, что при такой схеме погашения кредита проценты начисляются на остаток долга, который сокращается с каждым взносом. Вносимые платежи также состоят из двух частей:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Основного долга.

- Начисленных процентов.

Но в данном случае клиент в первую очередь погашает тело кредита и только небольшую часть начисленных процентов. Обычно банк при заключении кредитного договора выдает график платежей со всеми расчетами. Но если по каким-то причинам вам нужно самостоятельно рассчитать сумму следующего платежа, сделать это можно следующим способом по формуле: Сумма платежа = остаток основного долга/количество процентных периодов + остаток основного долга*% ставку/100*12.

Разъяснение формулы:

- Под остатком основного долга подразумевается сумма основного долга (тела кредита) к дате платежа.

- Процентные периоды – это количество оставшихся месяцев.

- 100*12 нужно для получения в результате суммы процентов, начисленных за 1 месяц.

Формула состоит из двух частей: первая рассчитывает сумму для погашения части основного долга, вторая – сумму начисленных процентов за 1 месяц.

В данном случае при погашении основная часть ежемесячных внесенных средств идет на покрытие тела кредита, а проценты рассчитываются каждый месяц и прибавляются.

Пример. При оформлении займа суммой в 50 000 рублей на 7 месяцев под 29%, график платежей будет выглядеть следующим образом.

| Дата платежа | Размер платежа, руб. | Основной долг, руб. | Начисленные проценты, руб. |

| 25 апреля | 8351,19 | 7142,86 | 1208,33 |

| 25 мая | 8178,57 | 7142,86 | 1035,71 |

| 25 июня | 8005,95 | 7142,86 | 863,10 |

| 25 июля | 7833,33 | 7142,86 | 690,48 |

| 25 августа | 7660,71 | 7142,86 | 517,86 |

| 25 сентября | 7488,10 | 7142,86 | 345,24 |

| 25 октября | 7315,48 | 7142,86 | 172,62 |

| Итого: | 54833,33 | 50 000 | 4833,33 |

Итоговая переплата по кредиту составит 4833,33 рубля. Как видно из таблицы, из суммы ежемесячного платежа большая часть покрывает сумму основного долга, который не меняется на протяжении всего периода. Сумма начисленных процентов заметно уменьшается к концу срока, но размер ежемесячного платежа не претерпевает больших изменений, хоть немного и уменьшается. Таким образом, такая схема позволяет очень хорошо сэкономить на переплате, так как при начислении процентов в расчет берется не весь долг, как при аннуитете, а оставшаяся сумма к погашению.

Положительные и отрицательные стороны дифференцированной схемы погашения кредита

Экономия на переплате не означает, что дифференцированные платежи – идеальный вариант для погашения кредита. Здесь также есть свои преимущества и недостатки.

Плюсы:

- Общая сумма переплаты по займу меньше, так как проценты начисляются только на фактический остаток задолженности.

- Сумма ежемесячных взносов постепенно уменьшается, поэтому ближе к окончанию срока снижается нагрузка на клиента.

- Сниженный риск невыплаты кредита. Если даже со временем возникнут финансовые проблемы и снизится доход, долг отдать будет несложно, так как размер платежей уменьшился.

- В случае нарушения договора со стороны заемщика, размер начисленной неустойки будет небольшим, так как в течение периода исправного погашения основной долг равномерно уменьшался.

- Есть определенная выгода при досрочной выплате долга.

Минусы:

- Большая сумма платежей в первые месяцы погашения кредита. Не каждый заемщик может позволить себе.

- Ежемесячное изменение суммы к внесению, что неудобно для забывчивых клиентов. Постоянно нужно обращаться к графику, чтобы уточнить сумму к оплате в конкретном периоде.

- Нужно показывать высокие доходы, чтобы банк одобрил такой кредит, так как в расчет принимаются суммы увеличенных первых ежемесячных платежей.

Аннуитетный и дифференцированный платежи: что это и в чем заключаются, их плюсы и минусы

Важно иметь четкое представление о том, сколько в итоге придется заплатить по кредиту, о том, что собой представляют аннуитетный платеж и платеж дифференцированный, и в чем разница между ними. Постараемся разобраться, в чем заключаются преимущества и недостатки каждого.

Постараемся разобраться, в чем заключаются преимущества и недостатки каждого.

Аннуитетная система

Сама по себе эта система предполагает, что выплаты по ипотеке будут проводиться равномерно, в оговоренные периоды на протяжении всего срока, который необходим для расчета.

Если заемщик платит за первый месяц 25 тысяч рублей, то в последующие месяцы до конца срока сумма платежа будет аналогичной.

Многим людям очень нравится подобная стабильность в выплатах. Однако, немногие понимают, что не всегда подобная формула ведет к абсолютной выгоде для того, кто взял ипотеку.

Расчет аннуитетных платежей предполагает разницу в соотношении начисляемых процентов по погашаемой службе основного долга и процентов, которые банк получает за весь срок погашения кредита.

По сути, если на начальный период ипотеки в сумму платежей входят сами проценты по кредиту, то общий долг будет погашаться только в незначительной мере. Фактически, это происходит до середины срока использования ипотеки.

После того как наступает так называемая середина периода пользования, начинает погашаться основная часть от общей суммы долга.Необходимо разобраться, почему так происходит. Дело в том, что аннуитетная схема предполагает, что сначала выплачиваются только проценты за пользование кредитом, причем выплаты идут за весь период.

После погашения процентов, заемщик начинает выплачивать основную сумму. Банки получают свою выгоду заранее, не дожидаясь, пока закончится срок предоставления ипотеки.

Если попробовать погасить ипотеку раньше срока, например, через два с половиной года из пяти, которые были оговорены изначально, можно столкнуться со следующей проблемой: может оказаться, что выплаты за пройденный период были сделаны только на 20-25%.

Так, к отрицательным сторонам аннуитетных платежей следует отнести:

- Невозможность погасить полный срок заранее;

- Первоначальные выплаты – это плата банку за пользование ипотекой.

У такого графика имеются и положительные моменты. Например, человеку со стабильной зарплатой будет гораздо удобнее платить одну и ту же сумму каждый месяц.

Говоря короче, к плюсам аннуитетных платежей относятся:

- Возможность равномерных выплат, растянутых на весь срок;

- Возможность рассчитать собственные силы на несколько лет;

- Снижение нагрузки на заемщика по выплатам;

- Возможность рассчитывать на получение большей суммы по кредиту.

Последнее – относится как раз к ипотеке и в меньшей степени к автокредитованию, поскольку в этих случаях может потребоваться действительно существенная сумма.

Дифференцированная система

Дифференцированная ставка будет означать снижение суммы выплат, если заемщик своевременно каждый месяц погашает свой долг.

Причина этого заключается в том, что общий долг будет делиться на равные части и распределяться на весь период выплат. Однако проценты начисляются на остаток долга после каждой ежемесячной выплаты.

Так, часть платежа, которая приходится на основной долг, будет одинаковой в течение всего времени, тогда как процентная часть будет рассчитываться по-новому каждый месяц.

Подобное объяснение невольно вызывает мысль о том, что дифференцированный платеж выгоднее, чем аннуитетный. Кредитные калькуляторы дифференцированных платежей предполагают планомерное погашение долга, а проценты выплачиваются с остатка этого долга.

Так, к плюсам дифференцированных платежей относятся:

- Возможность «ровного» погашения в течение всего периода;

- Возможность досрочного погашения в любой момент.

При всей привлекательности подобных графиков, здесь имеются и свои недостатки. К минусам, которые больше других бросаются в глаза, стоит отнести:

- Основная нагрузка приходится на начальный этап;

- Шанс получить отказ в предоставлении ипотеки;

- Заемщики могут получить меньше, чем рассчитывают.

Подытожив сказанное выше, при выборе той или иной схемы для выплат по ипотеке, далеко не всегда заемщику будет доступна дифференцированная схема, как более выгодная для него и как менее выгодная и удобная банку.

Как выбрать вид платежа?

Прежде чем брать денежную ссуду, необходимо определиться с кредитной организацией, так как не все банки могут предложить лояльные условия по кредитам, а также не все могут дать выбор вида ежемесячного взноса — аннуитетного и дифференцированного.

Чем лучше аннуитетный платеж

Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Плюсы аннуитетных платежей

- Долговые обязательства равными долями распределены на весь срок кредитования;

- Возможность планировать заранее свой бюджет;

- Возможность оформления услуги «автоплатеж», для избежания просрочек по кредиту;

- Возможность оформления еще одного займа, так как срок кредитования был подобран с комфортным минимальным ежемесячным платежом.

Минусы аннуитетных платежей

- При погашении кредита в течение всего срока кредитования возможна большая переплата из-за особенности начисления процентов;

- Не совсем выгодно досрочное погашение, так как основной долг выплачивается в конце срока кредитования.

Чем лучше дифференцированный платеж

Минусы дифференцированных платежей

- Высокий ежемесячный платеж в начале срока кредитования;

- Перед каждым внесением платежа нужно сверять плату за кредит, так как она меняется;

- Увеличенный ежемесячный платеж может не позволить взять еще один кредит при необходимости.

Дополнительно

- Частичное досрочное внесение денежных средств, где уменьшается сумма основного долга;

- Частичное досрочное внесение денежных средств, где уменьшается срок кредитования.

Если у заемщика непостоянный вид дохода, то ему следует выбрать дифференцируемый платеж. При таком способе выплаты кредита изначально платежи по кредиту будут большие, существенно выше, нежели последующие, так как процент в данном виде платежа начисляется не на всю сумму займа, а на остаток долга.

Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Пример расчета

Предположим, что нужно провести расчёт ежемесячного платежа по кредиту с аннуитетным графиком погашения под процентную ставку 48% годовых сроком на 4 года на сумму 20 000 000 рублей. Используя приведённую выше формулу расчёта ежемесячного платежа (A = K • S) и коэффициента К, рассчитаем аннуитетный платёж.

Имеем:

- i= 48%/12 месяцев = 4% или 0,04

- n = 4 года* 12 месяцев = 48 (месяцев)

- S = 20 000 000

А = 0,0472 * 20 000 000 = 943 613 рублей.

Таким образом, в течение 4 лет (или 48 месяцев) необходимо будет вносить в банк платёж в сумме 943 613 рублей. Переплата по кредиту за 4 года составит 25 293 422 ( = 943 613 * 48 – 20 000 000).

В первую очередь аннуитетный способ погашения выгоден банку.

Объясняется это тем, что в течение всего срока погашения кредита проценты начисляются на первоначальную сумму кредита. При дифференцированной графике уплата процентов за 100% суммы кредита происходит только в первом месяце (в случае отсутствия отсрочки уплаты основного долга), далее проценты начисляются на остаток, из-за чего итоговая переплата по кредиту окажется меньше.

Для примера, рассчитаем переплату по кредиту, рассмотренному выше, но теперь с дифференцированным графиком погашения. Она составит 19 600 000 рублей. Это на 5 693 422 рубля меньше, чем при аннуитетной схеме.

С другой стороны, погашение задолженности и процентов равными долями удобно кредитополучателю.

Так как ежемесячный платёж является постоянным и не требует уточнения в банке необходимой суммы взноса.

Применение аннуитетного способа погашения, таким образом, обойдётся дороже, но при этом гораздо удобнее.

Теперь давайте попробуем рассчитать ипотеку. Для примера возьмем займ со следующими параметрами

| Параметры рассчитываемого кредита | |

|---|---|

| Сумма | 1 млн рублей. |

| Ставка | 12% |

| Срок | 60 месяцев |

| Дата первого платежа | 1 сентября 2011. |

где Погашение ОД — сумма в погашение тела займаПроценты — сумма процентов по ссуде за месяц.Где сумма ОД — сумма основного долга на дату расчета.Ставка — процентная ставка в текущем периоде. Если было изменение процентной ставки, берется новая ставка.Число дней между датами — разность в днях между датами «Дата текущего платежа» и дата предыдущего платежа.

В нашем примере при первом платеже это делать не нужно.Рассчитаем первый платеж в уплату процентов по указанному выше займу за сентябрь месяц(разнца между датами 31 день).Как видно сумма ОД на первый месяц составляет 1 млн. рублей. Подставим даты, ставки и число дней в году.

Как видно, в счет уплаты процентов должно пойти 10191.78Произведем расчет суммы в погашение тела займа

Теперь рассчитаем сумму основного долга после оплаты первого взноса по ипотеке

Теперь допустим, мы погасили 100000 рублей в августе 2012. Тип погашения — в уменьшение суммы займа. Т.е срок останется тем же, а ежемесячный платеж уменьшится.Попробуем посчитать, сколько будет составлять платеж после учета досрочных погашений. В октябре будет уже новый платеж по займу с учетом досрочки.

Воспользуемся формулой для расчета аннуитетных платежей. Из всех параметров у нас изменилась только сумма основного долга после досрочного погашения в августе она равна

Вычисленная выше сумма и будет сумма кредита после досрочного погашения.Именно исходя из этой суммы и будет рассчитываться ежемесячный аннуитетный платеж после досрочного погашения.

Очевидно срок кредита также изменится, нужно отнять от общего срока число месяцев, прошедшее до досрочного погашения с момента выдачи займа.

Подставим новую сумму в формулу аннуитетного платежа получим новый платеж по займу.

Итоговый расчет

Проверим это с помощью программы кредитный калькулятор

Как видно результат полностью совпадает. Также можно воспользоваться онлайн версией кредитного калькулятора. Там используется указанная выше формула аннуитетного платежа. График кредитного калькулятора может быть использован для сверки расчетов вашего кредита с расчетом банка. Иногда данные могут не совпасть.

Вот к примеру форумла аннуитета в банке ЛевобережныйПо формулеФормула немного другая. Она взята из стандартного ипотечного договора.Вы должны понимать, что досрочное погашение с финансовой точки зрения не всегда выгодно. Предлагаю попробовать калькулятор, определяющий выгодность досрочного погашения.

Дифференцированный платеж

Дифференцированный платеж имеет свои особенности. Понятие дифференцирование в кредитной сфере представляет собой функцию, которая напрямую отображает кредит и остаток долга. Суть такого графика погашения ссуды заключается в том, что сумма очередных платежей будет варьировать в меньшую сторону исходя из остатка суммы непогашенного долга. Таким образом, оформляя заем с дифференцированным графиком возврата ссуды, заемщику следует понимать, что в начале срока кредитования ему придется уплачивать достаточно существенную сумму ежемесячного платежа, поскольку проценты будут начисляться исходя из размера невыплаченного кредитного долга.

Для лиц, имеющих небольшой заработок, данный метод возврата ссуды не самый наилучший, поскольку уплачивать серьезную сумму средств на протяжении некоторого времени смогут далеко не все. Преимущество кредитов с дифференцированным способом уплаты долга — это небольшая общая переплата. Однако, как правило, такого рода платежи не всем банкам приходятся по вкусу. Сказать однозначно, какой платеж более выгодный, сложно, так как и аннуитет, и дифференцированный график погашения имею как свои плюсы, так и свои минусы.

Достоинства

- меньшая сумма переплаты по кредиту;

- простота расчета;

- возможность самостоятельного контроля заемщиком своих ежемесячных выплат;

- прозрачность погашения, благодаря чему и досрочное погашение кредита становится более понятным процессом.

Очевидное достоинство такого платежа для заемщика — низкая сумма общей переплаты по кредиту. При дифференцированном платеже сумма ежемесячного взноса постоянно уменьшается в прямо пропорциональной зависимости от суммы остаточного долга. Это даже в моральном плане несколько бодрит заемщика.

Недостатки

- в первые месяцы кредитования вам может быть очень нелегко, так как платежи будут довольно внушительными;

- постоянное изменение размера платежа такого типа также может внести некоторую неразбериху;

- дифференцированный платеж плохо доступен, то есть его невозможно заполучить практически ни в одном банке нашей страны не зависимо от вида кредитования.

Недостатки такого типа платежей не бросаются сразу в глаза, поэтому уже после заключения договора они могут доставить заемщику пару неприятных сюрпризов. Прежде всего, первые суммы выплат по кредиту будут довольно внушительными, особенно в случае ипотечного кредитования. Конечно же, с каждой последующей выплатой они будут уменьшаться.

Особенности

Особенностью графика погашения кредита дифференцированными платежами можно безусловно назвать то, что платеж состоит из двух частей. Первая – это доля основного долга, она остается неизменной каждый месяц. Вторая часть с каждым месяцем становится все меньше — это доля процентов, начисляемых на остаток основного долга. А поскольку основной долг уменьшается с каждым месяцем, то и выплата по процентам также уменьшается.

Методы расчета дифференцированного платежа

Формула расчета графика по дифференцированным платежам:

ДП = СК /КПЕР + ПС·СТАВКА , где

ДП -размер дифференцированного платежа

СК –сумма кредита

ПС — остаток ссудной задолженности

КПЕР -количество периодов, оставшихся до погашения кредита

СТАВКА -месячная процентная ставка, равная 1/12 годовой.

Расчет дифференцированного платежа:

Сложность расчета меняющегося каждый месяц платежа довольно обманчива. На самом деле этот расчет предельно прост и понятен – нужно лишь рассчитать обе составляющие платежа в отдельности, а затем сложить их.

Для наглядности можно рассмотреть довольно простой пример оформления кредита на 50 тыс. рублей на один год. При этом процентная ставка будет составлять 19%, а различные дополнительные комиссии отсутствуют. В уплату основного долга будет ежемесячно уходить одинаковая сумма в 4166 рублей.

Для того, чтобы рассчитать платеж по погашению процентов банку, необходимо разделить количество годовых процентов (19) на число дней в году (365), после чего полученное число умножить на усредненное количество дней в месяце. Полученное в результате этого расчета число необходимо умножить на остаток от основного долга и разделить на 100.

Этот расчет можно и немного упростить, разделив процентную годовую ставку не на количество дней, а на количество месяцев в году. В рассматриваемом примере платеж по процентам изменится от 790 рублей при первом платеже до 65,83 рублей при последнем.

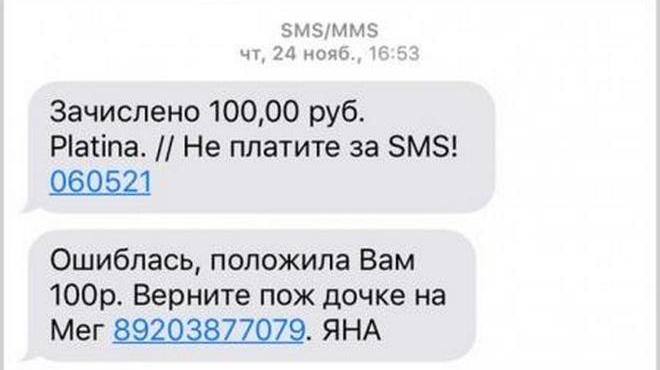

Скрытые платежи

К скрытым платежам чаще всего относят дополнительные затраты заемщика, о которых он не был уведомлен сразу, или просто не обратил на них внимание, так как чаще всего в договоре они указываются мелким шрифтом. Заботясь о благополучии граждан, государство обязало банки показывать все дополнительные затраты заемщику до момента оформления кредита

В случае выявления таковых после подписания договора, клиент может обратиться с заявлением в суд и взыскать с банка потраченные деньги.

А как же разные штрафы?

Иногда, кроме всех выплат вам приходится погашать штрафы. Например, если вы не внесли платеж в срок. Хорошо, когда такие величины фиксированные.

Например, вы просрочили долг на 2 дня. Вам насчитали за это сто рублей фиксированной санкции. Вы прибавили к следующему платежу сотню и все хорошо.

Сложнее, когда штрафы вычисляются в процентах. Как правило, такие величины зависит от суммы кредита, которую вы должны на данный момент времени.

Например, вы должны были внести деньги до 5 мая. И их сумма была 500 рублей. У вас что-то не получилось. И вас оштрафовали на 5% от суммы ежемесячного платежа.

Тогда вы можете рассчитать сумму штрафных санкций по следующей формуле:

500 : 100 х 5 = 25 . Чистый штраф составил двадцать пять рублей.

Мы разделили ежемесячный платёж на 100, узнав от него 1 процент. Далее мы умножили это на количество процентов, и все готово.

Только помните, что в следующем месяце вам необходимо внести два платежа вместе с суммой штрафа. То есть, ваш долг составляет 1025 рублей. Ведь одну выплату вы пропустили.

Как рассчитать долг на конец месяца в графике аннуитетных платежей

Прежде всего, надо понимать, что именно является вашим долгом по кредиту, и какие выплаты способствуют его уменьшению. В нашем примере вы берёте в кредит 50 000 рублей – это и есть ваш долг. Переплаченные по кредиту проценты (6157 рублей) вашим долгом не являются, это всего лишь вознаграждение банку за предоставленный кредит. Таким образом, можно сделать вывод:

Погашение процентов по кредиту никак не способствует уменьшению вашего долга перед банком.

В кризисные времена банки часто «идут навстречу» своим должникам. Они говорят как-то так: «Мы понимаем, у вас сейчас проблемы! Окей, наш банк готов пойти вам на уступки – можете нам просто погашать проценты, а само тело кредита погашать не надо. Все же люди братья и должны друг другу помогать! Бла-бла-бла…»

На первый взгляд такое предложение может показаться выгодным, а сам банк – «белым и пушистым лапулей». Ага, как бы ни так! Если взять в руки калькулятор и провести простые арифметические расчёты, то сразу становится ясно, что реальное предложение банка выглядит приблизительно так:

«Ребята, вы попали на деньги! Ничего не поделаешь, это жизнь! Предлагаем вам на время (а может и навсегда) стать нашим рабом – будете ежемесячно выплачивать проценты по кредиту, а сам долг погашать не надо (ну, чтобы сумма выплат по процентам не уменьшалась). Ничего личного – это просто бизнес, друзья!»

Теперь запомните главную мысль:

Именно погашение тела кредита вытаскивает вас из долговой ямы. Не процентов, а именно тела кредита.

Наверняка вы уже догадались, как рассчитывается долг на конец месяца в нашем графике платежей. В общем, формула выглядит так:

Sn2 – долг на конец месяца по аннуитетному кредиту; Sn1 – сумма текущей задолженности по кредиту; S – сумма в аннуитетном платеже, которая идёт на погашение тела кредита.

Обратите внимание! При расчёте долга на конец месяца, от общей суммы текущей задолженности отнимается только та часть платежа, которая идёт на погашение тела кредита (уплаченные проценты сюда не входят). Давайте для наглядности посчитаем, каким будет долг на конец месяца по нашему кредиту после внесения первого платежа:

Давайте для наглядности посчитаем, каким будет долг на конец месяца по нашему кредиту после внесения первого платежа:

Итак, при первом платеже текущая задолженность по кредиту у нас равна всей сумме займа (50 000 руб.). Чтобы посчитать долг на конец месяца, мы отнимаем от этой суммы не весь ежемесячный платёж (4680 руб.), а только ту часть, которая ушла на погашение тела кредита (3763 руб.). В результате наш долг на конец месяца составит 46 237 руб., именно на эту сумму будут начисляться проценты в следующем месяце. Естественно, они будут меньше, так как сумма долга уменьшилась

Теперь вы понимаете, почему важно погашать именно тело кредита?

Итак, друзья, мы с вами разобрались с формулами и расчетами аннуитетных платежей. Надеемся, теперь у вас нет вопросов по этой теме, и вы запросто сможете произвести все необходимые расчеты, а также составить график аннуитетных платежей по кредиту. Единственное, что бы вам, наверное, хотелось, это как-то автоматизировать процесс расчетов. Вы не поверите, но это возможно! Хотите узнать как? Тогда переходим к публикации: Расчет аннуитетных платежей по кредиту в Excel.

⇧

Досрочное погашение аннуитетного кредита

Всего есть два вариант досрочных выплат. Аннуитетный калькулятор рассчитан и на такие варианты погашения, поэтому достаточно просто знать, по каким сценариям могут развиваться события при необходимости отдать займ раньше срока. В банковском отделении Вам предложат такие варианты:

- Сократить период выплат в аннуитетной системе. Так, понадобится совершить дополнительный платёж. При этом месячная ставка не возрастёт. Платёж будет представлять собой компенсацию банку в размере процентов, которые он не получит.

- Уменьшение ежемесячных выплат. В этом случае уменьшается аннуитетная ставка, но размер процента не меняется (допустимо только при условии сокращения выплат по основной задолженности).

Такая возможность погашения аннуитета есть не везде. Даже включая, наш кредитный калькулятор. Скоро мы обязательно внесем в него правки и добавим эту возможность. Поэтому, рекомендуем произвести расчёт аннуитетных платежей по кредиту на калькуляторе с каждым досрочным погашением, если Вы всё же решили перейти к ежемесячному уменьшению выплат, а не к сокращению срока кредитования.

Аннуитетные платежи

Когда речь идет о дифференцированных платежах, то в данном случае внесение средств обеспечивает погашение тела займа. Пропорционально уменьшению долга становится меньше применяемая процентная ставка.

Что делать, если банк продал долг по кредиту коллекторам?

Учреждения, в которых выдают займы, не заинтересованы в применении такой схемы оплаты, поскольку их финансовая выгода кроется в уплате процентов клиентами. Именно так они обеспечивают стабильную систему дохода.

В аннуитетных платежах ситуация складывается по-другому. Заем, выданный на условиях внесения аннуитетных взносов, выплачивается равными суммами (что отличает этот вид платежей от дифференцированного подхода).

Преимущество этого платежа кроется в том, что должник имеет возможность каждый месяц вносить лишь небольшую часть суммы, хоть и с соблюдением регулярности.

Дифференцированный способ, наоборот, требует выплаты большой суммы, чтобы платеж по займу был уменьшен.тТак как не каждый человек может себе позволить выделять для платежей значительные суммы из своих сбережений, то именно аннуитетные займы наиболее популярны среди обычных граждан. Ощущение финансовой нагрузки здесь сведено к минимуму, что и привлекает население.

Кредитные учреждения также предпочитают использовать именно аннуитетный вид внесения средств по кредитам. Подобная форма кредитования позволят возвращать заемщику взятые в долг средств равными долями, но изначально основная часть средств направляется именно на выплату процентов, а затем уже погашается тело займа.

Учтите! Рассчитываются аннуитетные взносы так, что заемщики сразу уплачивают проценты, сам же заем погашается только частью сделанного платежа. С течением времени она становится больше.

Так как основная финансовая масса направляется именно на ликвидацию установленной банком процентной ставки, начисление которой выполняется на остаточную кредитную сумму, то общая сумма займа будет сравнительно выше, нежели при использовании дифференцированной схемы.

Причина этого несоответствия проста – замедленное погашение тела кредита, величина которого и определяет количество начисленных процентов.

Плюсы и минусы каждого из видов платежей

Как мы уже определились, каждый из видов погашения задолженности имеет свои достоинства и недостатки. Например, аннуитетные платежи будут более выгодные людям, которые не хотят путаться с постоянными изменениями платежных сумм и не могут позволить себе слишком большую сумму первоначальных платежей. Но при всем этом есть явный минус — значительная переплата по кредиту за простоту и удобство.

А вот дифференцированные платежи, соответственно получат другие преимущества:

- выплаты стабильно снижаются, высвобождая семейный бюджет для других покупок;

- внося суммы превышающие установленные банком, вы быстрее погасите задолженность и сэкономите на процентах;

- общая переплата процентов будет также значительно меньшей.

Но при всех этих явных плюсах можно определить и минусы:

- сумма первых платежей будет больше чем при аннуитетных, особенно это будет заметно на крупных займах (для некоторых заемщиков она может стать неподъемной);

- оформить кредит с таким типом выплат весьма сложно, банки не хотят терять свою выгоду.

Следовательно, какой выбрать тип отплаты по кредиту, аннуитетный или дифференцированный решать только вам. Все зависит от ваших возможностей и сроков, на которые планируется оформлять займ.

Выводы

- Собираясь брать кредит, основательно подготовьтесь к этому событию.

- Освойте необходимый круг финансовых терминов – это первое, что надо сделать.

- Выясните, какие виды кредитов предоставляют в банках, выберите наилучший для вас.

- Познакомьтесь с процентными ставками и условиями в кредитных организациях.

- Поработайте с разными видами банковских калькуляторов, подбирая выгодный вариант.

- Наберитесь опыта в расчётах, самостоятельно составьте график платежей. Попробуйте напрямую поработать с формулами.

- Только после такой тренировки вы будете готовы отстоять свои интересы в «поединке» с работником банка.

Что влияет на ваши переплаты?

Помните, что на ваши конечные переплаты по долгу влияет остаток самого долга. Так что, если вы будете вносить немного больше, то потом переплатите меньше.

Количество дней погашения. Короткий кредит в итоге будет стоить меньше. Но и платить его сложнее…

Еще считается, что чем ближе дата погашения платежа к началу месяца, тем меньше со временем становится сам платеж.

И самое главное, не забывайте, что банк должен заработать. Даже если вы в расчетах видите, что будете много переплачивать, то необходимо размышлять здраво. Без этого никак. И искать предложение, где нет переплат — это глупо.

Последняя рекомендация

Сегодня информация о расчете процентов по кредиту находится в свободном доступе. Сами банки на своих сайтах позволяют производить подобные операции.

Но лучше рассматривать официальные, а не рекламные, условия кредитования. Также, необходимо задавать все интересующие вопросы кредитным менеджерам.

Умейте сравнивать разные программы, анализировать отзывы и видеть суть предложений. Тогда тяжелые умственные мытарства вам точно будут ни к чему.

Как рассчитать сумму ежемесячного платежа?

Как посчитать 13% от зарплаты?

Высчитываем эффективную процентную ставку

Задать вопрос о кредитах нашим специалистам!