Что такое рассрочка в современных реалиях и о чем не договаривают продавцы

Содержание:

- Покупаем ноутбук

- Карты рассрочки

- Что такое беспроцентный кредит на авто

- Обратная сторона рассрочки без переплат

- Рассрочка VS кредит — в чем разница

- Понятие рассрочки и ее отличие от кредитования

- На что обратить внимание при оформлении рассрочки?

- Выгодна ли услуга?

- Договор купли продажи квартиры между физическими лицами

- Договор купли продажи квартиры между физическими лицами нотариальный

- Договор между физическими лицами в простой письменной форме

- Составление договора купли-продажи квартиры самостоятельно

- Заказать составление договора купли-продажи у юриста

- Видео консультации по составлению договора купли-продажи и акта приема-передачи

- В чем подвох беспроцентной рассрочки?

- Примеры программ рассрочки

- Как не переплатить по рассрочке?

- Порядок оформления рассрочки или кредита

Покупаем ноутбук

Кредитный брокер попросила у меня только паспорт и второй документ. Я дал права. Вопрос подтверждения дохода решился странно: справок не требовали, а просто спросили о размере заработка. Моя зарплата – это оклад и бонусы, поэтому сумма разнится от месяца к месяцу. На мои объяснения специалист пожала плечами и сказала:

Меня это удивило, но врать я не стал и озвучил средний доход.

Страховка входит в стоимость рассрочки и увеличивает её. Фото: doorinworld.ru.

Пока специалист рассылала заявки в банки, я попросил её не оформлять страховку к кредиту. На что мне было сказано следующее: страхование происходит только на условиях кредитора. Когда один из банков подтвердил рассрочку, выяснился неприятный факт: отказаться от страховки на месте нельзя.

Сильнее страховки меня разозлила её цена: почти 10 000 рублей или 0,85% в месяц от суммы займа. Плюс 99 руб. комиссии за каждый платёж – 990 рублей за 10 месяцев. Из-за этого рассрочка на ноутбук стоила уже не 114, а почти 126 тыс. рублей при ставке 0%.

По факту, ты уже согласился на страхование, на комиссии и прочие условия. Тебе выдают договор целевого займа, в котором на компьютере проставлены все галочки от первой до последней страницы напротив пункта «Согласен». И если ты до подписания договора пытаешься отказаться от навязанного страхования, тебя не слышат. Кредитный специалист делает каменное лицо и повторяет как мантру:

Причина простая – договор с вами заключает не представитель кредитора, а брокер из магазина. Если в отделении банка можно поспорить, то в «Мире ноутбуков Валеры» свои правила продаж. Можно грозить законом о потребительском кредите, Роспотребнадзором, Центробанком, Набиуллиной и прокуратурой. Вердикт не изменится: вам нужен ноутбук? Берите рассрочку. Не хотите рассрочку – платите сами. Не можете сами – не покупайте.

Ноутбук мне нужен. А страховка – нет. Поэтому мы пойдём другим путём.

Карты рассрочки

Сейчас их предлагают два банка: Совкомбанк (карта Халва) и Хоум Кредит Банк (карта Свобода). Была ещё карта Совесть от Киви Банка, но она присоединилась к Халве.

Вот какие условия сейчас действуют по этим картам.

Халва от Совкомбанка:

-

Стоимость обслуживания — бесплатно.

-

Количество магазинов-партнёров — почти 230 тысяч магазинов.

-

Период рассрочки — до 10 месяцев. Есть отдельные предложения рассрочки на 12 месяцев у магазинов-партнёров, на 24 месяца у партнёров недели.

-

Бонусы и кэшбэк — есть скидки в магазинах до 75%, в зависимости от предложений торговых сетей. Кэшбэк за покупки своими деньгами банк начисляет: 1–2% при оплате картой, а при оплате телефоном — 2–6%. Также Совкомбанк периодически проводит акции, например с розыгрышем кэшбэка до 100%. На остаток собственных средств может начисляться до 5% годовых.

Свобода от банка Хоум Кредит:

-

Стоимость обслуживания — бесплатно.

-

Количество магазинов-партнёров — около 40 тысяч магазинов.

-

Период рассрочки — в магазинах-партнёрах до 12 месяцев, в остальных — до 51 дня.

-

Бонусы и кэшбэк — нет.

Карты рассрочки — продукты банков, но они работают не как обычные кредитные карты. У банков есть партнёрство с магазинами. Чтобы воспользоваться рассрочкой, нужно купить товар в магазине-партнёре и расплатиться Халвой или Свободой. А потом каждый месяц пополнять карту на определённую сумму, чтобы закрыть долг. Если вносить ежемесячный платёж вовремя, то банк не будет начислять проценты.

У карты Халва есть два режима: бесплатная и платная рассрочка. В режиме бесплатной рассрочки вне партнёрской сети расплачиваться Халвой можно, только если на ней есть ваши деньги. В режиме платной рассрочки можно взять рассрочку в магазине вне партнёрской сети на 2 месяца. Комиссия за такую рассрочку — 290 ₽ + 1,9% от суммы этих покупок за месяц.

У карты Свобода другие условия: в магазинах-партнёрах рассрочку можно взять на год, а в остальных — на 51 день. Дополнительно платить ничего не нужно.

Что такое беспроцентный кредит на авто

Нередко менеджеры автосалонов предлагают потенциальным клиентам взять кредит на авто под 0 процентов. Многие не верят в подобную «ярмарку щедрости», ведь банки не являются благотворительными фондами и их основной целью является получение прибыли. Кстати, это касается и других участников рынка. Но тогд, где же подвох в кредитной программе? Сначала рассмотрим, какие параметры свойственны льготным условиям кредитования:

- Обычно низкая, практически нулевая процентная ставка предлагается клиентам, если они оформляют кредит или рассрочку на короткий срок – до 2 лет. Это связано с тем, что в течение небольшого срока рыночная стоимость залогового автомобиля сильно не измениться и в случае появления проблем с возвратом займа его можно будет продать и погасить долг, включая штрафные санкции.

- Чтобы получить кредит на льготных условиях, кредитор требует от заемщика оплату первоначального взноса – не меньше 50% от стоимости транспортного средства. Это условие перекликается с предыдущим. Учитывая, что срок кредитования небольшой, клиенту проще выплатить небольшую сумму кредита, да и риски кредитора при этом уменьшаются.

Заработок кредитора формируется в таких случаях за счет дополнительных комиссий, которые косвенно платит покупатель машины. Обычно автокредитование от 0 процентов предусматривает высокие тарифы по страхованию, плюс к этому нередко автосалон завышает стоимость автомобиля. Все связано с тем, что вознаграждение банка или другого кредитора уже включено в страховой платеж или в цену автомобиля. Так что иногда может быть даже выгоднее брать простой кредит, чем обращаться за льготным.

Есть еще один момент, на который нужно обратить внимание потенциальному клиенту, желающему оформить авто в кредит без процентов, – наличие дополнительных комиссий за обслуживание договора. Очень часто банки к беспроцентным кредитам устанавливают ежемесячную комиссию, которая с лихвой перекрывает плату по процентам

Также популярной является схема переуступки автосалоном долга банку-партнеру. В этом случае дилер оформляет покупателю машину в беспроцентную рассрочку с последующей продажей долга банку. Последний же выкупает задолженность клиента не по фактической стоимости, а с дисконтом, который и формирует прибыль финансового учреждения.

Обратная сторона рассрочки без переплат

Кредиты, рассрочки, акции, подарки, бонусы и всевозможные другие блага нам предлагают магазины техники, автосалоны, мебельные центры и не только. Этими яркими призывами нас заманивают со всех сторон: реклама по телевизору, в газетах, электронных письмах, реклама в транспорте, рекламные объявления на подъездах и буклеты в почтовых ящиках. Продавцы разве что не пришли к вам домой на чашечку чая – обсудить очередную невероятную выгоду, приготовленную специально для вас. Все сделано для того, чтобы потребитель пришел в магазин и потратил свои деньги (как заработать деньги в интернете – читайте тут). Мало того, еще и радовался этому факту. Да, действительно звучит очень заманчиво. Это ж рассрочка! Это ж не кредит, по кредиту проценты платить надо. Другое дело, что процентов нет – надо идти, думаете вы.

Не надо торопиться с выводами. Давайте вспомним, где мы живем и как часто вам что-то доставалось на халяву? Когда вы зададите себе этот вопрос, ответ сразу придет вам в голову – здесь что-то не так! И вы будете абсолютно правы. На самом деле существует три варианта, почему и как вам дают рассрочку.

Рассрочка VS кредит — в чем разница

После принятия решения о покупке, покупателю доступно обращение к одной из двух организаций: банк или автосалон. Популярным и надежным является обращение к кредитной организации. Клиент самостоятельно выбирает банк, подает заявку на кредит и ожидает решения. Служба безопасности тщательно проверяет потенциального заемщика, особенно это касается дорогостоящих покупок.

Достоинства банковского кредитования:

- Самостоятельный выбор кредитной организации согласно условиям предоставления.

- Свободное распоряжение имуществом. Машина, оформленная через кредит на потребительские нужды, не будет считаться залоговым имуществом (заемщик вправе ее арендовать, продавать).

- Длительный период кредитования, меньшая сумма ежемесячного взноса.

Среди недостатков выделяют большой перечень документов, наличие положительной кредитной истории, отсутствие задолженностей. Другим вариантов является оформление рассрочки через салон, но взаимодействует с банком сотрудник, а не клиент. Этот способ ограничивает покупательскую свободу, ведь клиент оформляет КАСКО, отдавая авто под залог. Сделка оформляется быстро, возможно отсутствие первого взноса.

Некоторые регионы предоставляют приемлемые условия кредитования. Займ, оформленный через банк можно направить на любые нужды, выбрать любой автомобиль. Через салон выбор ограничивается представленными моделями. Недостатком является переплата по процентам, а величина кредитной ставки зависит от срока и остатка долга.

Особенности приобретения авто в рассрочку

Эта услуга выгодна покупателю, чем обращение к банку, потому что величина ежемесячного платежа не изменится, возможно договориться о лояльных условиях оформления авто. Достаточно внести определенный процент от стоимости машины, а оставшуюся часть оформить в рассрочку.

Машина продается без оформления кредитного договора — через куплю-продажу с рассрочкой платежа. Задолженность можно погасить преждевременно. Требования к заемщику: российское гражданство, возраст 18-65 лет, предоставление заявки.

Перечень документов для оформления рассрочки

Пакет документов, необходимых для получения заемных средств, зависит от условий продавца или банка. Существует стандартный список документов: паспорт с пропиской на территории оформления, водительские права, справка 2 НДФЛ, трудовая книжка, при необходимости предъявляться прочие дополнительные документы. Составляется заявка, заполняется анкета, от достоверности информации которой зависит результат одобрения.

Понятие рассрочки и ее отличие от кредитования

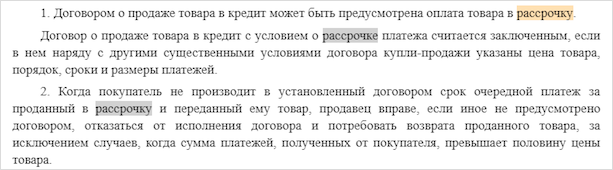

Что значит рассрочка простыми словами? Это оплата какого-либо товара или услуги не полностью, а частями в течение определенного времени (от 1 месяца до 3 лет). Регулируется это понятие Гражданским кодексом РФ. Вот, что там сказано.

Сегодня почти смешались два понятия: рассрочка и кредит. И если ошибку допускают рядовые граждане – это понятно, они не знакомы с нюансами того и другого способа оплаты. Но на сайтах крупных магазинов мы видим то же самое заманчивое слово “рассрочка”, но по сути – это потребительский кредит. Так чем рассрочка отличается от кредита?

Отличия от кредитования:

- Участие в договоре только двух сторон: продавца и покупателя.

- Отсутствие процентов по договору.

- Отсутствие штрафов и пени за просрочку платежа, комиссии за обслуживание.

- Пропуск даже одного платежа является основанием, чтобы продавец потребовал вернуть купленную вещь.

- Иногда требуется уплата первоначального взноса.

- Оформление на территории продавца.

- Простота оформления (часто требуется только паспорт).

- Договор регулируется только Гражданским кодексом, а кредитный договор – еще и Банком России.

Это характеристики идеальной рассрочки. По факту, я просмотрела предложения крупнейших торговых сетей страны, во всех речь идет о кредитовании. Правда, условия в любом случае выгоднее, чем по обычному потребительскому займу. А как же надписи на рекламных плакатах “без взносов, без процентов”? Они соответствуют действительности. Но необходимо понять, как это работает.

Например, вы решили купить ноутбук стоимостью 40 тыс. руб. Но для банка он стоит 36 тыс. руб. Такую скидку дал магазин. Вам напрямую он ее не даст. Выигрывают все:

- клиент оплачивает ту стоимость, что стоит на ценнике;

- банк зарабатывает в худшем случае на разнице, а в лучшем случае – ему удастся еще и продать вам страховку;

- магазин продал дорогостоящую вещь и приобрел лояльного покупателя.

Что можно купить в рассрочку? Практически все что угодно. Но, в основном, эта процедура применяется к дорогим товарам: шубы, мебель, электроника и бытовая техника, драгоценности, некоторые услуги.

Со скольки лет можно взять в рассрочку товар? Анализ действующих предложений крупных торговых сетей показал, что в возрасте от 18 до 70 лет.

Условия программ разные. Зависят от банка, который выступает кредитором. К сожалению, я не нашла рассрочку в чистом виде, без участия банка. Поэтому на примерах трех крупных магазинов разберем, как работает программа с участием трех сторон: банка, продавца и покупателя.

На что обратить внимание при оформлении рассрочки?

Предложения рассрочки выглядят очень привлекательно, поэтому многие граждане с удовольствием пользуются. Некоторым везет, а другим нет

Поэтому при оформлении договора рекомендуется обратить внимание на следующие нюансы:

- Наличие скрытых платежей. Банки часто включают страховку в свои финансовые продукты. Нужно смотреть, чтобы стоимость товара совпадала с суммой рассрочки.

- Метод совершения ежемесячных платежей. Некоторые банки берут комиссию за погашение рассрочки. Один раз, конечно, не страшно. Но платить придется минимум 12 раз, а то и больше.

- Возврат товара. Вдруг товар окажется некачественным, и как его вернуть, лучше узнать заранее.

- Штрафные санкции вследствие нарушения обязательств согласно договору.

Выгодна ли услуга?

Компании, продающие автомобиль в рассрочку, позиционируют услугу, как наиболее выгодное предложение. По версии кредитора, человек сможет приобрести транспортное средство без переплаты. На практике стоимость услуги может быть значительно выше. Она складывается из:

- стоимости машины;

- цены страховки;

- дополнительных комиссий.

Итоговая цена может превысить стоимость стандартного автокредита. Дополнительно гражданин будет вынужден столкнуться с ограничением выбора. Обычно рассрочка распространяется не на все машины. С помощью услуги автосалон стремится реализовать залежавшийся товар. Потому эксперты не советуют использовать предложение. Лучше взять стандартный автокредит. Он позволит купить именно ту машину, которую человек выбрал. Стоимость услуги при этом ненамного выше. В ряде ситуаций она может быть даже меньше, чем цена рассрочки на автомобиль.

Договор купли продажи квартиры между физическими лицами

Некоторые договоры купли-продажи квартиры между физическими лицами подлежат обязательному удостоверению у нотариуса. При этом нотариусы не хотят принимать сторонние договоры, даже если они составлены в юридических конторах, а поручают их составление своим помощникам, навязывая правовую услугу.Стоимость составления договора купли-продажи между физическими лицами у нотариуса сильно разнится по регионам и составляет от 5000.0 до 10000.0 рублей

Договор купли продажи квартиры между физическими лицами нотариальный

Обязательному удостоверению договора у нотариуса требуют следующие сделки:

- Продавец квартиры — недееспособный

- Продавец квартиры — несовершеннолетний

- Продавцы владеют квартирой на праве общей долевой собственности и отчуждаются НЕ ВСЕ доли сразу.

Договор между физическими лицами в простой письменной форме

Не требуют удостоверения договора у нотариуса следующие сделки:

- Продавец квартиры полностью дееспособен и владеет ей на праве единоличной собственности. Если такая квартира приобреталась в браке на одного из супругов — она является совместно нажитым имуществом ( а не долевой собственностью) и требуется нотариальное согласие супруга на продажу. Однако, если согласие супруга на продажу будет отсутствовать, сделку зарегистрируют, но в ЕГРН внесут запись об отсутствии согласия супруга.При этом договор купли-продажи составляется в простой письменной форме.

- Продавцы квартиры полностью дееспособны, среди них нет несовершеннолетних детей и они владеют квартирой на праве общей совместной собственности.При этом договор купли-продажи составляется в простой письменной форме.

- Продавцы квартиры владеют ею на праве общей долевой собственности и отчуждают все доли одновременно.

Долевая собственность на общее имущество в многоквартирном доме для комнаты или квартиры не усложняет сделку, и просто сейчас не включается в договор купли-продажи и переходит новому собственнику «автоматически» ( согласно ст 42, ФЗ-218 » О государственной регистрации недвижимости»).

Составление договора купли-продажи квартиры самостоятельно

Договор купли-продажи квартиры может быть составлен от руки или с помощью печатной техники.

Содержание договора должно быть однозначным и не иметь исправлений, зачеркиваний, подписок и потертостей.

Договор купли-продажи квартиры должен иметь дату.

Договор включает в себя:

- Персональные данные участников сделки

- Кадастровые характеристики объекта недвижимости ( кадастровый номер, площадь квартиры в соответствии с данными ЕГРН)

- Цену объекта недвижимости и порядок расчета

К договору купли-продажи квартиры в обязательном порядке составляется акт приема-передачи. И сделка считается завершенной только после его подписания.

Заказать составление договора купли-продажи у юриста

Такой договор МАКСИМАЛЬНО защитит ваши интересы в сделке.

Заказать составление договора купли-продажи квартиры, комнаты, жилого дома и земельного участка можно здесь.

Видео консультации по составлению договора купли-продажи и акта приема-передачи

Часто составление такого важного документа, как договор купли-продажи квартиры между физическими лицами, вызывает затруднения у обычного человека и не мудрено! Ведь ошибки в нем приводят к отказу Росреестра в регистрации перехода права от продавца к покупателю.А ведь единственным доказательством зарегистрированного права с 02.01.2017 года является наличие записи об этом в Едином государственном реестре недвижимости (ЕГРН). Чтобы у вас не было сомнений при составлении ДКП (договор купли-продажи) посмотрите мои видео консультации по составлению договора и акта приема-передачи, и получите современные, адаптированные под вашу сделку шаблоны документов

Чтобы у вас не было сомнений при составлении ДКП (договор купли-продажи) посмотрите мои видео консультации по составлению договора и акта приема-передачи, и получите современные, адаптированные под вашу сделку шаблоны документов.

Подробная видео консультация по составлению Акта приема-передачи по шаблону. Разъясняется вопрос: Когда нужно подписывать Акт приема-передачи?Шаблон для самостоятельного составления Акта приема-передачи можно скачать на странице «ДОКУМЕНТЫ»

Видеоконсультации по составление договора купли-продажи квартиры с разъяснением ключевых моментов сделки вы можете получить со страницы шаблонов документов.

Всегда рада разъяснить. Автор

Договор купли продажи квартиры между физическими лицами

В чем подвох беспроцентной рассрочки?

На первый взгляд всегда кажется, что ничего лучше рассрочки быть не может: нет никаких процентов, но при этом платить за товар сразу тоже не нужно. Кажется, что условия были выдвинуты таким образом, что они полностью ориентированы на потребности клиента, пускай даже в ущерб самому магазину или банку.

Но, конечно, умные потребители сразу задаются вопросом, в чем подвох рассрочки без переплаты. И ведь подвох в самом деле присутствует. Правда, его не замалчивают: соответствующую информацию можно легко получить из договора, который обязательно дают подписать клиентам при оформлении рассрочки. Беда лишь в том, что многие пользователи не утруждают себя чтением «каких-то бумажек».

Подвох рассрочки без переплат — это страховая премия, которая в обязательном порядке будет уплачена покупателем. Дело в том, что рассрочка по сути является беспроцентной целевой ссудой, выдает ее не магазин, а банк. Причем проценты присутствуют — просто их выплачивает магазин, а не клиент.

Но банки, как известно, займы кому угодно не дают. В свою очередь, рассрочка сама по себе подразумевает низкий уровень бумажной волокиты: часто магазины не требуют от клиента даже справку о доходах, особенно если стоимость товара ниже 30 000 рублей. Соответственно, для банка, который эти деньги и выдает покупателю, отсутствие проверок — это риск. И этот риск компенсируется страховкой.

Кроме того, нередко «мухлюют» сами магазины. Самые распространенные обманы с их стороны мы аккумулировали в списке ниже:

- Руководство магазина может заранее поднять цены на товары, которые затем будут реализованы через рассрочку. Таким образом, фактически, покупатель все-таки переплатит, пусть и не на большую сумму — поднятие цен чаще всего не превышает 15% от первоначальной стоимости товара. Чтобы не попасться на эту удочку, мы советуем изучать цены на интересующие вас модели. Если вы увидели что-то в рассрочку, проверьте, по какой цене этот же товар продают другие магазины;

- Часто условие «0-0-12» или «0-0-24» не до конца выполняется. В условиях договора может быть прописано, что клиент платит за товар без процентов только определенное время — например, первые 6 месяцев с момента заключения договора. А затем условие «0%» пропадает, и клиенту уже нужно будет вносить проценты по кредиту. Противостоять этому можно только одним способом — внимательно изучать условия кредитования в соответствующим договоре;

- Наконец, акция вообще может быть «липовой». Ее магазин может использовать просто как мощную и эффективную пиар-компанию. Когда же клиент придет в магазин за товаром, то вдруг выяснится, что самые интересные модели, участвующие в акции, уже распроданы. Или, например, выяснится, что акция действует лишь при соблюдении каких-то очень сложных условий — например, если вы сможете доказать, что вы на протяжении последнего года хоть что-то покупали в магазине, проводящем акцию. В такой ситуации клиенту просто нужно помнить, что он пришел именно за акцией, а не за «другими выгодными предложениями» от магазина. Только так можно не стать жертвой грязной маркетинговой программы магазина.

Примеры программ рассрочки

ИКЕА

ИКЕА дает возможность купить товар и равномерно оплачивать его стоимость за 3, 6, 9 или 12 месяцев. Кредитором выступает АО ”Кредит Европа Банк”. Условием акции является оформление финансовой карты IKEA FAMILY. Стоимость ее годового обслуживания – 300 руб.

Покупатель не платит проценты, если вовремя вносит ежемесячный платеж. Если платеж просрочен, то начисляются проценты:

- базовые (29 % годовых на неоплаченную сумму) со дня оформления договора до даты платежа;

- альтернативные (59,9 % годовых) со дня, следующего за датой платежа.

Для срока 3 месяца сумма покупки должна быть от 6 до 50 тыс. руб. Для 6 месяцев – от 20 тыс. руб., 9 месяцев – от 30 тыс. руб., 12 месяцев – от 40 тыс. руб.

На последний случай действуют особые условия.

В первом абзаце как раз и объясняется, за счет чего покупатель приобретает товар без переплат (или с минимальной переплатой до 1 %). За счет предоставления покупателю скидки от первоначальной цены товара.

Связной

Связной позволяет разделить оплату на несколько платежей не на все товары, а только из списка магазина. Магазин также не скрывает, что вы оформляете банковский займ. А переплата не возникает за счет предоставленной скидки на сумму процентов и при условии своевременного внесения суммы в погашение долга.

Партнером выступает “Почта Банк”.

| Условия кредитования | |

| Срок кредита | 36 месяцев |

| Сумма кредита | 3 000 – 300 000 руб. |

| Первоначальный взнос | 0 % |

| Процентная ставка | 7 – 43,5 % |

| Скидка магазина | 20 % |

Получается, что магазин дает скидку не более 20 %. Если банк одобрил займ под более высокий процент, то ни о каком беспроцентном кредитовании речь уже не идет.

Как и при получении любого потребительского займа банк предъявляет определенные требования к заемщику.

Меховой салон “Снежная королева”

Какие банки дают кредит на условиях отсрочки платежа в этом магазине? Сразу 4 банка: Хоум Кредит Банк, Русфинанс Банк, ОТП Банк и Альфа-Банк. У каждого свои условия.

Так же, как и в предыдущих случаях, переплата отсутствует за счет дополнительной скидки продавца в размере процентов банка. Но в ежемесячный платеж может попасть страховка, если вы вовремя ее не заметите и не откажетесь от нее до подписания договора или в 14-дневный срок после. А также часто включаются услуги по СМС-уведомлениям банка.

Займ выдается покупателю в возрасте от 18 до 70 лет, имеющим постоянную регистрацию в регионе.

| Условия банков | |

| Хоум Кредит Банк | Русфинанс Банк |

| Сумма кредита: от 1 500 до 500 000 рублей.

Первоначальный взнос от 0 до 50 % от стоимости товара. Срок кредита 24 месяца. Процентная ставка: 11,23 – 21,76 % годовых. |

Сумма кредита: от 5 000 до 500 000 рублей.

Первоначальный взнос от 0 до 45 % от стоимости товара. Срок кредита 24 месяца. Процентная ставка: 10,9 – 19,4 % годовых. |

| ОТП Банк | Альфа-Банк |

| Сумма кредита: от 2 000 до 300 000 рублей.

Первоначальный взнос от 0 до 50 % от стоимости товара. Срок кредита 24 месяца. Процентная ставка: 10,3 – 20,1 % годовых. Скидка торговой организации составляет 10 % от стоимости товара. |

Сумма кредита: от 5 000 до 300 000 рублей.

Первоначальный взнос от 0 до 30 % от стоимости товара. Срок кредита 24 месяца. Процентная ставка: 10,4 – 15,4 % годовых. |

Как видите, при ответе на вопрос: рассрочка – это кредит или нет, покупателям в данных торговых сетях стоит сказать “да”.

Как не переплатить по рассрочке?

Справедливости ради стоит упомянуть о том, что подавляющее число клиентов не читает кредитный договор ни до, ни после подписания – им действительно неинтересно, сколько они переплатят и переплатят ли вообще. Опытный кредитный специалист обнаружит это в ходе оформления и переориентирует с рассрочки на кредит

Но раз уж вы читаете эту статью, вы грамотно, с толком подходите к такому важному событию, как оформление нового кредита

Не стоит отказываться от страховки в том случае, если:

- Большая сумма кредита, и, соответственно, платежа. Значение здесь может быть разным для каждой семьи. Стоит задуматься: сможете ли вы в трудной ситуации погасить кредит из сбережений или тяжесть долгового бремени усугубит дело? А визиты коллекторов окончательно добьют?

- Срок кредитования, при большой сумме, больше полугода.

- Вы знаете, что можете попасть под сокращение.

Если же вы уверены в том, что страховка не нужна – имеете полное право оформить рассрочку без нее. Сделать это будет непросто. Работа всего кредитного отдела (от 2 до 7, а то и больше, представителей разных банков) направлена на то, чтобы оформлять как можно меньше «пустых» рассрочек.

Первое, что вы можете сделать – зайти в кредитную зону и огорошить работников вопросом: «Кто может оформить рассрочку БЕЗ страховки?». Этот метод не сработает, если с вами в торговом зале уже работал конкретный специалист. Тогда конкуренты вас уже не тронут – такова этика. Причем вы можете даже не знать о том, что с вами «поработали» – продавец мог сообщить специалисту о том, что планируется кредит, и он уже готовится к оформлению, и сообщил коллегам, что кредит «застолблен». Наш совет: не говорите о том, что планируете оформить покупку в кредит (кредит – то же что и рассрочка) до последнего.

Метод «Девушка, что-то у вас дорого, я пойду, посчитаю в соседнем банке (к соседнему столику)» маловероятно, что сработает – этика. Если кто-то из специалистов и проникнется к вам личной симпатией и позабудет о планах, этике и пересчитает кредит дешевле – ему будет объявлена настоящая война. Всех последующих клиентов этого работника будут уводить, пересчитывать, переманивать. Сами понимаете, этого никто не хочет.

- Второе: попросить по-хорошему, объяснить, что вы интересовались этим вопросом, взвесили «за» и «против» и знаете, что страховка не влияет на решение банка. А вдруг поможет? Бывали случаи.

- Третье: если вам сказали, что одобрили только со страховкой – берите чек-заявку и повторите попытку в другом банке. Каждому новому специалисту стоит напоминать о втором пункте.

- Четвертое: при сотруднике позвонить на горячую линию или, что еще лучше – попросить номер непосредственного руководителя и позвонить ему. Руководители боятся таких ситуаций, потому что знают, чем это грозит. Об этом в следующем пункте.

- Пятое: пригласите управляющего магазином (директора). Обычно сотрудники банка сдаются после одной только просьбы, т.к. если дело дойдет до беседы – скандала им не избежать. Последствия могут быть разными: выяснение отношений, применение санкций ко всему кредитному отделу (запрет на оформление страховок, ограничение объемов), удаление сотрудника с конкретной точки и запрет на дальнейшую его там работу, расторжение договора о сотрудничестве с банком в этом магазине или с целой сетью. Учитывая то, что банки держатся крепко за каждого партнера – допустить такого провала они не могут. Можете использовать этот метод, пропустив все предыдущие – сэкономите время.

Порядок оформления рассрочки или кредита

Как работает рассрочка на товар, и как её получить и оформить? Какие документы нужно принести и какие соблюсти условия, правила?

Последовательность действий

- Выберите понравившуюся модель и найдите ближайший магазин, который её предлагает. Посетите его и узнайте, возможно ли приобрести нужное устройство в кредит или в рассрочку.

- Если да, то продавец оформит заявку самостоятельно, либо передаст Вас кредитному специалисту.

- Предоставьте необходимый пакет документов, который требуется для оформления сделки.

- Если в магазине работают представители разных банков, не стесняйтесь сравнить их условия и выбрать наиболее выгодные.

- Подобрав подходящий кредитный вариант, предъявите паспорт и назовите модель устройства, которое хотите купить и его цену. Менеджер предложит оформить заявку, в которой нужно будет указать не только ФИО, но и срок работы на последнем рабочем месте, размер заработной платы и сумму, ежемесячно расходуемую на неотложные нужды. Дополнительно могут понадобиться номера телефонов родственников, отдела кадров и бухгалтерии той организации, в которой Вы работаете (эти данные лучше подготовить заранее).

- Заполненный бланк передаётся кредитному менеджеру, который отправляет его в финансовую организацию на рассмотрение. В случаях с займом небольшой суммы ответ обычно приходит в течение 10 — 20 минут. За это время работники банка уточняют кредитную историю и платёжеспособность покупателя, а у него есть время ещё раз задуматься над необходимостью покупки и проверить работоспособность гаджета. Нехорошая кредитная история может стать ответом на вопрос о том, почему не дают рассрочку.

- Если заявка получила одобрение, то менеджер банка подготовит договор и выдаст документ, подтверждающий факт совершения сделки. Его нужно передать продавцу-консультанту, а взамен — получить коробку с устройством и гарантийным талоном на него.

Если у Вас есть возможность сразу же внести сумму от 20% стоимости девайса, то расскажите об этом кредитному специалисту и шансы на одобрение сделки возрастут.

Внимательно читайте условия договора, особенно те пункты, которые написаны мельче остальных. И не стесняйтесь уточнять неясные моменты — например, как оплачивается рассрочка.

Необходимые документы

Если планируете купить телефон в кредит, то обязательно возьмите с собой в магазин:

- паспорт;

- справку с места работы;

- справку НДФЛ;

- СНИЛС.

Не все кредитные организации требуют справки. Но если одна из них понадобится, то магазин придётся посещать повторно. Поэтому лучше уточнить список документов по телефону либо взять с собой несколько дополнительных бумаг и сделать их ксерокопии (на всякий случай). Большинство магазинов и банков сегодня требуют лишь паспорт.