Раздел 9 декларации по ндс

Содержание:

- Общие сведения по НДС

- Где найти описание схемы заполнения раздела 9

- Заполнение Раздела 7

- Проверка декларации по НДС

- Как заполняется раздел 3 декларации по НДС в сервисе

- Построчная инструкция

- Несоответствия в разделах 1–7

- Определение пропорции при приобретении ОС и НМА

- Порядок заполнения Раздела 7 декларации по НДС

- Раздел 9 декларации по НДС :образец заполнения

Общие сведения по НДС

Налог на добавленную стоимость (НДС) – если сформулировать его понятие простыми словами, то это так называемый налог на потребление, проще говоря это разница между ценой покупки и продажи.

Ставка НДС не одинакова для всех предприятий, она зависит от их видов деятельности.

В основном на территории Российской Федерации налог составляет 18%, однако бывает и смешенный НДС.

На примере таблицы разберем существующие ставки:

| Размер ставки | Какие товары входят и подлежат данной ставке |

| 18% | Практически на весь товар на территории РФ |

| 10% | Медицинский товар, некоторые продуктовые товары и товары детей |

| 0% | Товар, который идет на экспорт, некоторые перевозки пассажиров и другие |

НДС оплачивается исключительно покупателем при покупке продукции. Предприятие-продавец является посредником между покупателем и бюджетом.

Где найти описание схемы заполнения раздела 9

Узнать о том, что изменилось в отчете, вы можете в Обзорном материале от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Для наглядности каждый пункт приказа, относящийся к разделу 9, расшифруем отдельно:

Приложение № 1 к разделу 9 нужно заполнить в том случае, когда в книгу продаж вносились изменения в отчетном периоде. При этом строка 001 (признак актуальности ранее представленных сведений) заполняется способом, аналогичным вышеописанному. Остальные строки приложения заполняются в следующем порядке:

- «Как заполнить налоговую декларацию по налогу на прибыль»;

- «Образец заполнения налоговой декларации 3-НДФЛ».

Заполнение Раздела 7

Некоторые коды операций из других разделов Справочника «Коды операций» были исключены, другие — добавлены. Кроме того, внесены поправки в наименования отдельных кодов.

При заполнении графы 1 Раздела 7 декларации «Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения; операции по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации; а также суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев» нужно иметь в виду следующие изменения справочника.

1. С 1 июля 2021 года выведен из-под налогообложения по НДС ряд операций по передаче имущества в казну и собственность РФ (Федеральный закон от 15 апреля 2021 г. № 63-ФЗ, Федеральный закон от 26 июля 2021 г. № 211-ФЗ).

В связи с этим в справочнике:

- по кодам 1010802 и 1010829 графа «Наименование операции» отредактирована в соответствии с новой редакцией подп. 2 п. 2 ст. 146 НК РФ;

- появились новые коды: 1011450 — передача на безвозмездной основе в государственную казну РФ объектов недвижимого имущества и 1011451 — передача на безвозмездной основе имущества в собственность РФ для целей организации и (или) проведения научных исследований в Антарктике.

2. В связи с переносом чемпионата Европы по футболу UEFA из-за пандемии COVID-19 на 2021 год по ряду налоговых льгот (подп. 3 п. 2 ст.146 НК РФ) внесено изменение в графу «Наименование операции» по коду 1010820.

3. В 2021 году операции по безвозмездной передаче органам государственной власти и управления и (или) органам местного самоуправления, государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям имущества для борьбы с коронавирусом не признаются объектами налогообложения НДС. Изменения в НК РФ внесены Федеральным законом от 8 июня 2020 г. № 172-ФЗ (подп. 5.1 п. 2 ст. 146 НК РФ). Для отражения таких операций в разделе 7 декларации по НДС предусмотрен новый код — 1010831.

4. В 2019-2020 годах в НК РФ вносились изменения, которые привели к расширению перечня необлагаемых НДС операций (ст. 149 НК РФ):

- пункт 3 ст. 149 НК РФ дополнен подп. 3.2 Федеральный закон от 26 июля 2021 г. № 212-ФЗ). Не подлежат налогообложению НДС банковские операции, указанные в данном подпункте. Данная поправка послужила основанием для дополнения справочника «Коды операций» новым кодом – 1011207;

- с 2021 года не подлежат налогообложению НДС операции по оказанию услуг по обращению с твердыми коммунальными отходами, оказываемых региональными операторами (подп. 36 п. 2 ст. 149 НК РФ). Эта норма введена Федеральным законом от 26 июля 2021 г. № 211-ФЗ. Для этих операций предусмотрен код 1011208.

5. Кроме того, справочник «Коды операций» дополнен новыми кодами:

- 1011209 — безвозмездное оказание услуг по предоставлению эфирного времени и (или) печатной площади в соответствии с Законом Российской Федерации о поправке к Конституции Российской Федерации от 14 марта 2021 года № 1-ФКЗ «О совершенствовании регулирования отдельных вопросов организации и функционирования публичной власти»;

- 1011210 — реализация продуктов питания, непосредственно произведенных столовыми медицинских организаций и реализуемых ими в указанных организациях, а также продуктов питания, непосредственно произведенных организациями общественного питания и реализуемых ими указанным столовым или организациям;

- 1011211 — реализация государственных (муниципальных) услуг в социальной сфере, оказываемых в соответствии с соглашениями, заключенными по результатам отбора исполнителей государственных (муниципальных) услуг в социальной сфере в соответствии с законодательством Российской Федерации о государственном (муниципальном) социальном заказе на оказание государственных (муниципальных) услуг в социальной сфере (за исключением соглашения о предоставлении субсидии на финансовое обеспечение выполнения государственного (муниципального) задания);

- 1011212 — реализация исключительных прав на изобретения, полезные модели, промышленные образцы, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договор.

6. Приведены в соответствие с действующими положениями НК РФ наименования кодов: 1010232, 1010250, 1010262, 1010267, 1010256, 1010276, 1011206.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Порядок представления декларации по НДС

Проверка декларации по НДС

Перед тем как подать отчетность, необходимо самостоятельно проверить правильность расчетов. Для этого можно также воспользоваться контрольными соотношениями.

Онлайн-сервисы, с помощью которых подается декларация, предлагают выполнить проверку отправляемого отчета до его отправки. Контур.Экстерн проверяет декларацию на соответствие формату и проводит внутридокументные проверки приложений. Кроме того, после заполнения декларации данные из Контур.Экстерна автоматически передаются в сервис Контур.НДС+, который сравнивает ваши счета-фактуры, книги и журналы с данными ваших контрагентов. Если найдутся расхождения, вы увидите информацию о них и сможете устранить имеющиеся несоответствия. В Контур.НДС+ уже загрузили свои данные более 200 тысяч организаций. Если ваш контрагент не пользуется сервисом, его можно пригласить.

После отправки отчетной формы следует отправить запрос на сверку с налоговой, чтобы убедиться в отсутствии расхождений.

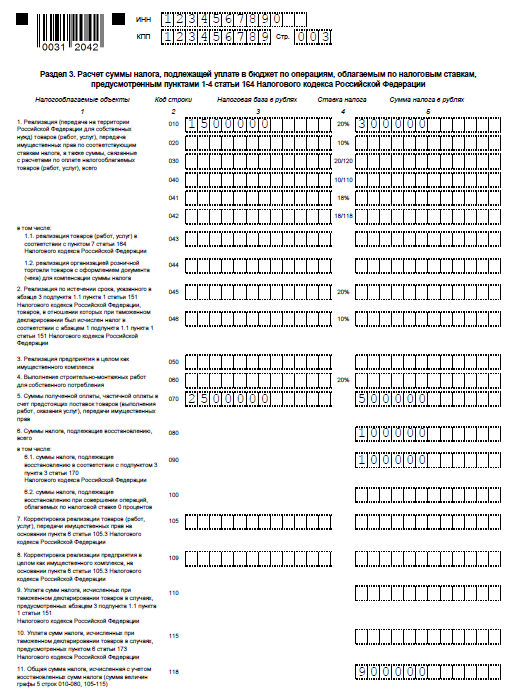

Как заполняется раздел 3 декларации по НДС в сервисе

Особенность сервиса в том, что в разделе 3 декларации по НДС налоговая база (графа 3) рассчитывается по графе 5, по формуле:

значение в графе 3 = значение в графе 5 / 0.2

Строка 010 — реализация по ставке НДС 20%

графа 5 = оборот по проводке: дебет 90.03 — кредит 68.ндс со ставкой 20%

плюс оборот по проводке: 91.02 — кредит 68.ндс со ставкой 20%

минус обороты по проводке: 91.02 с аналитикой Убытки прошлых лет — 68.ндс со ставкой 20%).

графа 3 = графа 5 / 0.20.

Строка 020 — реализация по ставке НДС 10%

графа 5 = оборот по проводке: дебет 90.03 — кредит 68.ндс со ставкой 10%

плюс оборот по проводке: 91.02 — кредит 68.ндс со ставкой 10%

минус обороты по проводке: 91.02 с аналитикой Убытки прошлых лет — 68.ндс со ставкой 10%).

графа 3 = графа 5 / 0.10.

Строка 030 и строка 040 в сервисе не заполняются.

Строка 041 — реализация по ставке НДС 18%

графа 5 =оборот по проводке: дебет 90.03 — кредит 68.ндс со ставкой 18%

плюс оборот по проводке: 91.02 — кредит 68.ндс со ставкой 18%

минус обороты по проводке: 91.02 с аналитикой Убытки прошлых лет — 68.ндс со ставкой 18%).

графа 3 = графа 5 / 0.18.

Строка 042 в сервисе не заполняется.

Строка 070 — информация о полученных оплатах (т. е. авансах от покупателей и заказчиков)

графа 5 — НДС с полученных авансов.

графа 5 = оборот по проводке: дебет 76.авп — кредит 68.ндс.

графа 3 — полученные авансы − НДС с полученных авансов.

графа 3 = обороты по проводке: (дебет 76.авп — кредит 68.ндс со ставкой 20%) × 120 / 20 в составе операций «Оплата от клиентов авансом», «Оплата товаров и услуг клиентами авансом»

плюс обороты по проводке: (дебет 76.авп — кредит 68.ндс со ставкой 10%) × 110 / 10

плюс обороты по проводке: (дебет 76.авп — кредит 68.ндс со ставкой 18%) × 118 / 18.

Строка 080 — суммы налога, подлежащие восстановлению (НДС с уплаченных авансов, принятый ранее к вычету, а также аннулирование ранее принятого вычета по НДС).

графа 5 = обороты по проводке: дебет 76.авв — кредит 68.ндс.

плюс обороты по проводке: дебет 19 — кредит 68.ндс

плюс обороты по проводке: дебет 91.02 Убытки прошлых лет — кредит 68.ндс.

в графе 3 значения нет.

Строка 090 — НДС с уплаченных авансов, принятый ранее к вычету (входит в строку 080, в строке 090 расшифровывается).

графа 5 = обороты по проводке: дебет 76.авв — кредит 68.ндс.

графа 3 не заполняется.

Строка 118 — общая сумма налога, исчисленная с учетом восстановленных сумм налога.

графа 5 = строка 010 + строка 020 + строка 041 + строка 070 + строка 080.

графа 3 не заполняется.

В строках 120 — 210 есть только одна графа с суммами.

Строка 120 — НДС с приобретенных ТМЦ и услуг, а также возвращенных авансов.

Строка 120 = обороты по проводке: дебет 68.ндс — кредит 19 с аналитикой Покупка.

плюс обороты по проводке: дебет 68.ндс — кредит 91.01

плюс обороты по проводке: дебет 68.ндс — кредит 76.авп в части возвращенных авансов.

Строка 130 — НДС с уплаченных авансов.Строка 130 = обороты по проводке: дебет 68.ндс — кредит 19 с аналитикой Аванс.

Строка 170 — НДС с полученных авансов, уплаченный ранее.Строка 170 = обороты по проводке: дебет 68.ндс — кредит 76.авп без НДС с возвращенных авансов.

Строка 180 — НДС налогового агента.

Строка 180 = обороты по проводке: дебет 68.ндс — кредит 19.аг.

Строка 190 — общая сумма НДС, подлежащая вычету.Строка 190 = строка 120 + строка 130 + строка 170 + строка 180.

Строки 200 и 210 — итоговые строки раздела 3. Заполняется или строка 200, или строка 210:

строка 200 — итого сумма НДС, исчисленная к уплате в бюджет по разделу 3.

Если строка 118 — строка 190 >= 0, то заполняется строка 200 = строка 118 — строка 190, строка 210 при этом не заполняется.

строка 210 — итого сумма НДС, исчисленная к уменьшению по разделу 3.

Если строка 118 — строка 190 < 0, то заполняется строка 210 = (строка 118 — строка 190), знак минус отбрасывается, строка 200 при этом не заполняется.

Проверьте:

-

значение в графе 3 строки 010 раздела 3 должно быть равно значению в графе 14 печатной формы книги продаж,

-

значение в графе 3 строки 020 раздела 3 должно быть равно значению в графе 15 печатной формы книги продаж,

- значение в графе 3 строки 041 раздела 3 должно быть равно значению в графе 14а печатной формы книги продаж,

-

значение в строке 118 раздела 3 должно быть равно сумме значений в графах 17, 17а, 18 печатной формы книги продаж,

-

значение в строке 190 раздела 3 должно быть равно значению в графе 16 в строке «Всего» печатной формы книги продаж.

Построчная инструкция

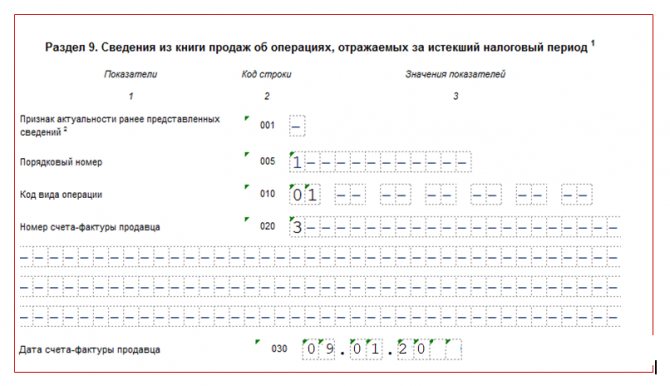

Покажем на примере, как заполнить раздел 9.

ПАО «ТехноКвант» производит промышленные освежители воздуха и самостоятельно их продает. 9 января предприятие отгрузило в адрес оптового заказчика продукцию на сумму 28 974 230,94 руб. (в том числе НДС (20%) = 4 829 038,49 руб.) — счет-фактура № 3 от 09.01.20ХХ. Других отгрузок в 1-м квартале не было.

ПАО «ТехноКвант» оформляет декларацию по НДС, используя следующие подходы:

- Исходные данные заносятся в декларацию из учетной программы.

- Декларация формируется и представляется контролерам в электронной форме.

- Корректность включаемых в декларацию сведений проверяется специалистами внутреннего контроля ПАО «ТехноКвант».

Посмотрим пошагово, как ПАО «ТехноКвант» заполнит раздел 9 декларации по НДС за 1-й квартал.

Строки 001–030

Строки 035–100

В этом блоке ПАО «ТехноКвант» заполнит только строку 100 «ИНН/КПП покупателя». Для остальных строк нет данных:

Строки 110–220

На этой странице раздела 9 ПАО «ТехноКвант» заполнит 3 строки:

- 160 «Стоимость продаж по счету-фактуре… (включая налог)»;

- 170 «Стоимость продаж, облагаемых налогом…(без налога)»;

- 200 «Сумма налога…».

Строки 230–280

Завершающий блок строк раздела 9 ПАО «ТехноКвант» заполнит так:

Несоответствия в разделах 1–7

При заполнении ОКТМО (раздел 1, код строки 010) должна быть указана одна из следующих сумм:

- Сумма налога, подлежащая уплате в бюджет в соответствии с пунктом 5 статьи 173 Налогового кодекса Российской Федерации (раздел 1, код строки 030);

- Сумма налога, подлежащая уплате в бюджет в соответствии с пунктом 1 статьи 173 Налогового кодекса Российской Федерации (раздел 1, код строки 040);

- Сумма налога, исчисленная к возмещению из бюджета в соответствии с пунктом 2 статьи 173 Налогового кодекса Российской Федерации (раздел 1, код строки 050).

При отсутствии ОКТМО (раздел 1, код строки 010) суммы не указываются.

Необходимо заполнить раздел 1 декларации по НДС. Если реквизиты в настройках заполнены, откройте раздел 1 для редактирования и нажмите «Сохранить» — раздел будет заполнен автоматически.

Примечание.

Раздел 1 нужно обязательно заполнить, даже если декларация «нулевая».

В разделе 4 очистите строки 060 и 090.

Примечание.

Определение пропорции при приобретении ОС и НМА

Распределение входного НДС при приобретении объекта основных средств и нематериальных активов может проводиться в упрощенном порядке, если принятие к учету данного объекта было проведено во 2 или 3 месяце квартала.

Упрощенный порядок подразумевает составление пропорции исходя из стоимости отгруженных товаров (работ, услуг), облагаемых или необлагаемых НДС, и общей стоимости товаров (работ, услуг) за 1 месяц, а не за весь налоговый период (пп. 1 п. 4.1 ст. 170 НК РФ).

ВНИМАНИЕ! В квартале, в котором доля расходов по необлагаемым операциям не превышает 5% от общей суммы расходов, можно не распределять «входной» НДС. Подробнее о нюансах применения 5% правила для раздельного учета входного НДС, читайте в готовом решении от КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение

Это бесплатно

Подробнее о нюансах применения 5% правила для раздельного учета входного НДС, читайте в готовом решении от КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Пример 2

ООО «Удача» в январе 2021 года приобрело станок стоимостью 5 420 100 руб., в том числе НДС 903 350 руб. Оборудование используется в деятельности, облагаемой и необлагаемой НДС. За квартал был выполнен следующий товарооборот:

- в январе общая стоимость отгрузки составила 3 150 000 рублей, из них 2 800 000 руб. — с НДС;

- в феврале общая стоимость отгрузки составила 3 890 400 рублей, из них 3 500 000 руб. — с НДС;

- в марте общая стоимость отгрузки составила 3 990 000 рублей, из них 3 700 000 руб. — с НДС.

Для определения суммы НДС, принимаемой к вычету по станку, составим пропорцию за январь:

2 800 000 / 3 150 000 = 0,89.

Размер принимаемого к вычету НДС составит 903 350 * 0,89 = 803 981,50 руб. Оставшаяся сумма в размере 99 368,50 руб. (903 350 — 803 981,50) будет включена в стоимость оборудования.

Далее рассмотрим еще один пример по учету входного НДС при приобретении оборудования, используемого в облагаемой и необлагаемой деятельности, и приведем необходимые бухгалтерские проводки.

Пример 3

ООО «Консалт» 13 января 2021 года приобрело компьютер стоимостью 80 000 руб., в том числе НДС 13 333,33 руб. Использоваться оборудование будет как в необлагаемой, так и в облагаемой НДС деятельности. За I квартал 2021 года общая выручка от реализации составила 850 000 руб., в том числе выручка по операциями, не облагаемым НДС, — 150 000 руб.

Поскольку оборудование используется в операциях, облагаемых и необлагаемых НДС, то сумма НДС подлежит пропорциональному распределению (п. 8 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н, п. 4 ст. 170 НК РФ).

Для определения размера НДС, принимаемого к вычету, составляется пропорция:

(850 000 — 150 000) / 850 000 = 0,82.

Т. е. доля операций, подлежащих налогообложению НДС, — 82%.

НДС, принимаемый к вычету, равен 13 333,33 * 0,82 = 10 933,33. (пп. 1 п. 2 ст. 171, абз. 1, 3 п. 1 ст. 172 НК РФ).

Размер НДС, включаемый в стоимость оборудования: 13 333,33 * 0,18 = 2 400 руб.

Для учета НДС к счету 19 необходимо открыть следующие субсчета:

- 19-1-1 — НДС по основным средствам, используемым в облагаемых и необлагаемых НДС операциях;

- 19-1-2 — НДС по основным средствам, используемым для осуществления операций, облагаемых НДС;

- 19-1-3 — НДС по основным средствам, используемым для осуществления операций, необлагаемых НДС.

Бухгалтерские проводки по принятию к учету объекта основных средств на 13.01.2021 будут следующими:

Дт 08 Кт 60 — 66 666,67 руб. (приобретен объект ОС);

Дт 19-1-1 Кт 60 — 13 333,33 руб. (отражен входной НДС по приобретенному ОС);

Дт 60 Кт 51 — 80 000 руб. (перечислена оплата за объект ОС);

Дт 01 Кт 08 — 66 666,67 руб. (объект введен в эксплуатацию).

Проводка по начислению амортизации линейным способом на 28.02.2021 такая:

Дт 20 (44) Кт 02 — 1 454,1 руб. (начислена амортизация за февраль).

Так как срок полезного использования компьютера составляет 4 года, размер амортизационных отчислений равен 1 454,1 руб.

Бухгалтерские проводки по распределению НДС, составляемые 31.03.2021, выглядят следующим образом:

Дт 19-1-2 Кт 19-1-1 — 10 933,33 руб (отражен входной НДС, подлежащий вычету);

Дт 19-1-3 Кт 19-1-1 — 2 400,00 руб (отражен входной НДС, включаемый в стоимость объекта ОС);

Дт. 68 Кт. 19-1-2 — 10 933,33 руб. (входной НДС принят к вычету);

Дт 01 Кт 19-1-3 — 2 400,00 руб. (входной НДС включен в стоимость объекта ОС);

Дт 20 (44) Кт 02 — 45,76 руб. (доначислена амортизация за февраль 2021 г.);

Дт 20 (44) Кт 02 — 1499,86 руб. (начислена амортизация за март 2021 г.).

Порядок заполнения Раздела 7 декларации по НДС

Согласно Порядку заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (далее — Порядку), Раздел 7 включается в состав налоговой декларации, если в соответствующем налоговом периоде налогоплательщик осуществлял:

- операции, не подлежащие налогообложению (освобождаемые от налогообложения) (ст. 149 НК РФ);

- операции, не признаваемые объектом налогообложения (п. 2 ст. 146 НК РФ);

- операции по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ (ст. 147 и ст. 148 НК РФ, п. 29 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение № 18 к Договору о Евразийском экономическом союзе от 29.05.2014)); а также

- получал суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев (п. 1 ст. 154, п. 13 ст. 167 НК РФ).

При заполнении Раздела 7 налоговой декларации в графе 1 указываются коды операций, приведенные в Приложении № 1 к Порядку.

При отражении в графе 1 операций:

- не подлежащих налогообложению (освобождаемых от налогообложения), под соответствующими кодами операций заполняются показатели в графах 2, 3 и 4 по строке 010;

- не признаваемых объектом налогообложения, а также операций по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ, под соответствующими кодами операций налогоплательщиком заполняются показатели в графе 2. При этом показатели в графах 3 и 4 не заполняются (в указанных графах ставится прочерк).

Согласно пункту 6 статьи 88 НК РФ при проведении камеральной налоговой проверки налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения об операциях (имуществе), по которым применены налоговые льготы, и (или) истребовать в установленном порядке у этих налогоплательщиков документы, подтверждающие их право на такие налоговые льготы.

В целях повышения эффективности администрирования НДС, при одновременном сокращении объема истребуемых документов, ФНC России в письме от 26.01.2017 № ЕД-4-15/1281@ направила рекомендации по проведению камеральных налоговых проверок налоговых деклараций по НДС, в которых отражены операции, не подлежащие налогообложению НДС (освобождаемые от налогообложения) в соответствии с пунктом 2 и пунктом 3 статьи 149 НК РФ и подпадающие под понятие налоговая льгота с учетом пункта 1 статьи 56 НК РФ и пункта 14 Постановления Пленума ВАС РФ от 30.05.2014 № 33.

В этих рекомендациях налоговая служба предложила налогоплательщикам представлять в налоговый орган пояснения в виде реестра подтверждающих документов (далее — Реестр), а также перечень и формы типовых договоров, применяемых при осуществлении операций по соответствующим кодам. Рекомендуемая форма реестра приведена в Приложении № 1 к данному письму.

Если налогоплательщик представляет пояснения в виде Реестра по предложенной форме, то объем истребуемых документов существенно сокращается и производится с использованием риск-ориентированного подхода, изложенного в Приложении № 2 к данному письму.

При непредставлении налогоплательщиком Реестра или при представлении Реестра не по рекомендуемой форме (в случае невозможности идентификации подтверждающих документов, невозможности их соотнесения с используемыми льготами, невозможности выполнения требований настоящего письма, неуказания в реестре суммы операции) истребование документов производится без использования риск-ориентированного подхода.

Раздел 9 декларации по НДС :образец заполнения

Вопрос: Каким образом заполнить разд. 9 налоговой декларации по НДС организации, осуществляющей реализацию товаров в режиме розничной торговли за наличный расчет?

Ответ: Раздел 9 налоговой декларации по НДС должен быть заполнен на основании данных книги продаж, которая, в свою очередь, заполняется на основании показателей контрольных лент контрольно-кассовой техники. В частности, в строке 010 разд. 9 налоговой декларации необходимо указать код вида операции — 26, в строках 020 и 030 указываются номер и дата контрольной ленты ККТ (Z-отчета), в строке 100 проставлен прочерк.

Обоснование: Форма налоговой декларации по налогу на добавленную стоимость и Порядок ее заполнения регламентируются Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@.

В соответствии с п. 47 Порядка заполнения налоговой декларации разд. 9 заполняется налогоплательщиками (налоговыми агентами) во всех случаях, когда возникает обязанность по исчислению налога на добавленную стоимость в соответствии с Налоговым кодексом РФ.

Таким образом, в разд. 9 декларации попадает информация из книги продаж и для правильного заполнения разд. 9 декларации необходимо правильно заполнить книгу продаж.

В соответствии с п. 1 Правил ведения книги продаж книга продаж предназначена, в частности, для регистрации контрольных лент контрольно-кассовой техники, бланков строгой отчетности при реализации товаров, выполнении работ, оказании услуг населению.

Согласно п. 7 ст. 168 НК РФ при реализации товаров за наличный расчет, в частности организациями розничной торговли, требования по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы.

Таким образом, запись в книге продаж будет сделана на основании контрольной ленты ККТ (Z-отчета). Так как вместо счетов-фактур в книге продаж регистрируются контрольные ленты ККТ, полагаем, что в графе 3 «Номер и дата счета-фактуры продавца» книги продаж необходимо указать номер и дату контрольной ленты ККТ (Z-отчета). Указанная графа книги продаж соответствует строкам 020 «Номер счета-фактуры продавца» и 030 «Дата счета-фактуры продавца» разд. 9 налоговой декларации по НДС.

В графах 7 «Наименование покупателя» и 8 «ИНН/КПП покупателя» книги продаж будут проставлены прочерки.

Графа 8 «ИНН/КПП покупателя» книги продаж соответствует строке 100 разд. 9 налоговой декларации по НДС.

В графе 2 книги продаж указывается код вида операции. Коды видов операций по налогу на добавленную стоимость, необходимые для ведения журнала учета полученных и выставленных счетов-фактур, утверждены Приказом ФНС России от 14.02.2012 N ММВ-7-3/83@. Указанные коды видов операций отражаются в соответствующих графах журнала учета полученных и выставленных счетов-фактур, а также в книгах покупок и продаж. Кроме того, до утверждения Приказа ФНС России «О внесении изменений в Приказ ФНС России от 14.02.2012 N ММВ-7-3/83@», ФНС России рекомендует при заполнении кодов видов операций в соответствующих графах журнала учета полученных и выставленных счетов-фактур, книг покупок и продаж также использовать и дополнительные коды видов операций, указанные в Приложении к Письму ФНС России от 22.01.2015 N ГД-4-3/794@.

Согласно указанному Приложению к Письму в рассматриваемой ситуации нужно указать код вида операции 26 — «Составление первичных учетных документов при реализации товаров (работ, услуг), имущественных прав лицам, не являющимся налогоплательщиками налога на добавленную стоимость, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика, связанной с исчислением и уплатой налога».

Графа 2 книги продаж соответствует строке 010 разд. 9 налоговой декларации.