Вторичное одобрение ипотеки в банках россии

Содержание:

Долго ли ждать?

Время ожидания ответа Сбербанка будет напрямую зависеть от способа подачи заявки на кредит. Если клиент подает заявку в системе Сбербанк Онлайн, сроки рассмотрения существенно сокращаются, в ряде случаев они сокращаются до предела. При подаче заявки онлайн, Сбербанк может прислать ответ уже через 2 часа. Подать заявку таким способом несложно.

- Нужно авторизоваться в системе.

- Зайти в раздел «Кредиты»

- Выбрать какой кредит вам нужен, отметить условия, заполнить анкету и отправить ее на рассмотрение.

- В обязательном порядке нужно совершенное действие подтвердить с помощью СМС.

На кредиты с привлечением поручителей заявки подаются только в отделении Сбербанка и тут выбор не велик. Если заявка подана через отделение, ее рассмотрение затянется на несколько рабочих дней, а может быть и дольше. С ипотечными кредитами дело обстоит лучше, поскольку заявки на них можно подавать через сервис ДомКлик. В этом случае, Сбербанк отреагирует очень быстро, выслав заявителю ответ по СМС с номера 900.

Дольше всего придется ждать клиентам, которые попали под подозрение службы безопасности Сбербанка. Например, если они предоставили в анкете неполные или неточные сведения, либо если они были ранее судимы за имущественные преступления и т.д. В этом случае служба безопасности может не ограничиться изучением электронных баз данных, а сделать письменный запрос в одну из государственных структур. Отвечают на подобные запросы долго, поэтому клиенту придется запастись терпением и ждать одну, две, а может и три недели.

Бывали случаи, когда ответ на заявку по кредиту с обеспечением, клиент ждал полтора месяца.

Что делать если пришел отказ?

Если все-таки томительное ожидание не принесло плодов, и Сбербанк вам отказал, не стоит отчаиваться, лучше проанализируйте причину отказа. Разумеется, организация не объявит, по какой причине они отклонили вашу заявку, поэтому придется путем собственных размышлений эту причину определить.

- Может быть, сумма кредита не соответствует вашему доходу.

- Возможно у вас плохая кредитная история.

- Может быть, ваш возраст не соответствует требованиям.

- Вы не предоставили необходимые документы, либо документы эти неправильно оформлены и т.д.

Причин может быть огромное количество и их все придется проанализаировать. Помните, что потенциального заемщика Сбербанк проверяет очень серьезно. Даже если у него неоплаченные алиментные обязательства, штрафы или коммунальные услуги, это может стать причиной отказа. Накидав для себя список возможных причин, по которым вас, как потенциального заемщика могли забраковать, вы должны постараться их устранить. В некоторых случаях это можно сделать за несколько минут, если например, «камнем преткновения» стал административный штраф.

На устранение возможных причин отказа у вас 2 месяца. После этого вы снова получите право подавать заявку на кредит в Сбербанк. Если вы все сделаете правильно, на второй раз Сбербанк будет куда снисходительнее.

Если ответ положительный?

Положительный ответ Сбербанка – это большая радость для заемщика. Бывает так, что человек пропустил СМС и не знает, отреагировал ли банк на его просьбу. Как узнать одобрена ли заявка на потребительский кредит через Интернет? Да легко! Причем сделать это можно в любой момент времени в упомянутом нами Сбербанке Онлайн в разделе «Кредиты». Там будет отображаться ваша заявка со статусом «Одобрено». Как только вы это увидите, можете, не выходя из Интернет-банкинга, оформить договор и получить деньги.

Счет, на который будут перечислены заемные деньги, вы наверняка указывали, когда подавали заявку. Ну а оформление договора можно сделать в Сбербанк Онлайн, все в том же разделе «Кредиты». Описывать, как это делается мы не будем, там все интуитивно понятно. Как долго Сбербанк будет переводить денежные средства? Обычно деньги приходят уже на следующий день, но организация оставляет за собой право растянуть выплату на 5 рабочих дней. Как-либо ускорить это процесс нельзя.

Итак, в течение какого времени Сбербанк может сподобиться принять решение по вашей заявке на кредит? Точно сказать сложно, но обычно они с этим редко затягивают. Если вы ждете уже очень долго, больше нескольких недель, имеет смысл позвонить в банк и выяснить судьбу вашей заявки. Есть вероятность, что произошла техническая ошибка и о вас попросту забыли.

Принятие решения – основные этапы

Чтобы более точно понять, как формируется средний срок одобрения жилищной ипотеки в Сбербанке, разберём этот процесс по этапам:

Заявитель изучает информацию об ипотечном займе и собирает все необходимые документы, чтобы не было никаких проволочек

На этом этапе важно подать именно все документы, иначе рассмотрение может быть проведено дважды. К документам прилагается также заполненная анкета на получение ипотеки.

Проводится рассмотрение заявки, и специалисты банка устанавливают, какова степень платёжеспособности гражданина

При заявке от семьи рассматривается доход обоих супругов.

Принимается решение о том, давать ли кредит. Помимо платёжеспособности, при этом учитывается и возможность получения субсидий либо уже полученные субсидии, которые можно задействовать в выплатах (к примеру, материнский капитал).

Проводится уведомление заявителя о решении по его вопросу. Если оно положительное, ему даётся время на то, чтобы выбрать недвижимость для приобретения, которая, свою очередь, затем тоже должна будет пройти проверку банка.

Онлайн-заявка

Немалая экономия времени достигается при подаче заявки онлайн при помощи сервиса Сбербанк Онлайн. При этом рассматриваться она будет так же, как и обычная. Чтобы подать заявку через этот сервис, нужно быть клиентом Сбербанка и иметь в нём карту.

Одобрение варианта «Сбербанком»

Предоставив собранные документы менеджеру кредитного отдела «Сбербанка», потенциальный заемщик должен дождаться результата принятого решения. Это может занять от 1 до 5 дней. Банк проводит тщательную проверку предоставленных сведений и может, по каким-либо основаниям, отклонить выбранный заемщиком вариант. Поэтому заёмщику необходимо иметь 2 — 3 запасных варианта. Дело хлопотное, но, если жилье приобретается на вторичном рынке недвижимости, лучше подстраховаться.

Популярность «Сбербанка» при выборе ипотечного кредитора обусловлена его высокой надежностью и минимальным риском непредвиденных обстоятельств. Однако, соответствовать предъявляемым требованиям, совсем не просто. Так же велик и риск отказа. Как следствие – потеря выгодного варианта квартиры в удобном районе. 90 дней — достаточный срок, главное, не откладывать выполнение необходимых действий на последнюю неделю, что может повлечь непроизвольные ошибки или недочеты и в следствии — отказ со стороны «Сбербанка» в кредите.

Сколько рассматривается заявка клиента на ипотеку

На официальном интернет портале Сбербанка указано, что заявления на ипотеку проверяются и рассматриваются в течение срока, составляющего 8 дней. Однако этот период времени может варьироваться в зависимости от многочисленных обстоятельств. Рассмотрение поданной заемщиком заявки может продолжаться на протяжении двух недель. Такая разница образуется в связи с тем, что на официальном сайте Сбербанком не учитываются выходные или праздничные дни.

Также при подаче заявления по ипотеке в сбербанке на сроки рассмотрения влияет и то, что в заявке клиент может указать не все необходимые сведения. Банковской организацией недостаточные данные могут быть запрошены в отдельном порядке. Только после этого заявление на ипотеку будет рассматриваться дальше. После чего будет произведена процедура одобрения ипотеки в сбербанке или же ее отклонение.

После одобрения

Итак, наступил счастливый момент – одобрили ипотеку, что дальше. Разберемся с этим вопросом предельно детально, поскольку от этих действий зависит положительный исход всего мероприятия. Далее расскажем, сколько одобряют ипотеку в сбербанке после предоставления полного пакета документов по недвижимости.

Подбор объекта

От выбора объекта недвижимости зависит как благополучное будущее клиента, так и положительный исход сделки по его покупке. К выбору будущего жилья нужно отнестись очень серьезно и ответственно. Лучше воспользоваться услугами специалистов в этой области, которые помогут быстро сделать все необходимые действия.

Сбор необходимых документов

После того как специалист подберет оптимальный вариант жилья, он также поможет собрать необходимый пакет документ документов по этому объекту для того, чтобы банковские специалисты могли произвести проверку будущего залогового имущества.

Оценка

Также необходимо заняться оценкой будущего жилья, проводить которую должна компания, аккредитованная в сбербанке. Данный документ необходим только для готового жилья или земли. Если вы приобретаете стройку, то данный документ вам понадобится только после ввода жилья.

Список оценочных компаний вам подскажет ипотечный специалист или вы можете посмотреть его самостоятельно на сайте банка.

Страховка

Так же как и оценку, страхование жилья необходимо произвести в страховой компании, сотрудничающей с финансовым учреждением. В Сбербанке страхуется в обязательном порядке сам конструктив, если это готовое жилье.

Страхование жизни в Сбербанке дорогое и не обязательное, но отказ влечет за собой увеличение ставки по кредиту на 1%. Чтобы сэкономить нужно, выбрать другую страховую компанию из списка аккредитованных.

Прежде чем сделать окончательный выбор посчитайте, не будет ли вам выгоднее совсем отказаться от страховки. Расчет стоимости полиса страхования для ипотеки Сбербанка можно сделать с помощью калькулятора ниже.

Внесение первоначального взноса

Вносить первоначальный взнос можно только после получения положительного решения по кредиту. На сегодня существует несколько способов внесения первоначального взноса:

- Наличными средствами;

- Безналичным путем;

- Сертификаты от государства.

Если вы используете схему с завышением стоимости квартиры (ипотека без первоначального взноса в Сбербанке), то не забудьте подготовить расписку об оплате первого взноса.

После внесения первоначального взноса банк готовится непосредственно к проведению сделки купли-продажи недвижимости.

После предоставления полного пакета документов банковские специалисты займутся тщательной проверкой и анализом всей предоставленной информации. Это занимает обычно не больше двух дней.

Сделка

Проведение сделки купли-продажи является самым ответственным моментом как для клиента, так и для банка

В этом день важно быть максимально сконцентрированным и внимательным. Если до этого какие-то вопросы остались невыясненными, то перед проведением сделки необходимо их задать своему кредитному специалисту

В процессе подписания всех договоров не нужно поддаваться всеобщей спешке и суматохе, читать внимательно каждый пункт

Особенное внимание следует обратить на дополнительные соглашения к договорам, ведь в них указываются особые условия, о которых клиент может узнать только на сделке

Также внимательно нужно проверить соответствие действующей процентной ставки по кредитному договору, согласно которой будут начисляться ежемесячные платежи.

Регистрация

После проведения сделки купли-продажи обязательно нужно произвести регистрацию ипотечной недвижимости, в противном случае сделка будет считаться незавершенной.

С 2017 года в Сбербанке действует электронная регистрация ипотеки. Данная услуга позволяет не посещать органы власти, а провести регистрацию сделки через специальный сервис непосредственно в банке.

При такой схеме регистрации, у вас на руках не будет документов на бумажном носителе, а только электронный вариант договора с цифровой подписью. Зато это позволит вам снизить процентную ставку.

Выдача кредита

После регистрации сделки нужно будет снова обратиться в Сбербанк, чтобы произвести выдачу кредита. Для этого нужно предоставить отрегистрированные документы, по обычной регистрации и документы по оплате первого взноса, если у вас стройка.

Далее банк перечислит деньги продавцу. В среднем срок перечисления по безналу 2-3 дня. Также в Сбербанке есть вариант расчета через банковскую ячейку. После выдачи кредита вам остается только своевременно оплачивать кредит.

Будем признательны за оценку поста, лайк и репост.

Какие данные проверяются?

После того, как окончена проверка по компьютерной программе осуществляется так называемый индивидуальный андеррайтинг. При этом осуществляется проверка более детальная и при ее проведении участвуют несколько отдельных служб, входящих в банк — кредитная, юридическая, а также служба безопасности. При проверке информации по клиенту службой безопасности общение с заявителем по кредиту не осуществляется — на основании поданных документов и имеющейся в наличии базы проверяются общие данные о клиенте, который направил заявление, в том числе:

Достоверность предоставленных справок о доходах (на самом ли деле гражданин имеет такой уровень заработной платы, обращается внимание на платежеспособность клиента). При этом зачастую сумма средств, которую банк будет готов предоставить, рассчитывается не только исходя их стоимости объекта ипотеки, а также с учетом того, чтобы ежемесячный платеж в любом из периодов не превышал 40-50% от официального дохода лица;

Достоверность сведений о трудоустройстве (является ли заявитель действительно сотрудником определенной фирмы или организации, как он указал в анкете);

Репутация работодателя (определяется то, насколько положительную репутацию имеет организация, ИП или юридическое лицо, сотрудником которой является гражданин);

Наличие судимостей у заявителя;. Кредитная история (специалисты банка запрашивают информацию по ней в БКИ, где содержатся данные обо всех историях кредитных взаимоотношений с финансовыми организациями, функционирующими на территории РФ

На решение о выдаче кредита будет влиять присутствие или отсутствие просрочек по оплатам оформляемых ранее займов, их длительность и причины — насколько они были уважительными)

Кредитная история (специалисты банка запрашивают информацию по ней в БКИ, где содержатся данные обо всех историях кредитных взаимоотношений с финансовыми организациями, функционирующими на территории РФ. На решение о выдаче кредита будет влиять присутствие или отсутствие просрочек по оплатам оформляемых ранее займов, их длительность и причины — насколько они были уважительными).

В некоторых банковских организациях, особенно имеющих достаточно разветвленную сеть филиалов и работающих продолжительное время, служба безопасности может формировать собственную базу из клиентов, которые относятся к категории недобросовестных. Такая база содержит данные о кредитной истории, наложенных арестов по счетам (не только в связи с неоплаченными кредитами) и правонарушениях, относящихся к финансовой сфере. При необходимости менеджеры банковской организации могут направлять дополнительные запросы в ПФ России, налоговую службу и прочие госорганизации для получения данных по доходам (в том числе и дополнительным), а также обременениям.

Как ускорить рассмотрение заявки и причины такого затягивания

К числу причин, влияющих на сроки рассмотрения ипотечной заявки, относят:

- Вариант подобранной недвижимости. Проверка жилья со вторичного рынка занимает больше времени, чем в новостройке.

- Проверка личной информации о клиенте. Поскольку наиболее важным фактором для банка является платежеспособность заемщика, то менеджер обязательно прозванивает его работодателя, проверяя подлинность представленной информации. Также время уходит на запрос кредитной истории соискателя.

- Наличие иных лиц, гарантирующих возврат кредита (созаемщики и поручители). Этих лиц банки также проверяют на предмет платежеспособности.

- Некомплектность документов. Так, если заемщик не предоставил всю необходимую по списку документацию, банк вынужден будет дополнительно истребовать ее, либо вообще отказать в одобрении кредита.

- Представленные документы не удовлетворяют требованиям банка. К примеру, для подтверждения дохода банки требуют документы установленной формы (2НДФЛ, справка с печатью и прочими атрибутами), и никакой другой документ здесь не допускается. На переделку документов опять же уйдет какое-то время.

- Взаимодействие с банком. Здесь имеется ввиду, являлся ли заемщик клиентом выбранного банка ранее. Шансы на быстрое и положительное рассмотрение ипотечной заявки увеличиваются, если человек ранее успешно погасил кредиты в этом банке, имеет там значительные вклады, либо просто получает там зарплату. Банки дорожат своими постоянными клиентами.

- Величина первого взноса. Чем больше будет взнос, тем быстрее и легче пройдет проверка, ведь риски банка минимизируются.

- Человеческий фактор. Здесь все зависит от расторопности менеджера, его профессионализма и опыта работы. Кстати, не исключены перебои в работе компьютерной техники, скоринг-сервисов и иных программ, при помощи которых кредитный специалист обрабатывает заявку.

- Покупка жилья при поддержке государства (военные, молодые семьи, многодетные, госслужащие, использование мат. капитала и пр.). Для субсидирования данные лица, помимо банков, должны обратиться в уполномоченный орган, который оказывает адресную поддержку.

- Необходимость нотариального заверения договора купли-продажи, а также сбор предусмотренных законом согласия супруга или разрешения органа опеки на отчуждение недвижимости.

Форсировать процедуру одобрения ипотеки напрямую никак не получиться.

Но некоторым образом повлиять на быстроту этого процесса можно следующими способами:

Изучить рынок жилья и подобрать подходящее

Здесь важно коммуницировать с продавцом, чтобы он был согласен на сделку с ипотекой.

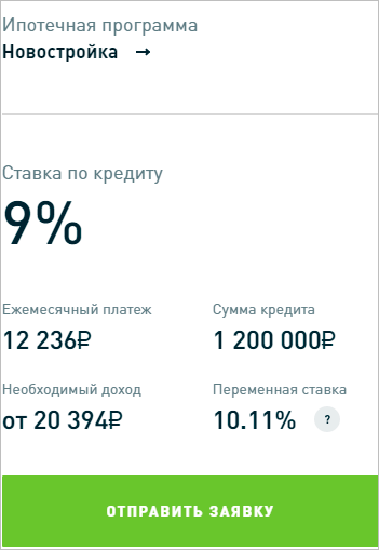

Заранее ознакомиться с условиями предоставления ипотеки в конкретном банке (рассчитать платеж, с учетом имеющихся на руках средств (поможет в этом ипотечный калькулятор), ознакомиться с требованиями, выдвигаемыми к недвижимости, изучить перечень требуемых документов, иные требования (страховки, комиссии)). Выбранное жилое помещение должно соответствовать банковским критериям, иначе все усилия будут напрасны

Для подбора подходящей ипотечной программы можно воспользоваться услугами профессионала (юрист, риелтор, ипотечный брокер).

Подготовить все документы, запрашиваемые банком, заранее. Вся представленная информация должна быть достоверной, проверяемой и оформленной по установленным требованиям, иначе могут возникнуть проволочки.

Подача первоначальной заявки в режиме онлайн с приложением скан-копий документов. Практически по всех банках существует такой сервис. Данные заявки рассматриваются быстро, не более 1-2 дней.

Приобретать жилье у аккредитованных банком застройщиков. На проверку такой недвижимости уходит намного меньше времени, а в некоторых случаях не придется даже обращаться за оценкой (Сбербанк).

Взять ипотеку в том банке, в котором вы получаете зарплату. Таких клиентов, как правило, проверяют быстрее, т.к. не нужно подтверждать доход. Кроме того, возможны какие-то льготные кредитные предложения.

Как видим, однозначно ответить на вопрос, сколько рассматривается ипотека по времени, невозможно. Срок ответа зависит от многого: от вида приобретаемого жилья, от самого клиента и продавца недвижимости, от наличия всех документов, характера сделки. Так, если предварительная заявка одобряется за несколько дней, то срок всех проверок и принятия окончательного решения может затянуться до нескольких недель и даже месяцев. Каждый случай индивидуален.

Для того, чтобы процесс получения ипотечного кредита прошел гладко и быстро, необходимо заранее подготовиться к оформлению ипотеки (просмотреть все кредитные предложения, рассчитать платеж, собрать документы, определиться с жильем), после чего идти в банк.