Ипотека в банках москвы

Содержание:

- Программы субсидирования ипотеки на новое жильё

- Что такое ипотечная программа?

- Как получить ипотеку?

- Преимущества ипотеки

- Понятие

- Требования к заемщику

- Какие ситуации мы разрешаем?

- Где взять ипотеку на строящееся жилье?

- Как правильно подобрать жилищный займ

- Льготные программы 2021 года:

- Регистрация

- Стандартные программы банков России

- Какие банки дают ипотеку под материнский капитал?

- Где можно взять ипотеку без первоначального взноса?

Программы субсидирования ипотеки на новое жильё

Рынок новостроек в 2021 году привлекателен прежде всего благодаря действию программы ипотеки с господдержкой. При средней рыночной ставке выше 8% взять жилищный кредит по этой программе можно под 6,5%, а некоторые банки предлагают ставку 6% и даже ниже.

В чём суть программы? Государство компенсирует разницу между стандартной и льготной ставкой, за счёт чего банки имеют возможность снизить процент для своих заёмщиков. Взять льготную ипотеку может любой гражданин РФ, отвечающий требованиям конкретного банка-участника программы.

Единственное, что нужно учесть, — есть ограничения по сумме кредита: до 12 млн в Москве и Санкт-Петербурге, до 6 млн рублей в других регионах страны.

Программа льготного кредитования будет действовать до 1 июля 2021 года. И вопреки мнению многих финансовых аналитиков, её вряд ли продлят. Поэтому, если ваша цель — покупка квартиры в новостройке с привлечением кредитных средств, стоит поторопиться и оформить ипотеку.

Кроме льготной ипотеки действуют специальные условия кредитования для отдельных категорий граждан:

- ставка 6% годовых на покупку жилья в новостройке для семей, где второй ребёнок рождён не ранее 2018 года;

- компенсация 30% стоимости жилья в новостройке молодым семьям, где возраст каждого из супругов меньше 35 лет;

- 2% годовых для участников программы «Дальневосточный гектар», обязательное условие — регистрация по месту жительства в течение пяти лет;

- 0,1–3% годовых для сельской местности, кстати, эта программа распространяется и на новостройки, и на вторичное жильё в пригодном для жизни состоянии в населённых пунктах с численностью жителей до 30 тысяч человек.

Если вы желаете стать участником одной из специальных программ, сейчас самое время.

Иван Барсов

Директор по розничному кредитованию МТС Банка

Ещё один бонус для ипотечников от государства — материнский капитал. Его можно использовать в качестве первоначального взноса или просто для погашения ипотеки на новостройку или вторичное жильё.

Что такое ипотечная программа?

Под ипотечной программой обычно понимается комплекс условий, который предлагается потенциальным клиентам тем или иным банком при выдаче кредитов на приобретение жилья или других видов недвижимости с одновременным оформлением залога на покупаемый объект. В некоторых случаях допускается предоставление в качестве ипотечного залога другой недвижимости потенциального клиента.

Сбербанк

Лидер финансового сектора страны предлагает сразу ряд ипотечных программ, охватывающих большое количество потенциальных клиентов. Сведения о них обобщены в размещенной далее таблице.

Лидер финансового сектора страны предлагает сразу ряд ипотечных программ, охватывающих большое количество потенциальных клиентов. Сведения о них обобщены в размещенной далее таблице.

|

Название ипотечной программы |

Максимальная величина займа |

Срок ипотеки |

Процентная ставка |

Примечание |

|

Госпрограмма ипотеки для семей с детьми |

до 3 млн. рублей |

до 30 лет |

6% |

Предназначена для семей с 2 или 3 детьми |

|

Покупка нового жилья |

от 0,3 млн. рублей |

до 30 лет |

от 7,4% |

Могут получить все желающие, пенсионерам предоставляются льготы при оформлении |

|

Покупка на вторичном рынке |

от 0,3 млн. рублей |

до 30 лет |

от 8,6% |

Могут получить все желающие, пенсионерам предоставляются льготы при оформлении |

|

Ипотека с маткапиталом |

от 0,3 млн. рублей |

до 30 лет |

от 8,9% |

Предназначена для владельцев сертификатов на семейный капитал |

|

Рефинансирование ипотеки сторонних банков |

от 1 млн. рублей |

до 30 лет |

9,5% |

Предоставляется при выполнении требований банка к потенциальному клиенту и оформленному им договору |

|

Военная ипотека |

до 2,33 млн. рублей |

до 20 лет |

9,5% |

Предназначена для участников ипотечной накопительной системы |

|

Нецелевой займ под залог объекта недвижимости |

до 10 млн. рублей |

до 20 лет |

от 12% |

Доступен для любого потенциального клиента |

ВТБ

Второй по величине подконтрольных активов банк России также предоставляет потенциальным клиентам несколько потенциально интересных ипотечных программ. Наиболее популярными среди них являются такие:

Второй по величине подконтрольных активов банк России также предоставляет потенциальным клиентам несколько потенциально интересных ипотечных программ. Наиболее популярными среди них являются такие:

- ипотека с господдержкой для семей с детьми. Процентная ставка составляет 6%, авансовый платеж – 20% от цены жилья;

- военная ипотека. Максимальная сумма займа равняется 2,435 млн. рублей, срок кредита – 20 лет под 9,3% годовых;

- ипотека на новостройку. Стартовый платеж 10%, процентная ставка – от 9,1%;

- ипотека на вторичное жилье. Полностью аналогичные предыдущим условия;

- рефинансирование ипотечных займов сторонних банков. Процентная ставка равняется 8,8%;

- ссуда под залог объекта недвижимости. Максимальная сумма ипотеки составляет 15 млн. рублей под 11,1% годовых сроком до 20 лет.

Газпромбанк

Газпромбанк предлагает клиентам следующие ипотечные программы:

- ипотека с господдержкой, предназначенная для семей с детьми. Ставка – 6%, продолжительность займа – до 30 лет, сумма – от 0,5 млн. рублей;

- ипотека на первичном рынке. Процентная ставка составляет от 9,2%, срок и минимальная сумма аналогичны указанным выше. Стартовый взнос — не менее 10%;

- ипотека на вторичном рынке. Условия не отличаются от тех, что установлены для нового жилья;

- рефинансирование ипотечных займов сторонних банков. Процентная ставка – от 8,8%, срок и минимальная сумма аналогичны указанным выше;

- военная ипотека. Процентная ставка равняется 9%, максимальный размер займа – 2,46 млн. рублей. Срок ипотеки – до 20 лет при стартовом взносе не менее 20%.

Россельхозбанк

Эта финансовая организация входит в число лидеров ипотечного кредитного рынка, предлагая клиентам следующие программы:

- ипотека с господдержкой, предназначенная для семей с детьми, а также молодых семей и владельцев маткапитала. Ставка равна 6% в первом случае и 8,85% во втором. Срок займа в обоих вариантах – до 30 лет;

- специальные программы ипотечного кредитования, разработанные совместно с застройщиками. Ставка – от 5% на срок до 30 лет;

- рефинансирование ипотеки, оформленной в других кредитных учреждениях. Процент по ипотеке – от 9,05%, срок кредита – до 30 лет;

- военная ипотека. Срок – до 20 лет, ставка – 9%, стартовый платеж – не менее 20%;

- ипотечный займ по двум документам. Ставка по этому виду займов – от 9,55%, срок кредита – до 25 лет.

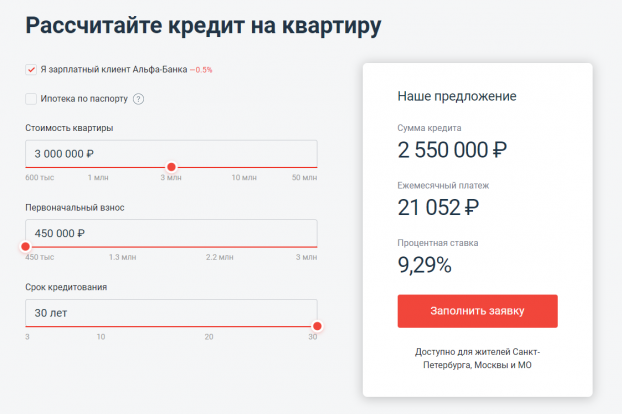

Альфа-Банк

Крупнейший частный банк страны разработал и реализует следующие ипотечные программы:

- ипотека на новостройку. Минимальная сумма займа – от 0,6 млн. рублей, максимальный срок — 30 лет, ставка — от 9,99%;

- кредит под залог недвижимости. Минимальная сумма и срок – аналогичны предыдущей программе, процентная ставка составляет от 13,24%;

- рефинансирование сторонней ипотеки. Отличие от предыдущих программ Альфа-Банка заключается в ставке, которая равна 9,59%.

Приведенный выше список различных ипотечных программ можно продолжать достаточно долго, так как практически каждый серьезный банк разрабатывает собственный вариант коммерческого предложения в этой сфере банковской деятельности.

Как получить ипотеку?

Получение ипотеки всегда сопровождается тщательной проверкой документации, дохода и прочей информации о заемщике.

Поэтому прежде, чем подавать в банк заявку на получение ипотеки, необходимо заранее:

- Выбрать подходящий банк и определиться с программой ипотеки;

- Проверить, подходите ли Вы всем требованиям банка;

- Собрать пакет требуемых для оформления ипотеки документов;

- Выбрать жилье, которое бы идеально подходило всем параметрам, установленным в банке;

- Собрать сумму, необходимую для первого взноса по ипотеке.

Однако все эти пункты содержат множество нюансов и тонкостей, которые необходимо разобрать прежде, чем обращаться к банку.

Таким образом, Вы сможете заранее подготовиться к процессу оформления ипотеки, сделав его для себя проще и понятнее.

Требования к заемщику

Любой банк будет предъявлять к своим заемщикам по ипотеке определенные требования. Такая практика необходима, так как банк не может выделять деньги для кого угодно. Поэтому каждый банк будет тщательно проверять, проходите ли Вы по всем установленным параметрам, и являетесь ли вообще надежным заемщиком. В зависимости от специфики банка и, иногда, программы по ипотеке, список требований будет отличаться.

Требования к заемщику

Но какой бы не была ипотека условия получения кредита будут базироваться на следующем:

- Возраст заемщика. В большинстве своем, банки устанавливают возрастной порог в 21-70 лет. Однако Вы не сможете получить ипотеку, если Вам, к примеру, 69. Дело в том, что максимум 70 Вам должно быть уже на момент внесения последнего платежа по ипотеке. Таким образом, если Вы хотите оформить ипотечный кредит на 15 лет, то на момент оформления Вам должно быть максимум 55 лет. Наряду с этим, учитывайте, что некоторые банки устанавливают порог в 60-65 лет. Определенное число банков занижает его для женщин, выставляя порог в 55 лет;

- Стаж работы. В зависимости от специфики банка, могут установить минимальный трудовой стаж в 1-3 года. Причем, имеется ввиду, что столько нужно проработать за всю жизнь. Некоторые банки (к примеру, РСХБ) указывают, что 1-3 года нужно отработать за последние 5 лет жизни. Отдельным пунктом является стаж работы за последний год. На текущем рабочем месте Вы должны работать уже, как минимум, полгода;

- Доход. Банки не устанавливают определенный размер зарплаты, необходимый для ипотеки. Но Вы должны зарабатывать в месяц ровно столько, чтобы хватило на внесение ежемесячных платежей и потом еще остались средства на нормальное проживание;

- Кредитная история. Для того, чтобы Вам одобрили ипотеку, необходимо иметь положительную кредитную историю. А именно – не иметь просрочек по прошлым кредитам или ситуаций с невыплатой. В противном случае, Вам вероятнее всего откажут в ипотеке, ведь недобросовестный заемщик не нужен никому;

Подробнее ознакомиться с перечнем банком, которые дают ипотеку с плохой кредитной историей можно на этой странице.

Рекомендуем к просмотру:

- Наличие обеспечения по кредиту. Обеспечение – это гарантия того, что ипотека будет погашена в обязательном порядке, даже если Вы, по каким либо причинам, перестанете платить. Обычно, для этого привлекается поручитель или отдается в залог ценное имущество. Чаще, в качестве залога выступает квартира, которую Вы купили в ипотеку;

- Гражданство и регистрация. В большинстве случаев, для того, чтобы дали ипотеку, необходимо быть гражданином России и иметь здесь постоянную прописку. Некоторые банки дают возможность получить ипотеку и иностранцам, однако для этого необходимо иметь регистрацию в РФ и постоянно проживать на территории этой страны;

- Место работы. Но даже если получать большие деньги, но не предоставить банку подтверждение того, что Ваш доход официальный и стабильный, то в ипотеке Вам откажут. В таком случае, банку даже неинтересно, какой должен быть доход. Главное лишь, чтобы не было рисков, что Вы его потеряете на каком-то году кредитования;

- Залоговая недвижимость. Особым пунктом являются требования к недвижимости. Каждый банк устанавливает свои параметры, однако суть сводится к одному – жилье должно быть ликвидным.

Преимущества ипотеки

Процесс ипотечного кредитования отличается своими плюсами. А именно:

- Вы можете купить жилье при наличии минимальной суммы (в определенных случаях Вам не пригодятся даже средства для внесения первого взноса);

- Вы можете получить определенную выгоду, продав ипотечное жилье;

- Вы можете вселиться в новую квартиру сразу;

- Это выгоднее аренды;

- Возможность рефинансирования;

- Можно погасить кредит досрочно, заплатив всю оставшуюся сумму долга сразу;

- Так как ипотека является долгосрочным видом кредитования, сумма ежемесячных платежей будет не слишком тягостной;

- Гарантия того, что приобретенное жилье будет юридически чистым и комфортным для проживания.

Не нужно копить

Главный плюс такого кредита – Вам не нужно копить на квартиру нужную сумму.

Если Вы собираетесь приобрести жилище самостоятельно, то у Вас не слишком много вариантов:

- Копить нужную сумму годами. Для большинства людей такой вариант попросту невыполним. Обычно жилье необходимо уже сейчас, и у людей нет времени или терпения, чтобы собирать на него так долго;

- Взять требуемую сумму у семьи или знакомых. Это предусматривает, что Вы влезете во множество долгов, которые в итоге придется отдавать годами. Разумеется это не самый приятный и удобный вариант;

- Просто зарабатывать достаточно, чтобы можно было приобрести недвижимость, накопив нужную сумму за год или несколько месяцев. Это попросту недоступно для большинства граждан, особенно если соотнести среднюю заработную плату населения и среднюю стоимость жилой недвижимости.

Выгода

Выгодная сторона такой сделки очевидна не для всех, однако это еще и, своего рода, инвестирование. Дело в том, что с каждым годом стоимость жилья растет, и на момент погашения кредита квартира естественно будет стоить гораздо дороже, чем на момент ее покупки.

Таким образом, после внесения последнего платежа по ипотеке, Вы сможете продать эту недвижимость гораздо дороже, и получить большую сумму, нежели заплатили за нее сами.

Мгновенное вселение

Здесь же Вы регистрируете свое право собственности на ипотечное жилье, как только заплатите первый взнос, и сразу же вселяетесь.

После этого, в квартире можно проживать как во время выплаты долга, так и после погашения всей его суммы.

Лучше, чем аренда

Что при аренде, что в ипотеке, Вы можете жить в квартире и платить за нее одновременно. Отличие лишь в том, что ипотеку можно погасить и потом уже можете оставаться в этом жилье бесплатно.

А аренда предусматривает, что платить собственнику Вы будете вплоть до момента выселения.

Ипотека выгоднее аренды на всех срокахТак как обычно платежи за съемное жилище либо равны, либо даже превышают взносы по ипотеке, то плюсы последнего явно перевешивают.

Рефинансирование и досрочное погашение

Это предусматривает, что Вы возьмете кредит в другом банке, чтобы досрочно погасить ипотеку на жилье.

Выгода в том, что условия рефинансирования ипотечных кредитов предусматривают более низкую процентную ставку.

Поэтому, если Вас не устраивают текущие проценты, Вы можете просто рефинансировать кредит и снизить ставку. Это предусматривает, что Вы возьмете кредит в другом банке, чтобы досрочно погасить ипотеку.

Ипотеку можно погасить досрочно. Практически в любой момент, как только у Вас появится достаточная сумма. То есть, Вам не обязательно оставаться заемщиком весь установленный срок. Можно освободиться от долгового обязательства при первой возможности.

Небольшие платежи

Ипотека оформляется на долгие годы, и поэтому даже крупную сумму можно разбить на множество мелких платежей. Помимо того, при расчете сумм ежемесячных взносов, учитывается налоговый вычет, иные кредиты, сколько Вы тратите на содержание семьи и прочее. То есть, кредитор не допустит, чтобы Вы платили больше, чем можете.

Всего существует 2 вида платежей: аннуитетные и дифференцированные платежи

Гарантии качества и юридической чистоты жилья

Все документы проверяются юристами, а качество жилья – экспертами.

Поэтому Вы просто не сможете купить плохую квартиру, с неправильно оформленными документами или подводными камнями.

Понятие

Закладная на квартиру по ипотеке – это ценный документ, который подтверждает право владельца бумаги на обремененное кредитом имущество. То есть он обеспечивает права банка на приобретаемое жилье при оформлении кредита на его покупку. Документ, по сути, гарантирует исполнение интересов финансового учреждения и оформляется в банке во время подписания договора на кредит.

Гарантию можно оформить на следующие виды недвижимости:

- Квартира в многоэтажном доме, как на первичном, так и на вторичном рынке;

- Частный дом, таунхаус или коттедж,

- Земельный участок с построенным зданием или без;

- Дачный участок;

- Коммерческий объект и др.

Порядок оформления документа прописан в ФЗ № 102 «ОБ ипотеке». При этом закон не делает закладную обязательной для подписания. Однако банки все равно требуют ее наличие. Дело в том, что ипотечный кредит означает большие суммы и долгий срок, а залог квартиры – это гарантия того, что заемщик вернет банку полученные деньги, даже если не сможет выполнять свои обязательства по договору.

Для чего? Как мы уже сказали ранее, закладная обеспечивает кредитной организации право требовать возврат выданных денежных средств или взыскание заложенного имущества в случае, если заемщик больше не может выплачивать долг. Кроме того, кредитор может продать или передать ценную бумагу без согласия должника, но с его уведомлением. Документ может привлекать и сторонние инвестиции, если они обеспечивают банку заработок – это также позволяет ему предложить заемщику более выгодные условия займа. Такие гарантийные обязательства помогают сформировать организации качественный финансовый портфель.

Требования к заемщику

Чтобы получить ипотечный займ, нужно соответствовать определенным критериям. Банки предъявляют к заемщикам следующие требования:

- наличие постоянного источника дохода. Следует учесть, что совокупные платежи по ипотеке и другим кредитам (если они есть) не должны превышать 50 процентов общего дохода семьи. В соответствии с этим показателем рассчитывается, каким должен быть размер ежемесячного взноса (а значит, процентная ставка, от которой зависит сумма переплаты и остальные расчеты по займу – произвести их поможет кредитный калькулятор, о чем ниже);

- постоянная регистрация на территории РФ. Не обязательно иметь прописку именно в том регионе, где приобретается жилье. Но если вы хотите взять жилищный займ в другом регионе, на проверку документов со стороны банка может уйти больше времени;

- возраст от 21 года до 65, иногда 70 и даже 75 лет. Это предельные показатели на момент совершения первого и последнего платежа по ипотеке. Таким образом, если жилищный займ берется не на один год, следует учитывать, сколько лет будет заемщику в момент закрытия кредита;

- общий трудовой стаж не менее 1 года и период работы на последнем/текущем месте – не менее 4−6 месяцев (в зависимости от условий конкретной кредитно-финансовой организации). Соответствие всем этим требованиям нужно будет подтвердить документами.

Какие ситуации мы разрешаем?

|

Проблема |

Чем мы можем помочь? |

|---|---|

|

Плохая кредитная история |

Наша компания тесно сотрудничает со многими столичными банками. Мы индивидуально анализируем ситуацию по кредитной истории и оказываем помощь в одобрении ипотеки при любых проблемах клиента, будь то просрочки по кредитам или кредитным картам. |

|

Нет первоначального взноса |

В большинстве случаев нам удается договориться с банком-партнером и уменьшить первоначальный взнос от 15–20 %, обычно запрашиваемых банком. |

|

Работодатель не отвечает требованиям банка |

Мы подбираем банк согласно финансовому положению заемщика. Мы имеем возможность согласовывать заявки клиентов при наличии негативной информации в отношении компании-работодателя (задолженности перед ПФР, ФНС, ФССП). |

|

Нет подтвержденного официального дохода |

При оказании помощи в получении ипотеки наши специалисты проводят анализ банковских программ и выбирают то финансовое учреждение, которое выдвигает минимальные требования. |

|

Некорректный сбор персональных данных |

Если в процессе заполнения анкеты менеджер банка неверно записал ваши персональные данные, это может стать поводом к отказу в кредите. Сотрудники «ЛионКредит» правильно соберут информацию, подадут заявку и предоставят официальное разрешение банка с согласованием даты выхода на сделку. |

Где взять ипотеку на строящееся жилье?

Для приобретения строящегося жилья существует крайне мало кредитных программ. Однако они обладают наиболее привлекательными условиями.

Тинькофф

Характеристики кредита:

- Срок погашения долга — от 1 года до 25 лет.

- Размер кредита — от 300 тысяч до 100 миллионов рублей.

- Первый взнос — 10% от стоимости.

- Процентная ставка — от 6 до 12,7% годовых.

Газпромбанк

Характеристики кредита:

- Кредит предоставляется на срок до 30 лет.

- Максимальная сумма выдаваемых денег неограниченна. Минимальная сумма — 500 тысяч.

- Первый взнос — 10%.

- Ставка по кредиту — 9%.

- Штрафы за досрочное погашение отсутствуют.

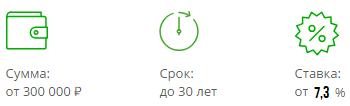

Сбербанк

Основные сведения:

- Срок — от 3 до 30 лет.

- Сумма — от 500 тысяч до 8 миллионов руб.

- Первый взнос — 20%.

- Процентная ставка — 6%.

Как правильно подобрать жилищный займ

Порой непросто сориентироваться среди многочисленных предложений от банков и подобрать именно тот кредит, который вы сможете без затруднений выплатить. Финансовый портал Выберу.ру поможет вам без труда определиться с наиболее выгодным предложением. В карточке каждого жилищного займа на нашем сайте перечислены основные условия и требования банков. Подобрать ипотеку вам помогут следующие параметры:

- размер ежемесячной выплаты с учетом годовой процентной ставки;

- срок погашения – чем он дольше, тем в итоге большую сумму придется переплатить банку;

- валюта жилищного кредита. Если вы получаете зарплату в рублях, лучше брать займ тоже в рублях;

- размер первоначального взноса – чем меньше сумма первоначальных взносов, тем выше ставка (банк таким образом снижает риски невыплаты по кредиту), а значит, и общая переплата;

- стоимость оценки недвижимости, государственной регистрации и услуг риелтора (если к ним обращаются);

- стоимость страхования жилого объекта. Если оно комплексное, это может обойтись клиенту банка дешевле, чем отдельные программы. При отказе от страхования банк может повысить процентную ставку.

Чтобы не читать условия каждого банка в общем списке предложений, удобно использовать онлайн-поисковик на нашем сайте. Чтобы понять, подходит ли вам ипотека, помощь в ее расчете вам окажет такой удобный инструмент, как онлайн-калькулятор. В меню слева вы можете отметить следующие параметры кредита:

- стоимость недвижимости;

- размер первоначального взноса;

- валюта займа;

- срок выплаты ипотеки.

Программа покажет все предложения от банков, которые соответствуют заданным вами параметрам. Калькулятор окажет вам и другую помощь в ипотеке – с ним вы быстро и без усилий сделаете правильный расчет кредита. Задав параметры интересующего вас жилищного займа по программе определенного банка, вы можете получить предварительный график платежей и детальную картину кредита на протяжении всего срока его выплаты. Таким образом, вы без труда поймете подходит ли вам та или иная ипотека, сможете ли вы вовремя и в полном объеме выплатить долг перед банком.

Льготные программы 2021 года:

1. Ипотека под маткапитал

Сегодня материнский капитал дают уже за первого ребенка. Сумма довольно крупная, и ее можно направить на первый взнос по ипотеке, либо на досрочное погашение имеющего кредита, в том числе и частичное досрочное.

Большой плюс в том, что для использования материнского капитала при оформлении ипотеки нет необходимости ждать, пока ребенку исполнится 3 года.

2. «Молодая семья»

Это еще одна льготная программа. Здесь к заемщику будут жесткие требования. А именно:

• Максимальный возраст супругов не более 35 лет (либо какому-то из супругов, если семья является неполной).

• Семья должна быть в браке (либо наличие детей, если семья неполная).

• Заявители должны быть признаны официально нуждающимися в улучшении жилищных условий.

Сложность заключается не в том, чтобы доказать, что семья на самом деле является нуждающейся. А в том, чтобы потом дождаться сертификат, так как существует очередь. Иногда ждать приходится несколько лет. Если семья все же дождалась своей очереди, то получит от 30% от средней стоимости минимального положенного по площади жилья в конкретном регионе.

3. Ипотека под 6%

Это еще одна программа государственной поддержки. Семья имеет право оформить ипотеку под 6%, если после 1 января 2018 года появился второй ребенок

Важное условие в том, что кредит выдается только гражданам РФ на приобретение жилья в новостройке

4. Ипотека на Дальнем Востоке

Ипотеку под такой низкий процент могут оформить молодые семьи (где обоим супругам меньше 35 лет) и владельцы дальневосточного гектара. Условия:

• Процентная ставка – от 2%.

• Срок – до 20 лет.

• Сумма займа – до 6 млн рублей.

Есть возможность купить жилье в новостройке, либо на вторичном рынке, но только в сельской местности. Основное условие в том, что жилье можно купить только в одном из регионов на Дальнем Востоке. При этом заемщик обязан быть прописан в купленном жилье.

5. Деньги от государства на погашение ипотеки.

После появления в семье третьего ребенка семья может получить от государства на безвозмездной основе 450 000 р., если у нее уже имеется ипотека. Эти деньги разрешается направить только на частичное или полное досрочное погашения займа.

Регистрация

Оформление закладной по ипотеке удобно осуществить одновременно с подписанием кредитного договора и сделки по купле-продаже. Тогда одновременно с регистрацией прав собственности на квартиру Росреестр зарегистрирует и залоговый документ. Порядок регистрации можно разбить на несколько шагов.

Шаг 1. Оформление закладной по ипотеке в банке

Перед тем как оформить закладную, собирают необходимые документы. Зачастую они такие же, как и для составления кредита. Обычно требуют такие документы для закладной:

- паспорт покупателя квартиры с постоянной пропиской;

- отчет о рыночной стоимости залога – его делают оценщики, а оплачивает залогодатель; со времени последней оценки жилья не должно пройти больше полгода;

- кадастровый паспорт и план залогового объекта;

- права собственности на закладываемую недвижимость: договор купли-продажи — если залогом будет ипотечная квартира; выписка ЕГРН — если в залог отдается другой объект;

- страховка – на случай, если залоговая собственность будет повреждена или уничтожена, тогда долг по кредиту будет выплачивать страховая компания.

- свидетельство о браке, если квартира считается совместной семейной собственностью.

На основании документов для оформления закладной и кредитного договора банковские работники заполняют ценную бумагу с подписью всех заинтересованных лиц. После того, как в банке сделают закладную, эту бумагу вместе с договором о купле-продаже надо зарегистрировать в Росреестре.

Шаг 2. Оплата пошлины

Если закладная регистрируется одновременно с оформлением квартиры в собственность, перед обращением в Росреестр необходимо оплатить пошлину: в кассе Росреестра, МФЦ, в банке или любом терминале. Квитанция об оплате входит в пакет документов купли-продажи, т. е. налогом облагается не закладная, а регистрация прав собственности. Если закладная оформляется отдельно от покупки квартиры, ее регистрация не требует оплаты.

Шаг 3. Сдача документов в Росреестр

Оба пакета документов сдаются для регистрации в Росреестр (напрямую или через МФЦ). Выдаются две расписки: для банка и для залогодателя – с перечнем принятых документов, обозначенным сроком готовности, контактным телефоном. Процедура длится до 5 рабочих дней. При подачи документов через МФЦ срок ожидания удлинится на 3-4 дня.

Шаг 4. Как получить закладную

В назначенный срок залогодателю на руки выдается два документа:

- выписка из ЕГРН о регистрации собственности, где стоит отметка об ипотечном обременении — ее заемщик оставляет у себя;

- закладная, которая передается в банк, оформивший ипотечный кредит.

После того, как вы получите закладную для банка, побеспокойтесь о получении дубликата или хотя бы сделайте копию для себя. Бывали случаи, когда банк терял единственный экземпляр закладной, а дубликат оформлялся с изменениями не в пользу заемщика.

Стандартные программы банков России

Несмотря на то, что рынок ипотечного кредитования России имеет сравнительно небольшую историю, которая берет свое начало в середине девяностых годов прошлого столетия, займы на приобретения недвижимости пользуются популярностью среди россиян. Стандартные предложения отечественных банков включают в себя средневзвешенную ставку, которая в текущем году составила 9,75% годовых, первоначальный взнос от 10 до 15 процентов от суммы займа и срок кредитования от 10 до 15 лет. Однако, существует целый ряд продуктов, отличающихся от привычных стандартов.

Для индивидуальных предпринимателей

Практические любые виды банковских займов, в том числе ипотечные, выдаются индивидуальным предпринимателям на достаточно жестких условиях по сравнению со ссудами, рассчитанными на физических лиц. Процентная ставка для таких заемщиков может варьироваться от 14 до 18% годовых. Минимальный первоначальный взнос для них увеличен до 20%, а срок кредитования может составлять от 10 до 30 лет.

В текущем году оформить ипотечный кредит может любой представитель малого и среднего бизнеса, который является гражданином РФ и ведущий свою деятельность на территории страны не менее 6 месяцев.

Для иностранцев

Многие российские банки готовы работать с иностранными гражданами, в том числе и в плане выдаче ипотечных займов. Большинство финансовых учреждений ставят обязательное условие, что иностранцы должны являться налоговыми резидентами РФ. То есть потенциальный заемщик – иностранный гражданин, должен отработать у российского работодателя более 6 месяцев и иметь на руках заключенный контракт на срок, превышающий 12 месяцев.

Никаких льгот для иностранных граждан не предусмотрено, при этом обязательным является страхование заложенной недвижимости, тогда как все остальные виды страхования являются добровольными. Ставка по ипотеке для иностранцев будет выше, по сравнению со стандартными программами, в остальном требования и условия по кредитам останутся такими же, как для россиян.

По двум документам

Ипотечные кредиты «По двум документам» ориентированы на тех клиентов банков, которые не имеют времени на сбор расширенного пакета документов, подтверждающих доход и занятость будущего заемщика. Однако, несмотря на удобство таких предложений, львиная доля отказов в кредитовании приходится именно на них. Также далеко не все заемщики готовы взять ипотечный займ с повышенной процентной ставкой, которая является характерной особенностью кредита, который выдается по двум документам.

Для пенсионеров

Многие банки готовы работать с пенсионерами, также как и с любыми другими категориями заемщиков. Охотнее всего кредитные учреждения выдают ипотечные займы семейным парам, работающим пенсионерам и людям пенсионного возраста, готовым привлекать созаемщиков и поручителей. Максимальный возраст заемщика на момент погашения кредита составляет 75 лет. Особенности ипотеки для пенсионеров выглядят следующим образом:

- Небольшой срок кредитования.

- Небольшая сумма займа.

- Высокий ежемесячный доход.

- Наличие в собственности недвижимости имущества.

- Обязательное наличие двух-трех поручителей.

На гараж и место для автомобиля

Гаражные программы ипотечного жилищного кредитования могут предложить далеко не все банки. Это объясняется тем фактом, что оценить ликвидность такой недвижимости бывает очень сложно, кроме того, в качестве залога по кредиту необходимо предоставить собственное жилье.

Размер первоначального взноса по ипотеке на гараж или машино-место может достигать 40%, кредит выдается под 9–11% годовых, на срок от 5 до 10 лет.

Без первоначального взноса

Практически каждое банковское учреждение России имеет в своем портфеле ипотечную программу без первоначального взноса. Но как показывает практика, процесс их оформления имеет большое количество нюансов, в связи, с чем одобряются такие кредиты очень редко.

Для ремонта квартиры

Ипотека на ремонт квартиры или дома является относительно новым явлением на рынке ипотечного кредитования. Займ оформляется под залог ремонтируемого жилья, при этом в кредит можно взять от 50 до 70% его оценочной стоимости. Процентная ставка по таким программам на несколько пунктов выше по сравнению со средневзвешенными показателями по России, а срок кредитования может достигать 30 лет.

Какие банки дают ипотеку под материнский капитал?

Если вы желаете воспользоваться своим сертификатом на материнский капитал для приобретения жилья в ипотеку, то обращаться вам необходимо в те банки, которые разработали специальные кредитные программы. Среди таких банков можно отметить следующие:

- Юникредит. Этот банк разработал множество ипотечных программ с материнским капиталом. Подробно ознакомиться с условиями получения ипотеки можете на .

- Сбербанк. Крупнейшая банковская организация в России. Большая доля акций контролируется государством. Поэтому здесь предусмотрено множество программ с использованием материнского капитала.

- ВТБ 24. Ещё один государственный банк. Здесь вы также сможете получить деньги на жильё, воспользовавшись сертификатом материнского капитала.

Где можно взять ипотеку без первоначального взноса?

Получить ипотеку без первого взноса можно лишь в следующих случаях:

- Льготные программы. Чаще всего они предоставляются военнослужащим, молодым семьям и молодым учителям.

- Военная ипотека. Подходит только для военнослужащих.

- Материнский капитал. В этом случае, в качестве первого взноса используется сертификат на материнский капитал.

- Ипотека с плохой кредитной историей или без официального трудоустройства

Все банковские организации в качестве требований предъявляют своим клиентам, наличие официального места работы. Однако вполне возможно, что заёмщик получает доход не официально и может оплачивать кредиту. Для этого ему необходимо доказать банку свою платёжеспособность.

Обратите внимание! Проще всего будет получить ипотеку без официального трудоустройства в небольших региональных банках. Если же вы уже брали кредиты и не успели их вовремя погасить, то ваша кредитная история будет испорчена

В этом случае ни один банк не предоставит вам ипотеку просто так. Однако получить деньги всё же реально. Для этого можно: привлечь надёжных поручителей, оплатить первый взнос, отдать, приобретаемую квартиру в залог. Кроме того, некоторые организации готовы дать деньги ненадёжным клиентам под более высокую процентную ставку

Если же вы уже брали кредиты и не успели их вовремя погасить, то ваша кредитная история будет испорчена. В этом случае ни один банк не предоставит вам ипотеку просто так. Однако получить деньги всё же реально. Для этого можно: привлечь надёжных поручителей, оплатить первый взнос, отдать, приобретаемую квартиру в залог. Кроме того, некоторые организации готовы дать деньги ненадёжным клиентам под более высокую процентную ставку.

Видео: где лучше всего брать кредит — самые популярные и лучшие российские банки.

Читайте далее:

Рефинансирование ипотеки: плюсы и минусы, и кому доступна такая услуга банков?

Как взять ипотеку в Газпромбанке — виды, условия, тарифы