Дешевое ипотечное страхование для «сбербанка»: онлайн калькулятор, отзывы клиентов, полис для дома и квартиры

Содержание:

Обязательное страхование

В соответствии с законодательством банк имеет право требовать приобрести полис на случай утраты имущества (пожар, взрыв, потоп, поджог, землетрясение) при получении целевого займа на покупку недвижимости или авто.

Обязательна ли страховка для получения кредита? Да, если она относится к предмету залога. Нет — во всех иных ситуациях

Необходимость страховать предмет залога обусловлена риском его повреждения или уничтожения. Поэтому такой вид страхования является обязательным условием кредитного договора, где предусматривается оформление объекта в качестве залога.

Обязанность застраховать залог возлагается на заемщика нормой закона. Ст. 343 Гражданского Кодекса РФ гласит, что риски, сопряженные с залоговым имуществом (квартиры/авто) должны быть застрахованы. Это и есть ответ на вопрос: законно ли страхование кредита? Если есть необходимость оформить ипотечный или автомобильный кредит, воспользоваться потребительским займом с залоговым обеспечением, то страховать залоговое имущество необходимо в обязательном порядке.

- Преимущества: вид страхования урегулирован законом, поэтому процедуры оформления полиса и выплаты компенсации прозрачны, регламентированы до мелочей. Страховая компания в случае порчи/уничтожения залога покроет убытки или погасит долг перед банком.

- Недостатки: держателям застрахованного залогового имущества, которое испорчено или уничтожено, часто приходится доказывать, что страховой случай настал не по вине пользователя объектом залога. В некоторых ситуациях, выплаченная страховая компенсация не покрывает того размера ущерба, который нанесен залоговому имуществу.

Где дешевле оформить страховку?

Для того чтобы выгодно застраховать ипотеку, необходимо подробно разобраться в предложениях различных организаций. Их существует много, а некоторые привязаны непосредственно к определенному банку, поэтому работать с ними выгодно и удобно.

Сбербанк-страхование

При оформлении ипотечного займа в Сбербанке можно рассчитывать на то, что за страховку возьмут только 0,25% от суммы кредита. Причем, здесь ограничение по сумме ипотеки будет составлять 15 млн. рублей. Страховой процент прибавляется к общей ставке по кредиту.

Особенностью Сбербанк-страхования является то, что в данном случае обязательным будет только один вид полиса. Титульная страховка здесь не оформляется, а полис на страхование здоровья выдается только по инициативе заемщика.

Нужно учитывать, что страховка здоровья будет стоить 1% от суммы. Если ее не оформить, процентная ставка по ипотечному кредиту вырастет на это количество. Таким образом, сэкономить на страховании особо не получится.

Страхование в ВТБ

В этой финансовой организации предусмотрено оформление сразу комплексной страховки. Если ипотека берется в ВТБ, то договор будет действовать на протяжении всего времени погашения кредита. Тем, кто оформляет ипотеку в

Средняя стоимость такой страховки составляет 1% от общей суммы кредита. Но процентная ставка может меняться в зависимости от особенностей заемщика. Также ВТБ может предложить скидку на страховку. Как правило, она распространяется на тех клиентов, которые оформляют полис на длительный срок.

Страховой дом ВСК

Здесь можно оформить полис на сохранность недвижимости и жизнь заемщика. Причем, ставка по последнему пункту составляет всего 0,55%. Она не зависит от данных, указанных в анкете, то есть, для людей разного возраста, профессии и веса сумма при страховании здоровья будет одинаковой.

Для получения страхового полиса на недвижимость придется выплатить 0,43% от суммы ипотеки. Но это не окончательная ставка, так как на нее могут повлиять такие факторы, как этаж, наличие газа в доме и возраст строения.

РЕСО

Эта компания предлагает особые условия для тех, кто оформляет ипотечный займ в Сбербанке. Здесь страхование

Страховая компания РЕСО нередко проводит различные акции для привлечения новых клиентов. К примеру, можно воспользоваться предложением «Выгодная ипотека». Здесь всем клиентам, которые решили сменить страховщика, предлагается скидка в размере 40% от суммы страховых выплат на первый год использования услуги.

Альянс

Этот страховщик предлагает заманчивые условия оформления полиса для получения ипотеки. Здесь основная страховка недвижимости будет стоить всего 0,16% от суммы кредита. Титульное страхование обойдется несколько

При этом, когда страхуется основное имущество, можно воспользоваться льготными предложениями и оформить полисы на защиту отделки дома, страхование при использовании жилья третьими лицами и увеличение рыночной стоимости объекта недвижимости. Последний вариант особенно выгоден тогда, когда цены на жилье постоянно скачут. При наличии дополнительной страховки можно не переживать относительно того, что сумма ипотеки будет меняться в большую сторону.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Из минусов нужно выделить то, что сейчас обслуживание клиентов проводится только в столичном офисе. Более того, Альянс-страхование не подходит для Сбербанка, так как не имеет соответствующей аккредитации.

Росгосстрах

Эта компания наглядно показывает, насколько выгодно женщинам брать ипотеку.

Здесь страхование здоровья для мужчин составит 0,6%, а для представительниц прекрасного пола вдвое ниже.

При оформлении ипотеки в Сбербанке застраховать недвижимость можно на 0,2% от общей суммы кредита. Стоит отметить и то, что для других финансовых организаций действуют более низкие тарифы. Их нужно уточная непосредственно у страховщика, но в среднем сумма снижается на 0,03%.

Страховых организаций, которые могут выдавать полисы для получения ипотечного кредитования, существует очень много. Но обращаться стоит только в самые надежные. Это станет гарантией того, что в случае непредвиденных обстоятельств, неприятности с кредитом будут решены без лишних нервов и переживаний.

«Ингосстрах» — Страховой случай по ипотечному имуществу, что делать?

Каждый страхователь должен знать правильный порядок действий при наступлении страхового случая:

1. Сообщить о происшествии в компетентные органы (полиция, пожарная охрана, скорая помощь, служба МЧС и пр.).

2. Если несчастье произошло с заемщиком (он погиб или получил инвалидность), нужно в течение 31 дня уведомить об этом страховую компанию «Ингосстрах».

3. Передать все документы о случившемся представителю страховщика (подтверждение от компетентных органов, свидетельство о смерти и пр.). Не забудьте приложить копию страхового полиса и своего паспорта.

4. Написать заявление на выплату и направить извещение в страховую компанию. Один экземпляр нужно оставить у себя на руках. Требуйте, чтобы представитель «Ингосстрах» поставил на нем отметку о приеме и свою подпись. Это гарантирует, что ваше обращение не затеряется и вовремя будет взято в работу.

После этого следует ожидать результата рассмотрения представленного пакета документов. После положительного решения выплата производится в течение 15 дней. Деньги направляются полностью в погашение ипотечного кредита, даже если за этот период возникли пени, штрафы и неустойки.

Банк должен их списать без предъявления требований к заемщикам и поручителям, потому как принято решение о страховом возмещении. Если страховая сумма больше ипотечного долга, разница выдается заемщику (в случае инвалидности) или его наследникам.

Основные причины отказа в страховом покрытии жилищного кредита:

- Заемщик при оформлении полиса скрыл наличие хронических или тяжелых заболеваний, повлекших инвалидность или смерть.

- Событие наступило в результате противоправных действий страхователя, он находился в состоянии алкогольного или наркотического опьянения, намеренно причинил себе вред. Есть и другие особенности выплаты, о которых подробно говорится в правилах, прилагаемых к полису страхования.

- Предоставлены не все документы о страховом случае, требуемые Ингосстрахом.

- Нарушены сроки извещения страховой компании о случившемся.

- В момент наступления печального события истек срок действия полиса.

Если страховая компания отказывает в выплате, требуйте письменного ответа с четким обоснованием причины такого решения. Этот документ в дальнейшем послужит основанием для судебного разбирательства, если отказ компании «Ингосстрах» не правомерен.

«Абсолют Страхование» — Страховой случай по ипотечному имуществу, что делать?

Любой случай, который подпадает под определение «страхового», должен быть документально зафиксирован. Таким правом обладают государственные структуры, устраняющие последствия чрезвычайных происшествий и расследующие их причины. После этого нужно уведомить банк и страховую компанию, что произошло несчастье.

Чтобы получить компенсацию следует выполнить ряд шагов:

1. Для выплаты заемщик или представители его семьи должны обратиться в «Абсолют Страхование» с письменным заявлением. После получения документов страховая компания дает своему клиенту подробные указания, как ему следует поступить дальше, какие еще бумаги собрать.

2. Далее происходит тщательное рассмотрение происшествия, всех его обстоятельств и принимается решение о возможности выплат. На оценку ситуации страховой компании потребуется 15 дней.

3. Затем в течение 5 дней высылается извещение о признании случая страховым. Выплата суммы производится еще через одну неделю. Таким образом, с момента обращения до закрытия ипотеки пройдет около месяца.

Если случай признан страховым, «Абсолют Страхование» выплачивает 100% указанной в договоре суммы. Она может быть меньше только в том случае, когда залоговый объект частично поврежден и подлежит восстановлению. Тогда страховая сумма высчитывается в зависимости от степени разрушения недвижимости.

Выгодоприобретателем по ипотечной страховке является банк-кредитор. Денежные средства будут направлены страховой компанией на погашение жилищного кредита. Если клиент успел выплатить часть долга, то сумму, превышающую остаток задолженности, получит сам заемщик или его наследники.

При судебном рассмотрении дел, связанных с наступлением страхового случая, представитель компании имеет право присутствовать на заседаниях в качестве третьего лица.

Повреждения имущества

При повреждении или разрушении застрахованного имущества необходимо заручиться свидетельствами МЧС, полиции, пожарного надзора и других служб соответственно ситуации. При этом заемщик обязан предпринять все зависящие от него меры, чтобы сохранить недвижимость. Документы должны быть переданы в страховую компанию не позднее 3 дней после наступления события. Это можно сделать через личный кабинет страховщика на официальном портале компании.

От клиента потребуются:

- Паспорт.

- Заключение Государственного пожарного надзора при пожаре, других аварийных служб.

- Справку от ГИБДД, если совершен наезд.

- Акт обследования от коммунальных служб.

- Документы от полиции, если по факту страхового случая заведено уголовное дело, или отказ в его возбуждении.

Если какая-либо их этих структур отказывается выдавать подтверждающие бумаги, нужно взять с них письменный отказ. Представитель Абсолют Страхование выезжает по адресу залогового имущества и убеждается в его утрате или повреждении. Ипотечному заемщику следует постараться оставить все в неизменном виде, если только это не угрожает жизни и здоровью других людей. Тогда ему нужно все подробно сфотографировать сразу после страхового случая.

Утраты трудоспособности и/или смерти заемщика

Если случается несчастье, человек погибает или становится инвалидом, необходимо сразу оповестить об этом страховую компанию и компетентные органы. Последними считаются полиция, медицинские учреждения, ГИБДД (если заемщик попал в ДТП) и др.

От заемщика, ставшего инвалидом, или его наследников потребуется:

- Паспорт обратившегося человека.

- Договор страхования.

- Справка из банка об остатке задолженности по ипотеке.

- Свидетельство о смерти заемщика или решение суда о признании умершим.

- Свидетельство о праве на наследство, если выплата производится наследникам.

- Медицинские или иные документы, содержащие причину смерти клиента и сопутствующие обстоятельства.

- Протокол экспертизы, другие врачебные бумаги, подтверждающие установление инвалидности.

Передать документы в нужно не позднее 30 дней после наступления страхового события. Исключением могут стать бумаги, требующие выжидания определенного срока, например, свидетельство о праве на наследство.

Если заемщик получил инвалидность в период действия страхового полиса, но не успел оформить нужные бумаги, ему дается еще 180 дней после окончания страховки. В это время он должен собрать все требуемые документы и передать их в «Абсолют Страхование».

От чего зависит стоимость страховки?

Размер страховых взносов складывается из следующих условий:

- Стоимости недвижимости — чем выше, тем дороже

- Типа недвижимости — для квартиры страховка обычно дешевле, чем для частного дома, апартаментов или нежилых помещений

- Конструктивных особенностей — для деревянных домов страховка обычно дороже

- Состояния недвижимости — чем лучше, тем дешевле

- Этапа строительства — для готового жилья страховка может быть дороже, чем для строящегося

- Покрываемых рисков и дополнительных опций — чем больше, тем дороже

- Срока кредитования — чем больше, тем дешевле

- Наличия и размера франшизы (доли возмещения, которую страховая компания не выплачивает) — полис с франшизой дешевле, чем без нее

- И других факторов

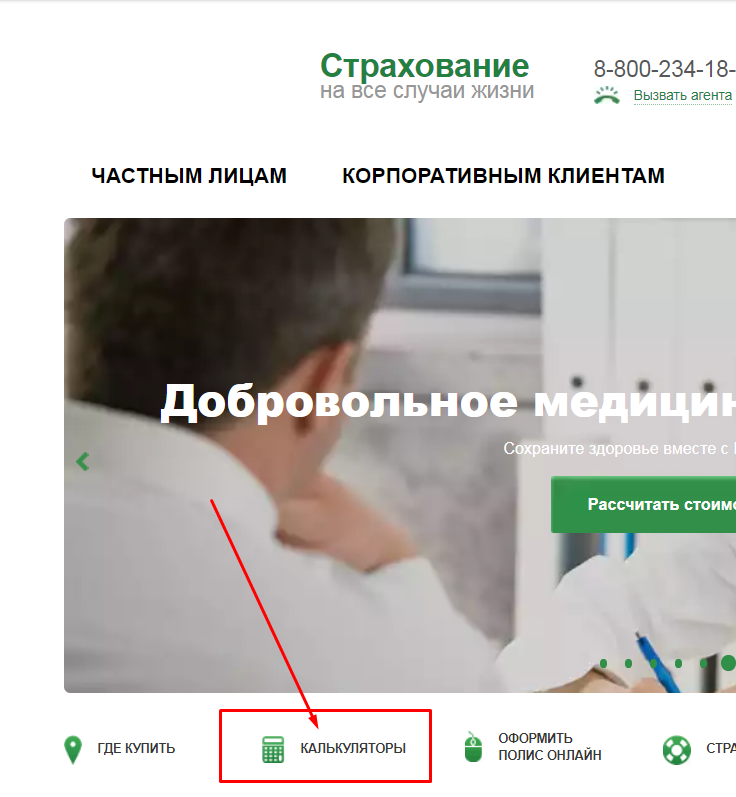

Рассчитать страховку для вашей квартиры поможет онлайн-калькулятор. Укажите в нем тип и стоимость квартиры, покрываемые риски, дополнительные опции и другие параметры. Калькулятор автоматически определит примерную стоимость необходимого полиса в разных компаниях.

Существующие риски

В договоре на приобретение полиса скрупулезно расписаны все условия для обеспечения выплат. Также указаны их сроки. Хотя разные компании немного меняют детали соглашения, но разработаны основные критерии страховых ситуаций, покрываемых СК:

- Гибель из-за несчастного случая;

- Летальный исход из-за болезни;

- Потеря трудоспособности из-за заболевания;

- Получение инвалидности из-за несчастного случая либо болезни.

Смотрите на эту же тему: Что такое «деревянная ипотека» от Сбербанка? Обзор программы

Страховая компания вправе отказаться выполнять выплаты, когда обнаружились такие факторы:

- Гражданин утаил серьезное заболевание;

- Несчастный случай произошел при военных действиях;

- Физическое лицо пострадало из-за незаконной деятельности;

- Заемщик преднамеренно навредил своему здоровью;

- Алкогольное либо наркотическое опьянение спровоцировало несчастный случай;

- Травма получена после занятий экстремальным спортом;

- Страховую ситуацию вызвало психическое отклонение.

Детальнее о рисках расписано в договоре. Дешевые полисы имеют меньший список страховых ситуаций, но когда там зафиксированы лишь выплаты при несчастных случаях, а человек умрет из-за болезни, будет отказано в возмещении задолженности.

Ингосстрах

Здесь вы можете застраховать все по отдельности либо выбрать комплексную ипотечную страховку, в которую, как вы уже знаете, входит страхование имущества, жизни и титула. Примерных тарифов они не предоставляют, вы лишь можете посчитать на ваших условиях стоимость страхования.

Давайте рассмотрим на примере мужчины 38 лет, без вредных привычек, здорового, работающего в прокуратуре и женщину того же возраста, но инженера-сметчика, сумма их ипотеки 8 000 000 рублей, вторичное жилье на 5 этаже, в собственности было более 3-х лет. Программы страхования для Сбербанка и остальных банков здесь также различаются, итак, перейдем к цифрам:

Для Сбербанка:

страхование жизни – 35 518 рублей (мужчина) и 25248 (женщина);

Залоговое имущество – 11 200 рублей (для каждого),

Всего мы видим, что для мужчины – 46 718, а для женщины – 36448. Договоры оформляются на 1 год.

Для ВТБ и других банков:

страхование жизни – 44 418 (для мужчины) и 18 176 (для женщины);

Конструктив – 12 000 рублей (и для одного и для другого);

Титул – 16 000 рублей (для каждого).

В итоге, вы видите, что для мужчины в этом случае комплексное страхование обойдется в 72 418, а для женщины 46 176 рублей. Для ВТБ есть возможность заключения договора на весь срок кредитования с ежегодной пролонгацией.

Расторгнуть досрочно договор по вашему желанию вы сможете на тех же условиях, что и большинство предыдущих организаций, в течение 5-ти дней после подписания договора вам вернут в полном объеме страховую премию, свыше, премия не возвращается. Исключения составляет, например, тот факт, что вам не выдали ипотеку.

Если вы решили поменять страховую компанию на Ингосстрах, то вам предоставят льготные условия в виде скидки от 5 до 15%, точный размер скидки решает руководство: до 3 000 000 рублей решение принимает региональный филиал, свыше – центральный Московский офис.

Какая страховая компания лучше?

Лучшая страховая компания – это, безусловно, та, которая имеет наименьшие тарифы по интересующей клиента страховке. Где дешевле ипотечное страхование, однозначно сказать сложно. Тарифы по страховым продуктам у фирм часто меняются. Следить за их динамикой лучше на официальных сайтах компаний.

Многие заемщики предпочитают остановить свой выбор на той страховой фирме, которую предлагает им банк. Часто это одноименная кредитному учреждению организация. Такой выбор дает сэкономить время, ведь все оформление осуществляется по тому же адресу, что и выдача ипотечного займа.

Важным критерием выбора страховой фирмы является возможность оповещения клиента о продлении страхового полиса. Банки нередко в кредитные договоры включают положения, касающиеся применения штрафных санкций за несвоевременное продление полиса страхования, что может стать неприятным сюрпризом для забывчивого заемщика.

В таких крупных банках как Сбербанк, ВТБ, Альфа банк существуют одноименные страховые фирмы. Кроме того, на рынке большую клиентскую базу имеют страховые компании ВСК, РЕСО, СОГАЗ и Ингосстрах. На какой фирме остановить свой выбор, решать только заемщику.

Определение цены страховки

Страхование определяется индивидуально в каждом конкретном случае на основании множества параметров, характеризующих заемщика. Стоимость пакета страхования рассчитывается в процентах от полученной в ипотеку суммы кредита.

Чаще других в 2021 году страховые компании уделяют внимание следующим характеристикам заемщика:

- Пол, возраст и профессия. Как правило, женщины рассматриваются страховыми фирмами как более надежная категория заемщиков. Для мужчин размеры страховых тарифов немного выше. Молодые люди имеют меньший риск смерти и утраты трудоспособности, чем лица зрелого возраста. Для тех, кто трудится на опасных производствах, страховыми установлены максимально возможные тарифы по страховке.

- Состояние здоровья. При получении страховки заемщику придется заполнить анкету, в которой нужно будет указать не только его параметры роста и веса, но и наличие хронических заболеваний и вредных привычек. Все это будет влиять на размер страховки.

- Тип жилья. Для расчета размера страховки компаниями учитываются особенности недвижимости: материалы перекрытий, территориальное расположение, количество комнат и наличие коммуникаций.

- Сумма ипотеки. Чем выше размер кредитования, тем дороже будет стоить страховка. По мере выплаты основного долга, она будет пересчитываться и уменьшаться.

У страховых компаний на сайтах имеются специальные калькуляторы, при помощи которых можно рассчитать размер предполагаемой страховки. Для этого лишь требуется введение ключевых параметров своего кредита, образа жизни и личных характеристик.