Моя история получения ипотеки

Содержание:

- Как получить ипотеку

- Требования банка к стажу

- Когда ошибаются люди при приобретении недвижимости в кредит

- Что и на каких условиях можно взять в кредит под залог

- Стандартные программы банков России

- Анализ банковских условий кредитования

- Как получить ипотеку?

- Пакет документов для оформления ипотеки на квартиру в новостройке

- Преимущества ипотеки

- На что обратить внимание

- Выбор банка

- Как взять ипотеку на квартиру — пошаговая инструкция

Как получить ипотеку

Получить ипотечный займ можно двумя путями:

| Обычная ипотека | Погашается полностью собственными средствами |

| Социальная ипотека | Часть кредита погашается за счет государственного бюджета |

Если будущий заемщик имеет право на льготную ипотеку, то он может рассчитывать на частичное погашение кредита за счет государственных средств.

Виды социальной ипотеки:

- По программе молодая семья.

- Жилье для бюджетников.

- Военная ипотека.

- Для молодых специалистов

Без первоначального взноса

При отсутствии собственных средств для внесения первоначального капитала, не следует рассчитывать на принятие положительного решения банком.

Допускается использование средств материнского капитала или субсидии от государства в качестве первоначального взноса.

Молодой семье

Молодые семьи могут претендовать на участие в социальной программе, которая позволяет приобрести квартиру по льготным условиям.

Для участия в этой программе нужно отвечать следующим требованиям:

| Брак должен быть официально зарегистрирован | либо родитель-одиночка |

| Требования к возрасту | Каждый из супругов должен быть не старше 35 лет |

| Стабильный и постоянный доход | позволяющий погашать ипотечный кредит |

| Необходимость улучшения условий проживания | получить статус малоимущей семьи |

Взять ипотеку по программе «молодая семья» можно не во всех банках.

Прежде всего, молодой семье необходимо собрать комплект документов и подать заявление на участие в программе и встать на учет в местной администрации в качестве нуждаемой в улучшении жилищных условий.

В очереди возможно придется стоять продолжительное время.

Наличие детей ускорит реализацию права на социальную ипотеку.

После чего семья получает жилищный сертификат, который необходимо представить в банк, который участвует в данной программе, и подать заявку.

В дальнейшем процедура оформления ипотечного кредита такая же, как и при обычной ипотеке.

С материнским капиталом

Средства маткапитала полагаются семье, в которой родился второй или последующий ребенок, если ранее сертификат не был выдавался.

Материнский капитал может быть использован только с целью приобретения жилья в ипотеку, для чего в банк предоставляется соответствующий сертификат.

Зачастую сертификат на материнский капитал вносится именно в качестве первоначального взноса.

Однако некоторые банки требуют помимо сертификата внесение собственных средств, в противном случае заявка не будет одобрена.

Средства материнского капитала могут быть использованы также для погашения уже имеющегося ипотечного займа.

Для чего необходимо подать заявку в банк с приложением государственного сертификата, согласно условиям выдачи субсидии.

В другом городе

Иногородняя ипотека является нераспространенным банковским предложением, о котором знают немногие заемщики.

В некоторых случаях возникает необходимость оформить ипотеку в другом городе. К примеру, при поступлении ребенка на учебу в другом субъекте или при планировании переезда по какой-либо причине.

При этом обратиться можно в банк двумя путями:

| По месту жительства | который находится в городе, где живет заемщик и указать в заявке, что ипотечный займ требуется в конкретном городе |

| В отделении банка в другом городе | в котором заемщик собирается купить жилье |

Основным требованием для выдачи ипотеки иногородним является нахождение отделения выбранного банка в городе, где планируется покупка.

Если в этом городе отсутствует филиал или отделение нужного банка, то получить в нем кредит невозможно.

Требования банка к стажу

Любой банк, предлагающий клиентам ипотечные продукты, для удовлетворения заявки озвучивает требование, соответствие которым является обязательным условием. Одно из ключевых таких требований к заемщикам – минимальный стаж на текущем месте и общетрудовой стаж работника в целом.

Ниже представлена таблица с данными о необходимом стаже в ведущих российских банках:

| Банк | Минимальный стаж | |

| На текущей работе | Общий | |

| ВТБ | 1 месяц (с момента окончания испытательного срока) | Свыше года |

| Сбербанк | 6 месяцев | |

| Газпромбанк | ||

| Райффайзенбанк | 3 месяца при общем стаже более 2 лет;

6 месяцев при общетрудовом стаже от 1 года; 1 год для первого места работы заемщика |

|

| Россельхозбанк | 6 месяцев (для зарплатных клиентов от 3-х месяцев) | 1 год (для участников зарплатных проектов от полугода) |

| Абсолют Банк | полгода | От 1 года |

| ДельтаКредит | ||

| Промсвязьбанк | От 4-х месяцев | |

| Банк Возрождение | Свыше 6 месяцев | Не менее 2 лет |

| Российский капитал | Более 3-х месяцев | |

| Уралсиб | Более года | |

| Банк Санкт-Петербург | От 4 месяцев | |

| Транскапитал | Не менее 3 месяцев | |

| Ак Барс Банк | ||

| Банк Открытие | ||

| Банк Центр-Инвест | От 6 месяцев | |

| Связь-банк | Более 4-х месяцев | |

| Банк жилищного финансирования | От полугода | |

| Запсибкомбанк | ||

| Глобэкс банк | Свыше 4 месяцев | |

| Московский кредитный банк | Полгода | От 3-х лет |

| Банк Зенит | Не менее 3 месяцев | Свыше 1 года |

| Росевробанк | От 6 месяцев | |

| Металлинвестбанк | От 4 месяцев | |

| СМП банк | Более полугода | |

| Бинбанк | Не менее 1 месяца | |

| Дом.рф | Свыше 6 месяцев | |

| Юникредитбанк | От 3 месяцев | Более 2-х лет |

| Альфа-банк | Свыше 1 месяца | Не менее 1 года |

| Евразийский банк | От полугода |

Когда ошибаются люди при приобретении недвижимости в кредит

Например, на свадьбе молодоженам подарили определенную сумму, которую они решили использовать в качестве первого взноса для приобретения квартиры в кредит. Пара решила выбрать маленький домик с одной комнатой. Он размещен не в центре, а на окраине города. Ипотеку с бюджетом, который есть сегодня, можно было бы закрыть за семь лет, поэтому пара остановилась именно на таком варианте.

Спустя год пара становится родителями двух малышей. Жена уходит в декрет и больше не приносит доход в общий бюджет. Почти весь заработок супруг тратит на содержание своей семьи. Муж и жена в состоянии платить ипотеку. Только вот погасить долг смогут не за семь лет, как планировалось, а за пятнадцать.

Дом перестает их устраивать, потому что дети подрастают, места становится все меньше. Однако семье некуда деваться. Муж и жена обязаны выплачивать за жилье еще пятнадцать лет, усиленно работая, и жить в небольшом помещении, размещенном на окраине.

Супруги могли учесть, в ближайший период у них могут родиться дети, и жена временно не сможет работать, приносить доход в семью. В таком случае пара бы по-другому выбирала себе жилье. Можно было бы немного накопить и приобрести в ипотеку более просторную квартиру в хорошем районе. Да, ее нужно было выплачивать тоже на протяжении двадцати лет. Однако такой длительный срок мог быть обусловлен просторным помещением и хорошим районом в центре города.

Необходимо выбирать квартиру, просчитывая все нюансы наперед. Следует изучить договор, что позволит предотвратить ошибки, которые могут возникнуть после его заключения.

Что и на каких условиях можно взять в кредит под залог

На сегодняшний день среди всех объектов жилищной недвижимости спросом наиболее пользуются:

- Квартиры в новостройках;

- Вторичный жилой фонд;

- Загородная недвижимость – таунхаусы, коттеджи с землей, так и без таковой.

При обращении в банк, заемщику предстоит подать заявку, в течение рассмотрения которой будут объявлены:

- Сумма кредита;

- Срок кредитования;

- Процентная ставка по кредиту;

- Сумма минимально вносимого разового платежа;

- Различные комиссии и прочие условия, на которых предоставляется кредит.

Заемщику потребуется предъявить основной документ, что-то из серии СНИЛС или водительское удостоверение или заграничный паспорт, а впоследствии документ, подтверждающий право собственности на квартиру, а также выписки из кадастра и БТИ.Часто при заключении договора ипотечного страхования банки страхуют свои риски, поэтому придется заключать договор страхования жизни и ответственности заемщика в аккредитованных банку компаниях.

Когда все документы собраны, следует определиться с видом жилища и с банком, которому доверяется процедура кредитования.

Стандартные программы банков России

Несмотря на то, что рынок ипотечного кредитования России имеет сравнительно небольшую историю, которая берет свое начало в середине девяностых годов прошлого столетия, займы на приобретения недвижимости пользуются популярностью среди россиян. Стандартные предложения отечественных банков включают в себя средневзвешенную ставку, которая в текущем году составила 9,75% годовых, первоначальный взнос от 10 до 15 процентов от суммы займа и срок кредитования от 10 до 15 лет. Однако, существует целый ряд продуктов, отличающихся от привычных стандартов.

Для индивидуальных предпринимателей

Практические любые виды банковских займов, в том числе ипотечные, выдаются индивидуальным предпринимателям на достаточно жестких условиях по сравнению со ссудами, рассчитанными на физических лиц. Процентная ставка для таких заемщиков может варьироваться от 14 до 18% годовых. Минимальный первоначальный взнос для них увеличен до 20%, а срок кредитования может составлять от 10 до 30 лет.

В текущем году оформить ипотечный кредит может любой представитель малого и среднего бизнеса, который является гражданином РФ и ведущий свою деятельность на территории страны не менее 6 месяцев.

Для иностранцев

Многие российские банки готовы работать с иностранными гражданами, в том числе и в плане выдаче ипотечных займов. Большинство финансовых учреждений ставят обязательное условие, что иностранцы должны являться налоговыми резидентами РФ. То есть потенциальный заемщик – иностранный гражданин, должен отработать у российского работодателя более 6 месяцев и иметь на руках заключенный контракт на срок, превышающий 12 месяцев.

Никаких льгот для иностранных граждан не предусмотрено, при этом обязательным является страхование заложенной недвижимости, тогда как все остальные виды страхования являются добровольными. Ставка по ипотеке для иностранцев будет выше, по сравнению со стандартными программами, в остальном требования и условия по кредитам останутся такими же, как для россиян.

По двум документам

Ипотечные кредиты «По двум документам» ориентированы на тех клиентов банков, которые не имеют времени на сбор расширенного пакета документов, подтверждающих доход и занятость будущего заемщика. Однако, несмотря на удобство таких предложений, львиная доля отказов в кредитовании приходится именно на них. Также далеко не все заемщики готовы взять ипотечный займ с повышенной процентной ставкой, которая является характерной особенностью кредита, который выдается по двум документам.

Для пенсионеров

Многие банки готовы работать с пенсионерами, также как и с любыми другими категориями заемщиков. Охотнее всего кредитные учреждения выдают ипотечные займы семейным парам, работающим пенсионерам и людям пенсионного возраста, готовым привлекать созаемщиков и поручителей. Максимальный возраст заемщика на момент погашения кредита составляет 75 лет. Особенности ипотеки для пенсионеров выглядят следующим образом:

- Небольшой срок кредитования.

- Небольшая сумма займа.

- Высокий ежемесячный доход.

- Наличие в собственности недвижимости имущества.

- Обязательное наличие двух-трех поручителей.

На гараж и место для автомобиля

Гаражные программы ипотечного жилищного кредитования могут предложить далеко не все банки. Это объясняется тем фактом, что оценить ликвидность такой недвижимости бывает очень сложно, кроме того, в качестве залога по кредиту необходимо предоставить собственное жилье.

Размер первоначального взноса по ипотеке на гараж или машино-место может достигать 40%, кредит выдается под 9–11% годовых, на срок от 5 до 10 лет.

Без первоначального взноса

Практически каждое банковское учреждение России имеет в своем портфеле ипотечную программу без первоначального взноса. Но как показывает практика, процесс их оформления имеет большое количество нюансов, в связи, с чем одобряются такие кредиты очень редко.

Для ремонта квартиры

Ипотека на ремонт квартиры или дома является относительно новым явлением на рынке ипотечного кредитования. Займ оформляется под залог ремонтируемого жилья, при этом в кредит можно взять от 50 до 70% его оценочной стоимости. Процентная ставка по таким программам на несколько пунктов выше по сравнению со средневзвешенными показателями по России, а срок кредитования может достигать 30 лет.

Анализ банковских условий кредитования

Если семья или заемщик понимает, что кредит ему доступен (можно воспользоваться любым ипотечным калькулятором на официальном сайте банка России), то следует переходить на следующий предварительный этап – изучение условий кредитования.

Отметим сразу, что не первый год лидером в сегменте ипотечного кредитования в России является Сбербанк. Также в топ банков входят Газпромбанк, Россельхозбанк, ВТБ и другие.

Но если внимательно изучить основные условия кредитования, то получиться, что они не имеют принципиальной разницы:

- Процентная ставка – от 8,5 до 10%;

- Срок кредитования – до 30 лет;

- Первоначальный взнос – 10% и более.

В чем же тогда разница? А разница в дополнительных условиях кредитования.

На что обратить внимание при анализе банковских условий по ипотеки:

- Максимально допустимый размер займа. Есть банки, предлагающие оформить не более 3-х миллионов, а есть, кто допускает оформить в кредит и 20 миллионов рублей;

- Наличие дополнительных комиссий;

- Удорожание кредита за счет отказа от добровольного страхования жизни. Очень важный момент, если Вы не собираетесь страховать свою жизнь. В таком случае банк имеет право (и он это делает) увеличить процентную ставку по ипотеке на 0,5-1,5%. И каждый банк увеличивает ставку на разный процент. И если 0,5% кажется небольшой величиной, то за 30 лет пользования кредитом – это 15% дополнительной переплаты;

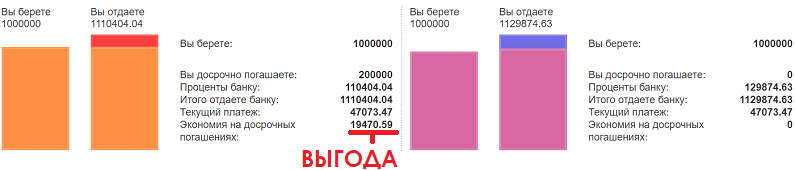

- Возможность досрочно погасить долг без применения штрафных санкций. Необходимо выбирать только то учреждение, которое допускает погашение долга без применения штрафных санкций.

По итогу анализа выгодности условий кредитования, необходимо подать онлайн-заявку на ипотеку.

Совет № 1: не ограничиваться лишь одним банком, поскольку в выбранном банке можно получить отказ, или представленные условия на сайте не будут соответствовать действительности. Лучше выбрать 2-3 банка;

Совет № 2: если Вы являетесь участником зарплатного проекта определенного банка или у Вас открыт депозит в финансовом учреждении, то лучше подавать заявку именно в это учреждение. Условия по кредитам для постоянных и надежных клиентов намного выгоднее, чем для других физических лиц. Кроме того, в таком случае требования к заемщикам более лояльны, чем к остальным физическим лицам.

Как получить ипотеку?

Получение ипотеки всегда сопровождается тщательной проверкой документации, дохода и прочей информации о заемщике.

Поэтому прежде, чем подавать в банк заявку на получение ипотеки, необходимо заранее:

- Выбрать подходящий банк и определиться с программой ипотеки;

- Проверить, подходите ли Вы всем требованиям банка;

- Собрать пакет требуемых для оформления ипотеки документов;

- Выбрать жилье, которое бы идеально подходило всем параметрам, установленным в банке;

- Собрать сумму, необходимую для первого взноса по ипотеке.

Однако все эти пункты содержат множество нюансов и тонкостей, которые необходимо разобрать прежде, чем обращаться к банку.

Таким образом, Вы сможете заранее подготовиться к процессу оформления ипотеки, сделав его для себя проще и понятнее.

Требования к заемщику

Любой банк будет предъявлять к своим заемщикам по ипотеке определенные требования. Такая практика необходима, так как банк не может выделять деньги для кого угодно. Поэтому каждый банк будет тщательно проверять, проходите ли Вы по всем установленным параметрам, и являетесь ли вообще надежным заемщиком. В зависимости от специфики банка и, иногда, программы по ипотеке, список требований будет отличаться.

Требования к заемщику

Но какой бы не была ипотека условия получения кредита будут базироваться на следующем:

- Возраст заемщика. В большинстве своем, банки устанавливают возрастной порог в 21-70 лет. Однако Вы не сможете получить ипотеку, если Вам, к примеру, 69. Дело в том, что максимум 70 Вам должно быть уже на момент внесения последнего платежа по ипотеке. Таким образом, если Вы хотите оформить ипотечный кредит на 15 лет, то на момент оформления Вам должно быть максимум 55 лет. Наряду с этим, учитывайте, что некоторые банки устанавливают порог в 60-65 лет. Определенное число банков занижает его для женщин, выставляя порог в 55 лет;

- Стаж работы. В зависимости от специфики банка, могут установить минимальный трудовой стаж в 1-3 года. Причем, имеется ввиду, что столько нужно проработать за всю жизнь. Некоторые банки (к примеру, РСХБ) указывают, что 1-3 года нужно отработать за последние 5 лет жизни. Отдельным пунктом является стаж работы за последний год. На текущем рабочем месте Вы должны работать уже, как минимум, полгода;

- Доход. Банки не устанавливают определенный размер зарплаты, необходимый для ипотеки. Но Вы должны зарабатывать в месяц ровно столько, чтобы хватило на внесение ежемесячных платежей и потом еще остались средства на нормальное проживание;

- Кредитная история. Для того, чтобы Вам одобрили ипотеку, необходимо иметь положительную кредитную историю. А именно – не иметь просрочек по прошлым кредитам или ситуаций с невыплатой. В противном случае, Вам вероятнее всего откажут в ипотеке, ведь недобросовестный заемщик не нужен никому;

Подробнее ознакомиться с перечнем банком, которые дают ипотеку с плохой кредитной историей можно на этой странице.

Рекомендуем к просмотру:

- Наличие обеспечения по кредиту. Обеспечение – это гарантия того, что ипотека будет погашена в обязательном порядке, даже если Вы, по каким либо причинам, перестанете платить. Обычно, для этого привлекается поручитель или отдается в залог ценное имущество. Чаще, в качестве залога выступает квартира, которую Вы купили в ипотеку;

- Гражданство и регистрация. В большинстве случаев, для того, чтобы дали ипотеку, необходимо быть гражданином России и иметь здесь постоянную прописку. Некоторые банки дают возможность получить ипотеку и иностранцам, однако для этого необходимо иметь регистрацию в РФ и постоянно проживать на территории этой страны;

- Место работы. Но даже если получать большие деньги, но не предоставить банку подтверждение того, что Ваш доход официальный и стабильный, то в ипотеке Вам откажут. В таком случае, банку даже неинтересно, какой должен быть доход. Главное лишь, чтобы не было рисков, что Вы его потеряете на каком-то году кредитования;

- Залоговая недвижимость. Особым пунктом являются требования к недвижимости. Каждый банк устанавливает свои параметры, однако суть сводится к одному – жилье должно быть ликвидным.

Пакет документов для оформления ипотеки на квартиру в новостройке

Каждый банк вправе самостоятельно разрабатывать список документов, достаточных для проверки состоятельности потенциального клиента и законности проводимой сделки. В стандартном перечне можно увидеть:

- заявление, подписанное лично клиентом;

- зарегистрированный в Росреестре ДДУ;

- копию и оригинал паспорта – для некоторых банков принципиально, чтобы заемщик имел российское гражданство, кроме того, есть ограничения по возрасту (не моложе 18 лет);

- справку о доходах 2-НДФЛ – за период от 6 до 12 месяцев;

- выписку из трудовой книжки или письмо от работодателя о занимаемой должности и продолжительности безупречной работы;

- согласие супруга (нотариальное) или его заявление о желании стать созаемщиком;

- доказательства получения других регулярных доходов – от аренды, от профессиональной деятельности или предпринимательства.

Преимущества ипотеки

Процесс ипотечного кредитования отличается своими плюсами. А именно:

- Вы можете купить жилье при наличии минимальной суммы (в определенных случаях Вам не пригодятся даже средства для внесения первого взноса);

- Вы можете получить определенную выгоду, продав ипотечное жилье;

- Вы можете вселиться в новую квартиру сразу;

- Это выгоднее аренды;

- Возможность рефинансирования;

- Можно погасить кредит досрочно, заплатив всю оставшуюся сумму долга сразу;

- Так как ипотека является долгосрочным видом кредитования, сумма ежемесячных платежей будет не слишком тягостной;

- Гарантия того, что приобретенное жилье будет юридически чистым и комфортным для проживания.

Не нужно копить

Главный плюс такого кредита – Вам не нужно копить на квартиру нужную сумму.

Если Вы собираетесь приобрести жилище самостоятельно, то у Вас не слишком много вариантов:

- Копить нужную сумму годами. Для большинства людей такой вариант попросту невыполним. Обычно жилье необходимо уже сейчас, и у людей нет времени или терпения, чтобы собирать на него так долго;

- Взять требуемую сумму у семьи или знакомых. Это предусматривает, что Вы влезете во множество долгов, которые в итоге придется отдавать годами. Разумеется это не самый приятный и удобный вариант;

- Просто зарабатывать достаточно, чтобы можно было приобрести недвижимость, накопив нужную сумму за год или несколько месяцев. Это попросту недоступно для большинства граждан, особенно если соотнести среднюю заработную плату населения и среднюю стоимость жилой недвижимости.

Выгода

Выгодная сторона такой сделки очевидна не для всех, однако это еще и, своего рода, инвестирование. Дело в том, что с каждым годом стоимость жилья растет, и на момент погашения кредита квартира естественно будет стоить гораздо дороже, чем на момент ее покупки.

Таким образом, после внесения последнего платежа по ипотеке, Вы сможете продать эту недвижимость гораздо дороже, и получить большую сумму, нежели заплатили за нее сами.

Мгновенное вселение

Здесь же Вы регистрируете свое право собственности на ипотечное жилье, как только заплатите первый взнос, и сразу же вселяетесь.

После этого, в квартире можно проживать как во время выплаты долга, так и после погашения всей его суммы.

Лучше, чем аренда

Что при аренде, что в ипотеке, Вы можете жить в квартире и платить за нее одновременно. Отличие лишь в том, что ипотеку можно погасить и потом уже можете оставаться в этом жилье бесплатно.

А аренда предусматривает, что платить собственнику Вы будете вплоть до момента выселения.

Ипотека выгоднее аренды на всех срокахТак как обычно платежи за съемное жилище либо равны, либо даже превышают взносы по ипотеке, то плюсы последнего явно перевешивают.

Рефинансирование и досрочное погашение

Это предусматривает, что Вы возьмете кредит в другом банке, чтобы досрочно погасить ипотеку на жилье.

Выгода в том, что условия рефинансирования ипотечных кредитов предусматривают более низкую процентную ставку.

Поэтому, если Вас не устраивают текущие проценты, Вы можете просто рефинансировать кредит и снизить ставку. Это предусматривает, что Вы возьмете кредит в другом банке, чтобы досрочно погасить ипотеку.

Ипотеку можно погасить досрочно. Практически в любой момент, как только у Вас появится достаточная сумма. То есть, Вам не обязательно оставаться заемщиком весь установленный срок. Можно освободиться от долгового обязательства при первой возможности.

Небольшие платежи

Ипотека оформляется на долгие годы, и поэтому даже крупную сумму можно разбить на множество мелких платежей. Помимо того, при расчете сумм ежемесячных взносов, учитывается налоговый вычет, иные кредиты, сколько Вы тратите на содержание семьи и прочее. То есть, кредитор не допустит, чтобы Вы платили больше, чем можете.

Всего существует 2 вида платежей: аннуитетные и дифференцированные платежи

Гарантии качества и юридической чистоты жилья

Все документы проверяются юристами, а качество жилья – экспертами.

Поэтому Вы просто не сможете купить плохую квартиру, с неправильно оформленными документами или подводными камнями.

На что обратить внимание

Важно, какую сумму вы готовы отдать в качестве первоначального взноса и сколько готовы отдавать ежемесячно на погашение кредита. Хорошо, если эта сумма составит не более 30 % семейного дохода

В этой ситуации не стоит надеяться на повышение зарплаты или получение дополнительного заработка. Если этого не произойдет, бремя ипотеки станет для вас слишком тяжелым, и вы можете даже потерять квартиру.

Выбирая банк, обратите внимание на процентную ставку. Не пренебрегайте мелочами

Казалось бы, особой разницы между ставками 12 % и 12,5 % нет, но ведь кредит вы будете выплачивать в течение долгих лет, а за это время полпроцента выльется в существенную сумму. Например, если вы берете 3 000 000 рублей на 20 лет, то переплатите 210 000 рублей, а если на 30 лет – то 450 000 рублей.

Берите ипотеку в той валюте, в которой получаете зарплату или иной доход. Конечно, ставки по валютным кредитам более привлекательны, но рисковать не стоит. Хочется еще раз напомнить, что выплачивать вам придется на протяжении долгих лет, а за это время может случиться не один кризис. Например, во время кризиса 2008 года многие люди, взявшие ипотеку в долларах, не смогли выплачивать проценты и потеряли свои квартиры.

Проценты по ипотеке могут быть фиксированными или плавающими. Привлекательность плавающих заключается в том, что они снижаются вместе со снижением ставки рефинансирования ЦБ. Это приведет к уменьшению и ежемесячных платежей. Но тут следует учесть, что ставка рефинансирования снижается только в условиях стабильной экономической ситуации.

В нашей стране можно прогнозировать это на длительное время? Скорее всего – нет. А при повышении ставки выплаты, соответственно, также повысятся. Поэтому пытаться выиграть на плавающей ставке не стоит.

Не забывайте о том, что в квартиру с голыми стенами вы въехать не сможете. Вам понадобится ремонт, мебель, техника, предметы интерьера. Поэтому берите ипотеку на максимально доступную сумму. Лишние деньги вы потратите на обустройство жилья. Это очень выгодно, потому что ставка по ипотеке ниже, чем по потребительскому кредиту.

Многие люди не думают о том, как правильно взять ипотеку на квартиру, и стараются сразу приобрести просторное жилье с множеством комнат, не учитывая свои финансовые возможности. Это делается с дальновидными целями: жениться, родить детей… Но мы советуем начать с небольшой квартиры.

Во-первых, за нее вы быстрее и безболезненней расплатитесь. Во-вторых, при дальнейшем расширении жилплощади у вас уже будет потенциал в виде квартиры, и условия новой ипотеки будут для вас более легкими.

Заранее изучите цены на рынке жилья. Особенно это касается приобретения недвижимости на вторичном рынке. Не дайте риелторам вас обмануть, продав плохую квартиру за высокую цену.

Не покупайте неликвидную недвижимость, которую потом будет трудно реализовать. К ней относятся квартиры:

- в неблагополучных районах;

- в домах, близко расположенных к трассам;

- на первых и последних этажах;

- в домах, находящихся рядом с промышленными предприятиями;

- в районах с плохой инфраструктурой.

Выбор банка

Когда берете ипотеку, деньги выдает банк, с ним согласовываются все условия, первоначальный взнос, проценты и прочее. Чтобы решение было обоснованным и взвешенным, необходимо ознакомиться с предложениями лучших банков России.

Рассматривая варианты, обращайте внимание на:

- процент;

- первоначальный взнос;

- максимальную сумму кредита;

- максимальный срок;

- репутацию банка и отзывы клиентов.

Альфа-Банк

Альфа-Банк – самый крупный частный банк в России. Основан в

1990 году, почти 30 лет радует клиентов выгодными ставками и интересными

предложениями.

Ипотеку в Альфа-Банке можно взять на:

- готовое жилье;

- строящееся жилье.

Ипотека на строящееся жилье радует относительно невысокой

ставкой от 8,09%. Минимальная стоимость жилья – 600 тысяч рублей, максимальная

– 50 миллионов рублей. Первоначальный взнос от 10%. Срок ипотеки от 3 до 30

лет.

Ипотека на готовое жилье имеет ставку от 8,79%. Минимальная и максимальная ставки, срок ипотеки аналогичны строящемуся жилью. Первоначальный взнос от 15%.

Чтобы рассчитать ипотеку на калькуляторе и подать заявку, переходите на сайте банка в раздел «Ипотека». Заявки рассматриваются 1-3 дня, если ипотеку одобрят, погашать ее можно онлайн или через банкоматы.

ВТБ

ВТБ – российский частный банк, основанный в 1990 году. Почти

30 лет на рынке – знак стабильности и качества.

Банк предлагает на выбор две ипотечные программы:

- квартира в новостройке;

- квартира во вторичном жилье.

Если захотите приобрести квартиру в новостройке, то ставка

по кредиту будет от 8,4%, максимальный срок – 30 лет, максимальная сумма – 60

миллионов рублей. Вторичное жилье имеет аналогичные данные по ипотеке. Первый

взнос должен составить 50% от суммы.

Калькулятор и форма для заполнения заявки находится на сайте

ВТБ Банка.

Сбербанк

Сбербанк – государственный банк, работающий со времен Советского Союза. Контролирует его Центральный Банк России.

Банк предлагает на выбор множество ипотечных программ:

- строительство собственного жилья в ипотеку под ключ;

- на строящееся жилье;

- на готовое жилье;

- на загородный дом;

- военная ипотека;

- под материнский капитал;

- с господдержкой семей;

- на гараж или место для машины.

Выбор широкий, каждый найдет подходящий для себя тариф.

Процентная ставка в Сбербанке начинается от 5% и достигает 11%, зависит от

выбранной ипотечной программы. Максимальный срок – 30 лет, минимальная сумма –

300 тысяч рублей, максимальная – 30 миллионов рублей. Первоначальный взнос от

10% от суммы.

Сделать приблизительные расчеты по понравившемуся тарифу и

оформить заявление на ипотеку можно на сайте Сбербанка.

Райффайзенбанк

Райффайзенбанк – дочерняя компания австрийского одноименного банка. Его основали в 1996 году, банк отличается высококлассными услугами и стабильностью.

Банк предлагает множество привлекательных ипотечных тарифов:

- для квартиры в новостройке;

- для семей с господдержкой;

- для квартиры во вторичном жилье;

- для коттеджа.

Ставка по кредиту начинается от 4,39% и достигает 12,75%.

Максимальная сумма займа – 26 миллионов рублей. Минимальный срок ипотеки – 1

год, максимальный – 30 лет.

Сделать расчеты и отправить заявку можно на сайте банка,

рассмотрение займет лишь 1-3 дня.

Открытие

Открытие – крупный российский банк, функционирующий с 1993

года и занимающий седьмое место по активам в стране. Банк считает своим

приоритетом – высококлассный сервис и удобство.

Ипотечная программа банка Открытие предлагает взять ипотеку с процентной ставкой от 7,95%. Максимальная сумма – 150 миллионов рублей, что превышает предыдущие показатели от других банков в несколько раз. Максимальный срок выплаты – 30 лет, первоначальный взнос – 10% от суммы.

Открытие поможет купить как квартиру в новостройке, так и во

вторичном жилье. Чтобы воспользоваться услугами банка, перейдите на их сайт и

заполните форму заявки.

Газпромбанк

Газпромбанк – крупный российский банк, работающий с 1990

года.

Тарифы по ипотеке в Газпромбанке:

- Семейная;

- Военная;

- «Новоселы»;

- Программа реновации.

Процентная ставка от 4,5% до 9%. Максимальная сумма – 60

миллионов рублей, максимальный срок выплаты – 30 лет. Первоначальный взнос

10-20%.

Оформить заявление и рассчитать ипотеку на калькуляторе

возможно на сайте банка.

Как взять ипотеку на квартиру — пошаговая инструкция

Для понимания, как взять квартиру в ипотеку и вашей финансовой ситуации необходимо адекватно оценить свои финансовые возможности:

- определиться, какая есть сумма денег для первоначального взноса;

- по размеру первоначального взноса сделать расчет максимальной стоимости квартиры;

- вычислить с помощью кредитного калькулятора любого из банков ежемесячные выплаты;

- учесть затраты на страховку;

- оценить возможность ежемесячных платежей.

Далее можно предпринимать следующие пошаговые действия:

- поиск объекта покупки;

- выбор банка;

- подача заявки в банк, оценка объекта;

- страхование объекта залога, жизни, здоровья заемщика, рисков потери работы;

- оформление кредитного договора с графиком погашения, его нотариальное заверение;

- внесение предварительного платежа;

- оплата недвижимости продавцу, регистрация сделки купли-продажи жилья;

- государственная регистрация прав на недвижимость, обременения Росреестром.

Анализ и выбор предложения на рынке недвижимости

Выбирать жилье следует на основании собственных предпочтений. Стоит учитывать текущие и будущие интересы супругов, детей. Принимать окончательное решение стоит исходя из максимально возможной для вас цены квартиры:

- на первом этапе поиска жилья соберите несколько вариантов на вторичном рынке;

- для покупки недвижимости рассмотрите варианты в новостройках, учтите расходы на полную отделку;

- покупка участка под индивидуальное жилищное строительство (ИЖС) – хороший вариант для загородного жилья;

- найдите эксперта по недвижимости для юридической проверки;

- всесторонне проверьте выбранный вариант, учтите, что банк и страховая компания не несут ответственности при появлении после оформления ссуды проблем с жильем;

- заключение предварительного договора купли-продажи с продавцом.

Выбор банковского учреждения и программы ипотечного кредитования

Выбор подходящего вам банка и банковской программы производится по основным критериям приемлемости для вас:

- требованиям банка к заемщикам, форме залога;

- сумме первоначального взноса;

- размеру процентной ставки;

- форме, сумме, способах ежемесячных выплат;

- возможности досрочного частичного и полного погашения;

- наличию акций, льгот, специальных программ кредитования;

- дополнительным комиссиям и платежам.

Например, в крупнейшем российском финансовом учреждении Сбербанк после положительного ответа на заявку, процесс оформления договора ипотечного займа занимает до 10 дней. Ипотека выдается со сроком погашения до 30 лет с первоначальным взносом в 20% под 10,5% годовых и допускается наличие до 3-х созаемщиков или поручителей. Сбербанк предлагает льготную ипотеку для молодых семей под 9,5%. Погашение процентов и тела ссуды производится равными частями (аннуитет).

Заявка на получение ипотеки

Подача заявления на предоставление ипотечных средств и оценка банком вашего предложения осуществляется в несколько шагов:

- проработав все варианты кредитования, подаете заявление в выбранный банк онлайн или в его офисе для предварительного рассмотрения;

- после одобрения заявки подаете весь пакет документов;

- банк проверяет способность зарабатывать, платежеспособность заемщика, отсутствие долгов по ранее выданным займам, проводит собственный осмотр объекта покупки, предлагает оценочную компанию;

- имея акт независимой оценки, банк делает предложение по всем пунктам ипотеки.

Оформление кредитного договора

С типовыми ипотечными договорами есть возможность ознакомиться на официальных сайтах банков. В некоторых случаях возможны дополнения к договору, учитывающие особенности льготных программ для молодых семей, военнослужащих, социально незащищенных категорий граждан. Общими для всех ипотечных контрактов является:

- информация о заемщике и банке;

- общая сумма займа;

- предварительный платеж;

- срок кредитования;

- процентная ставка;

- график погашения;

- пени и штрафы при нарушении выплат;

- контактная информация.

Страхование жилья

Банковские учреждения дают кредит, но требуют застраховать залоговое имущество. Это требование исходит из того, что залог является единственной гарантией возврата кредитных денег при отказе заемщика выплачивать ипотеку. При частичной или полной утрате жилья заемщиком в период действия ипотечного договора, страховая компания по договору страхования возместит банку недополученные средства по займу.