Когда можно получить налоговый вычет на квартиру в новостройке

Содержание:

- Существующие тонкости

- Что представляет собой вычет, кому и когда он полагается

- Как можно получить вычет

- Можно ли получить возврат по строящейся квартире: законодательство

- Порядок получения при покупке квартиры по ДДУ

- Как получить вычет по договору долевого участия

- Способы получения денег

- Как вернуть деньги за квартиру по ДДУ с ипотекой

- Условия получения вычета по ДДУ в ипотеку

Существующие тонкости

Неплохое послабление делает государство – 260 тыс. Однако есть много ситуаций, когда сотрудники государственного органа вправе лишить преференции по легальным основаниям.

Следует учитывать следующие нюансы:

период подачи бумаг. Если после завершения ремонтно-строительных работ прошло более 3-х лет, то в предоставлении льготы откажут

Поэтому важно, чтобы компании сдала объект в срок, обозначенный по документации;

регистрация ДДУ. При недобросовестном застройщике и халатном отношении к деятельности могут возникнуть сложности с регистрацией в реестре заключенного соглашения;

соответствие договора реальности

Случается, что дольщики совместно с застройщиком проводят мошеннические схемы. Одна из них намеренное увеличение суммы приобретенного, с целью получения вычета большего размера. Все операции в итоге раскрываются и последствия бывают крайне негативными.

При собственной честности, а также внимательности к действиям строительной компании можно избежать многих неприятных моментов и в итоге получить компенсацию.

Что представляет собой вычет, кому и когда он полагается

Декларируя доходы, граждане тем самым отчитываются перед государством об имеющейся прибыли и, соответственно, уплачивают в казну установленные налоги. Государство идет на встречу и позволяет вернуть часть НДФЛ в тех или иных случаях. Например, при лечении, получении образования, в том числе и при улучшении жилищных условий — при покупке собственной квартиры по ДДУ в новостройке.

При заключении договора ДДУ следует обратить внимание на то, чтобы в документе была точно прописана дата сдачи дома в эксплуатацию, а также указана сумма недвижимости. Именно от стоимости квартиры зависит величина налогового возврата. Согласно ст

220 НК РФ, вернуть можно не более 13 % уплаченного НДФЛ от установленного лимита, с учетом которого рассчитывается величина имущественного вычета. Его размер составляет 2 млн. рублей

Согласно ст. 220 НК РФ, вернуть можно не более 13 % уплаченного НДФЛ от установленного лимита, с учетом которого рассчитывается величина имущественного вычета. Его размер составляет 2 млн. рублей.

Если гражданин заключил ДДУ до 2008 года, то данный лимит составляет 1 млн. р., а не 2 млн.р.

В том случае, если при расчете с застройщиком покупатель использует заемные средства, например, ипотеку, то он вправе получить вычет по процентам от кредита. В данном случае установлено ограничение в размере 3 млн. рублей.

Таким образом, при покупке новостройки по ДДУ, но с использованием ипотечных средств, новый собственник вправе оформить 2 налоговых вычета. А именно, по покупке жилья, а также по ипотечным процентам.

В данном случае лучше всего оформлять вычеты отдельно.

При этом невыплаченную (оставшуюся) сумму налоговой компенсации гражданин может оформить к выплате в последующих годах.

Например, если стоимость жилплощади составит 2 млн., рублей, то покупатель сможет получить денежную налоговую компенсацию в размере 260 т.р.. Что равняется 13% от 2 млн. р. Если же стоимость квартиры будет 3 млн.р., то вычет все равно не будет превышать 260 тысяч рублей согласно установленному лимиту в 2 млн. рублей. Это максимальная сумма возврата.

В том случае, если жилье будет куплено за 1,5 млн.р., в кошелек к покупателю вернется 13% от этой суммы, т.е. 195000 рублей.

Согласно п. 5 ст. 220 НК РФ, если при покупке квартиры, в том числе и по ДДУ, использовались средства работодателя, материнского капитала или же иные социальные выплаты из бюджета страны, то вычет в данной части затрат не предоставляется.

Кроме того, вычет полагается гражданам, которые оформили договор переуступки прав требований. В данном случае для получения налоговой компенсации покупателю придется дождаться сдачи дома в эксплуатацию, составления и подписания сторонами соответствующего передаточного акта.

В силу вышесказанного вычет полагается гражданину РФ, имеющему в собственности жилье, и который вносит в государственную казну налоги.

Как можно получить вычет

Законодательством предусмотрено два способа получения имущественного налогового вычета (в том числе при покупке квартиры по договору долевого участия) – у работодателя или в налоговой инспекции. Рассмотрим эти способы подробнее.

- Поучить налоговый вычет у работодателя можно уже в течение календарного года, котором у вас появилось право на вычет и в котором вы получаете доходы, облагаемые налогом на доходы физических лиц. По вашему заявлению ваш работодатель должен предоставить вам вычет с начала календарного года вне зависимости от того, в каком месяце вы представили заявление о его получении. Кроме заявления, которое вы пишете в произвольной форме, вы должны представить работодателю уведомление о подтверждении права на получение имущественного налогового вычета. Это уведомление вы можете получить только в налоговой инспекции после передачи в неё всех необходимых документов.

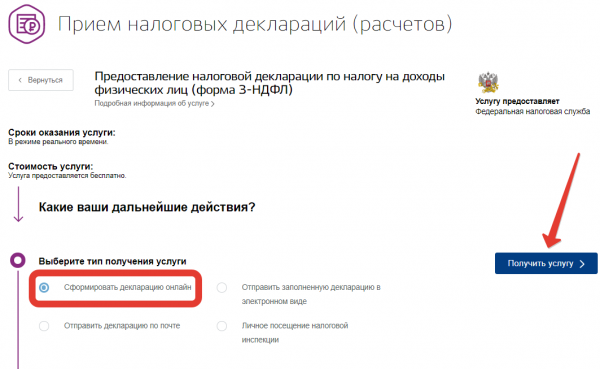

- В налоговой инспекции вы сможете получить вычет на квартиру по долевому участию только по окончании календарного года. Для этого вы должны заполнить и подать в налоговый орган декларацию по форме 3-НДФЛ и требуемые документы. Воспользоваться вычетом в отношении доходов за истекший календарный год, направленных на покупку квартиры долевого строительства и оплату процентов, вы сможете не позднее трех лет после окончания этого календарного года.

Ниже мы приведем перечень документов, необходимых для оформления налогового вычета в части расходов на приобретение квартиры в строящемся доме по договору долевого участия. Вы должны в наличии иметь следующие документы:

- налоговую декларацию по форме 3-НДФЛ;

- заявление на возврат НДФЛ;

- копию договора участия в долевом строительстве;

- копию подписанного вами и застройщиком передаточного акта или иного документа о передаче застройщиком и принятии вами квартиры (как объекта долевого строительства);

- копии платежных документов, подтверждающих фактически произведенные вами расходы (платежные поручения, банковские выписки о перечислении денежных средств с вашего счета на счет продавца и т.п.);

- заявление о распределении между вами и вашей супругой (вашим супругом) расходов на приобретение квартиры в совместную собственность (в случае, если квартира приобретается супругами в совместную собственность).

Для получения имущественного вычета по расходам на погашение процентов по целевым кредитам вам необходимо дополнительно представить:

- копию кредитного договора с банком, заключенного в целях приобретения права на квартиру в строящемся доме либо в целях рефинансирования такого кредита;

- копии документов, подтверждающих факт уплаты денежных средств в погашение процентов по указанному кредиту.

Напомним, что все указанные выше документы представляются в налоговую инспекцию. Имейте в виду, что налоговая инспекция имеет право запросить оригиналы документов.

Можно ли получить возврат по строящейся квартире: законодательство

Законодательных исключений, которые накладывали бы запрет на оформление возврата в случае с ДДУ, не установлено. Приобретая строящееся жилье, каждый может вернуть себе часть потраченных средств.

Закон разрешает данную процедуру с учетом следующих требований:

- у заявителя должна быть белая зарплата и налоговые отчисления по НДФЛ в бюджет за последние 3 года;

- квартира оплачена собственными или кредитными средствами;

- право на возврат не исчерпано;

- в отношении квартиры должны иметься документы о получении ее в собственность.

Ключевой бумагой станет передаточный акт. Именно с его наличием законодатель связывает появление возможности оформить возврат. Когда есть акт – ждать завершения стройки не нужно.

По сути, налоговый вычет по ДДУ – это уменьшение налоговой базы по НДФЛ на сумму покупки квартиры, а возврат налога – это перечисление налогоплательщику из бюджета ранее уплаченных им со своей зарплаты взносов.

Данную налоговую льготу не следует путать с вычетами при продаже – фиксированным и расходным. Это разные налоговые понятия.

Порядок получения при покупке квартиры по ДДУ

Пошаговый алгоритм оформления состоит из ряда последовательных действий. Далее рассмотрим, как правильно получить налоговый вычет при долевом строительстве квартиры. Данная инструкция подходит и для того, как получить вычет при долевой собственности.

Куда обращаться

За получением имущественного вычета при долевом участии в строительстве любой гражданин может обратиться в Инспекцию ФНС по месту своего жительства. Найти ведомство, зная свой адрес, можно с помощью специального сервиса налоговой.

ВАЖНО! Тем лицам, которые проживают не по месту своей официальной регистрации, перед получением вычета нужно встать на учет в ИФНС по месту фактического нахождения. В налоговой принимают документы для оформления вычета и возврата уже уплаченных денег из бюджета

Но есть и альтернатива – можно попросить своего работодателя прекратить удерживать НДФЛ из зарплаты до полного исчерпания вычета. Для этого нужно:

В налоговой принимают документы для оформления вычета и возврата уже уплаченных денег из бюджета. Но есть и альтернатива – можно попросить своего работодателя прекратить удерживать НДФЛ из зарплаты до полного исчерпания вычета. Для этого нужно:

- Сначала обратиться в ИФНС и получить уведомление о праве на льготу.

- Далее написать работодателю заявление, приложив к нему уведомление из налоговой.

По итогу обращения к работодателю зарплата станет выше на 13% до полного погашения вычета.

Когда обращаться

По общему правилу за оформлением налогового вычета по договору долевого участия и возврата денег в налоговую можно обращаться по истечении года приобретения новостройки, в котором была получена квартира. Ключевым фактором здесь является момент фактической передачи квартиры по передаточному акту. Если акт был подписан, например, в 2019 году, то за оформлением вычета можно будет обратиться в 2021 году и позднее.

Когда покупатель решил обратиться для оформления на работу, то не нужно ждать даже окончания периода – можно оформлять бумаги непосредственно после получения передаточного документа.

Закон не ограничивает покупателей в сроках обращения за выплатой. Подписав передаточный документ на квартиру в 2019 году, дольщик вправе заявить о налоговом вычете при долевом участии в строительстве и в 2021 году, и позднее. Единственный важный нюанс, который нужно учитывать – получить назад НДФЛ удастся исключительно в рамках трех лет, предшествующих обращению. Например, если квартира получена по акту в 2015 году, а гражданин обратился за вычетом в 2021, то вернуть НДФЛ получится за 2019, 2018 и 2017 годы, а за 2016 и 2015 – нет.

Какие документы нужно подготовить

Для возврата налога за квартиру потребуется подготовить следующие основные документы:

- Паспорт заявителя.

- Декларацию по форме 3-НДФЛ. Здесь можно скачать чистый бланк и образец заполнения.

- Справку 2-НДФЛ, которую можно получить в бухгалтерии на работе.

- Заявление о возврате денег из бюджета.

- Документы на квартиру: договор об участии в долевом строительстве и передаточный акт, а если право уже зарегистрировано – выписку из ЕГРН на жилье.

- Документы об оплате квартиры: чеки, квитанции, банковские выписки.

Дополнительно могут потребоваться:

- Свидетельство о браке – при супружеском распределении имущественного вычета, при общей долевой собственности супругов.

- Документы на детей.

- Ипотечный договор, график погашения и справка о фактической уплате процентов за год.

Если речь идет о налоговом вычете при долевой собственности, то каждому участнику нужно будет подать свой пакет документов, заполнив их с учетом своей доли в квартире.

Если заявитель планирует получать деньги через работодателя, то ему потребуется подготовить основной пакет документов по списку выше. Вместо заявления о возврате налоговикам нужно будет подать заявление о подтверждении права. В ответ на заявление выдадут уведомление, которое затем нужно будет принести работодателю.

Сроки рассмотрения и перечисления денег

Налоговая рассматривает заявление на выплату за покупку жилья по долевому строительству в течение 3 месяцев с даты подачи. Дело в камеральной проверке – сотрудники ведомства тщательно сверяют данные, предоставленные налогоплательщиком, с другой информацией в рамках данного дела. Еще один месяц необходим для перечисления средств в банк.

ВАЖНО! Если все в порядке, то по истечении 4 месяцев деньги поступят на банковский счет, который был указан в заявлении о возврате

Как получить вычет по договору долевого участия

Вкладывая средства в строительство недвижимости, гражданин должен заключить договор, полностью отвечающий требованиям, указанным в Федеральном законе под номером 214. В дальнейшем документ необходимо зарегистрировать в Росреестре.

Подписание договора о долевом участии является стандартной процедурой, закрепляющей право собственника за недвижимостью

Однако, для дальнейшего получения вычета необходимо обратить внимание на следующие моменты:

- Указание фактической даты передачи квартиры владельцу по одноименному акту.

- В договоре должна стоять именно дата, т.е. число, месяц, год. Расплывчатые определения (к примеру, во втором квартале) исключены.

- Точное указание суммы квартиры, находящейся на этапе строительства. Именно на ее основе в дальнейшем будет осуществлен расчет причитающегося вычета.

Имущественный налоговый вычет при покупке квартиры по ДДУ предоставляется по стандартным правилам. Гражданин, заключивший договор на строительство недвижимости, обязан:

- Иметь гражданство РФ.

- Вложить в покупку собственные или заемные средства, оформленные на свое имя.

- Быть официально трудоустроенным.

- Выплачивать 13% подоходного налога с заработной платы.

Имущественный вычет носит единовременный характер. Если гражданин уже воспользовался им, в повторном получении будет отказано. Максимальная сумма с которой положен расчет возврата, составляет два миллиона рублей. Максимум самого вычета – 260 тыс. рублей.

Пример. Супруги Рокотовы вложили 3 млн. рублей в строительство трехкомнатной квартиры по договору долевого участия. Один миллион был выплачен со средств супруги, которая в более раннем периоде использовала свое право на оформление вычета. Со своей стороны супруг вложил оставшиеся 2 млн. рублей. С них он сможет вернуть положенный максимум в сумме 260 тыс. рублей.

В том случае, если в процессе оплаты покупки квартиры по договору ДДУ был использован сертификат на материнский капитал, при расчете вычета его сумма отнимается от общей стоимости.

Пример. Семья Семеновых приобрела четырехкомнатную квартиру за 4 млн. рублей. Из них, 1 млн. был вложен из собственных средств, 400 тыс. – из маткапитала, 2,6 млн. – заемные средства. Семья сможет вернуть вычет с 3,6 млн. рублей. При этом, сумма полагается разделению на всех дольщиков. Если брать в учет, что семья состоит из 4 человек, каждый из них сможет вернуть по 65 тыс. рублей.

Если доля в квартире отводится несовершеннолетним детям, родители вправе оформить вычет и на них. Право на получение выплат во взрослой жизни сохраняется за детьми в полном размере.

Способы получения денег

Что касается конкретных сумм возврата, то есть такие ограничения:

- Предельная сумму, из которой может быть осуществлен выплата – это 2 млн рублей. При условии, что договор долевого строительства заключен до 1.01. 2008 года. Если позже, то вычет будет производиться из 1 млн.

- Сумма для просчета выплат не может быть больше 2 млн рублей.

- Рассчитывать на возврат средств можно в таких объемах: если расчет возврата 2 млн, то 260 тыс рублей, если 1 млн, то 130 тыс рублей.

- Расчет для каждого дольщика происходит на основании сумм, которые работодатель перечислял на протяжении года из зарплаты. Больше этой суммы взять невозможно.

- Получить средства можно частями, пока не будет достигнута граничная сумма.

Если мы говорим о праве на имущественный налоговый вычет по договору долевого участия, то существует два механизма получения денег, которые предоставил нам законодатель. Вы можете вернуть налоги, заплаченные уже по факту, через налоговую инспекцию, и получить право не платить налоги в срок, пока не исчерпает себя налоговая сумма на вычет. Рассмотрим подробнее эти две ситуации.

Предлагаем ознакомиться: Социальные вычеты предоставленные налоговым агентом в 2020 году

Налоговая

Здесь все просто. Вы перечисляете деньги (а точнее не вы, а ваш налоговый агент, как правило) в бюджет страны. Вы имеете право их вернуть. Законодатель установил срок в три года – это период, уплаченные налоги за который можно вернуть. Проще объяснить на примере:

- Квартиру купили в 2020 году

- Заявление в налоговую можно написать в 2020 году о том, чтобы вам вернули налоги, уплаченные в 2020 году

- Повторить процесс можно в 2020 и 2020 годах – если хватит лимита по налоговому вычета. В случае ДДУ лимит такой же, как и в случае оформления договора купли-продажи на вторичном рынке

Другой пример, более негативный:

- Вы купили квартиру в 2014 году. Решили сделать налоговый вычет и пришли в налоговую в 2020 году. Получится вернуть деньги за налоги, уплаченные в 2020, 2020 и 2020 годах.

- Если вы заплатили много налоговой в 2020 году – придется уточнять, действительно ли можно оформить налоговый вычет по ДДУ именно за этот год в налоговой инспекции. Но скорее всего нет, потому что законодатель четко установил срок – три года до года обращения

Работа

Теперь разберемся, что делать, если в прошлые три года вы фактически не получили большого дохода, но сейчас купили квартиру по договору ДДУ и теперь планируете получить за нее имущественный вычет. Плюс к этому вы устроились на работу, в которой работодатель перечисляет ежемесячно за вас достаточно большую сумму налогов.

Все просто – фактически вы можете попросить работодателя не платить за вас налоги, а перечислять эту сумму вам напрямую. Разумеется, перед этим нужно уведомить налоговую. О процессе оформления налогового вычета через налоговую или через работодателя чуть ниже.

Выглядеть это будет достаточно просто:

- Вы собираете все бумаги, пишите заявление. Например, квартиру вы приняли в собственность в марте 2020 года. Заявление написали в октябре 2020 года.

- Соответственно, если в налоговой все пройдет хорошо, то вы сможете с ноября 2020 года получать не просто свою зарплату, но и налоговый вычет с нее

https://www.youtube.com/watch{q}v=yAqtrOr-K30

Размер вычета по ДДУ не отличается от объема льготы при покупке готового жилья или при самостоятельном строительстве. Покупатель квартиры в новостройке может рассчитывать на 260 000 рублей возврата НДФЛ по фактическим затратам на покупку жилплощади. При условии, что стоимость квартиры равна 2 миллиона и выше. Покупая недвижимость по меньшей цене, налогоплательщик получит только 13% от фактической стоимости жилья.

ВАЖНО! В оговоренные 2 000 000 рублей включают не только фактическую стоимость квадратных метров. Также можно зачесть следующие виды расходов:

- оплату услуг застройщика, если в ДДУ эта сумма выделена отдельной строкой;

- оплату проектно-сметной документации на проведение отделочных работ;

- оплату отделочных работ и материалов, если квартира сдана без отделки.

Можно получить 390 000 рублей возврата НДФЛ по уплаченным процентам по ипотечному (целевому) кредиту или займу. При условии, что максимальная сумма льготы на погашение процентов по жилищным кредитам — 3 миллиона рублей. Оформляя меньшую сумму в ипотеку, налогоплательщик получит пропорциональный возврат (проценты по кредиту × 13% НДФЛ).

Предлагаем ознакомиться: Как узаконить свои права на земельный участок

Если ипотека была получена до 2014 года, то сумма возврата НДФЛ определяется без максимального ограничения. То есть вернуть налог можно со всей суммы процентов, фактически уплаченных по ипотеке. Причем на рефинансированные кредиты вычет также можно получить на общих основаниях.

Как вернуть деньги за квартиру по ДДУ с ипотекой

Чтобы минимизировать проблемы в ходе оформления имущественного вычета при покупке по ДДУ в ипотеку следует внимательно работать с документами на стадии подготовки.

Так, включение в затраты стоимости отделочных материалов будет принято инспектором при определенных условиях

В договоре купли продажи надо отметить, что квартира передается в соответствующей стадии готовности: «с выполненными общестроительными работами».

{banner_bottomtext}

При рассмотрении представленных ниже правил рекомендуется обратить внимание на следующие нюансы:

- перечень подтверждений, других документальных материалов;

- последовательность действий;

- допустимые сроки обращения и выполнения ответственными сотрудниками своих обязанностей;

- исключения и типовые ошибки.

Перечень подаваемых документов

Стандартный список:

- гражданский паспорт, другой документ для точной идентификации личности;

- заявление на компенсацию с указанием личного счета в банке для перечисления средств;

Скачать: Бланк заявления о возврате суммы излишне уплаченного.pdf

Скачать: Образец заполнения заявления о возврате суммы излишне уплаченного.pdf

отказ супруга(и) от вычетов по данному объекту;

Скачать: Образец заявления о распределении налогового вычета между супругами.pdf

- декларацию о доходах и расходах за отчетный период;

- договор долевого участия;

- подписанный акт приемки-передачи;

- материалы по оплате квартиры и целевых расходов;

- договора с подрядчиками;

- справка работодателя о доходах заявителя.

Дополнительные документы при покупке с применением ипотеки:

- копия договора с кредитным учреждением;

- выписку с подтверждением оплаты процентов;

- копии платежных поручений по соответствующим транзакциям.

Куда обращаться за вычетом

Подготовленные документы предоставляют в отделение ФНС по месту жительства. Ответственный сотрудник выполняет начальную проверку непосредственно в процессе передачи материалов с итоговой фиксацией приемки в контрольном журнале. Эту дату можно использовать для отсчета предельного срока получения ответа.

Допустимо получение компенсации через работодателя. При выборе такого алгоритма в заявке для налоговой службы делают соответствующую пометку. После получения на руки подтверждающего уведомительного письма от ФНС, его передают в бухгалтерию предприятия. Выплаты оформляют, как пропорциональное увеличение заработной платы.

Образец заполнения 3 НДФЛ при ДДУ

В дистанционном режиме составлять отчет удобно с применением стандартной формы ФНС РФ, опубликованной ниже. В декларации указывают следующие данные:

- номер инспекции;

- личные идентификационные сведения;

- адрес, наименование и другие параметры места трудоустройства;

- полученные доходы (расходы) за отчетный период.

Скачать: Бланк справки 3-НДФЛ.pdf

Заполнение 3 НДФЛ продолжают в разделе «Вычеты по покупке жилья». В описании объекта недвижимости отмечают вариант, соответствующий реальному отношению к собственности. Далее отвечают на вопросы по параметрам ипотечного кредита. На завершающем этапе можно сохранить и вывести на печать подготовленный документ.

Скачать: Пример заполнения декларации форма 3-НДФЛ.pdf

Условия получения вычета по ДДУ в ипотеку

Понимание общих принципов упрощает решение практических задач. В данном случае компенсационные мероприятия основаны на факте предыдущей оплаты подоходного налога. Соответственно – рассчитывать на льготы вправе человек, делавший сам или через работодателя налоговые отчисления в государственный бюджет.

В рыночной стоимости квартиры содержится наценка. Это подразумевает определенные выплаты государству при продаже в форме налога на прибыль. Вычет предназначен для возврата покупателю части денежных средств. В частности, допустим перерасчет:

Дополнительно разрешено включить затраты по нескольким позициям:

- проектная документация;

- сметы, расчеты;

- отделочные и сопутствующие материалы, расходные инструменты;

- выполнение работ строительными подрядчиками.

При покупке дома в расходы добавляют подключение к электрическим и другим магистральным сетям, установку технологического, контрольного и управляющего оборудования.

Можно ли получить если квартира еще строится

Для начисления компенсации кроме общего заявления налоговая служба должна получить подтверждения о действительных затратах. В ФНС предоставляют подтверждения выполненных переводов, кассовые чеки, расписки. Но даже полной оплаты объекта недвижимости (других обязательств) будет недостаточно.

В пункте 3 статьи 220 НК РФ отмечено обязательное предоставление акта о передаче имущества новому владельцу. Следует подчеркнуть, что не требуется завершить полностью передачу прав на собственность с внесением новых записей в базу данных ЕГРН. При этом отсутствуют ограничения на возмещение НДФЛ, если строительство еще не завершено.

При покупке по переуступке ДДУ

Как и в других случаях право на получения налогового вычета после приобретения объекта недвижимости появляется после подписания акта приемки-передачи. Возможность переуступки упомянута в следующих официальных письмах:

- N ЕД-4-3-19630@ ФНС РФ от 22 ноября 20112 г.;

- N 03-04-05/43347 Минфина РФ от 29 августа 2014 г.

Вместе с копией основного контракта с застройщиком заявитель предоставляет подписанный сторонами договор, в котором приведены условия уступки.

При покупке по ЖСК

Кроме подписанного акта в случае с ЖСК необходимо подготовить для передачи в налоговую инспекцию справку о выполнении своих обязательств. Понадобится подтверждающее письмо из бухгалтерии жилищно-строительного кооператива, заверенное печатью и подписью руководителя.

ФНС может запросить выписку из лицевого счета, где показаны транзакции по уплате паевых взносов.

По акту приёма-передачи

По дате подписания приемочного акта определяют получение прав на возврат за покупку квартиры по ипотеке в долевое участие. Учитывают все платежи, сделанные для оплаты процентов кредитному учреждению.

Дожидаться завершения строительства и завершения процедуры ввода объекта в эксплуатацию не обязательно.