При рефинансировании ипотеки налоговый вычет сохраняется? правила расчета

Содержание:

- Как мы рефинансировали ипотеку

- 1. Проконсультировались в банке

- Вернут ли налоговый вычет, если я оформлю рефинансирование?

- 2. Предоставили справки о доходах

- 3. Заказали оценочную экспертизу квартиры

- 4. Заключили сделку

- А если у меня еще не истек первый договор страхования?

- 5. Погасили долг в банке, где брали первую ипотеку

- 6. Переоформили закладную

- Вместо возврата налог?

- На что обратить внимание при рефинансировании ипотеки

- Откуда берется имущественный вычет

- Документы на налоговый вычет после рефинансирования ипотеки

- Какую выгоду получит заёмщик при рефинансировании?

- Все о финансовых вычитаниях!

- Куда следует обращаться для оформления возврата налога?

- Как оформить налоговый вычет по ипотеке индивидуальному предпринимателю (ИП)

- Как оформить?

- Налоговый вычет на уплаченные проценты

Как мы рефинансировали ипотеку

Процедура рефинансирования оказалась не такой быстрой, как я надеялась.

Мы потратили два месяца и прошли почти такой же путь, как при оформлении первой ипотеки. Разве что не пришлось искать и покупать квартиру.

1. Проконсультировались в банке

Правила, которые действуют в одном банке, могут не работать в другом. Лучше уточнить информацию, даже если что-то кажется очевидным.

Для нас были важны удобные условия частично-досрочного погашения долга: в какие дни месяца можно вносить такие платежи, как изменяется график погашения кредита.

Перед встречей мы забыли узнать сумму основного долга по ипотеке. Назвали приблизительные цифры, и менеджер сделал предварительный расчет.

Продумайте какие условия договора и обслуживания важны для вас. Уточните, действуют ли они в новом банке. Узнайте сумму вашего основного долга по ипотеке, чтобы сделать предварительный расчет.

Вернут ли налоговый вычет, если я оформлю рефинансирование?

Есть мнение, что если вы делаете рефинансирование, то теряете право на налоговый вычет. В большинстве случаев это не так. Право на вычет за покупку квартиры не теряется в любом случае.

Право на вычет от суммы уплаченных процентов по кредиту остается, если вы делаете рефинансирование в аккредитованном банке, а не в другой организации (например, в АИЖК без оформления через банк). Вы сохраняете право на все налоговые вычеты, если делаете рефинансирование через банк. В договоре о рефинансировании должен упоминаться первый договор ипотеки.

2. Предоставили справки о доходах

Банк должен быть удостовериться, что заёмщик сможем платить по долгам, проверить кредитную историю. Еще одно условие, принятое во многих банках — рефинансирование одобрят только если вы не делали его раньше.

3. Заказали оценочную экспертизу квартиры

Когда нас одобрили как заёмщиков, банк перешёл к проверке квартиры.

Попросили отчет об оценке недвижимости в одном из агентств, выбранных банком, и документы на квартиру.

Клиенты оплачивают экспертизу сами. Нам это обошлось в 5 000 рублей, средняя цена в Иркутске. Но по результатам банк может и не одобрить жильё, тогда деньги будут потеряны.

Мы беспокоились, что квартира не понравится новому банку, поэтому уточнили у менеджера требования к жилью. Они у всех разные. Например, могут одобрить только квартиры не старше определенного года постройки, без деревянных перекрытий, с кухней.

Также банк смотрят и на оценочную стоимость квартиры. Она должна быть на дороже той суммы, которую вы берете в долг. Для нас занимаемая сумма не должна превышать 75% стоимости квартиры. Или придется самостоятельно платить в ВТБ часть денег.

Если вы сомневаетесь, оценят ли квартиру в нужную сумму, подойдет ли она для рефинансирования, поговорите с менеджером банка и оценщиком прежде, чем платить за экспертизу.

Отчеты об оценке: для первой ипотеки и для рефинансирования. Марина Нифонтова

Отчеты об оценке: для первой ипотеки и для рефинансирования. Марина Нифонтова

4. Заключили сделку

В день заключения сделки мы подписали все документы, открыли счет, оформили договор страхования. К этому времени у нас как раз только истекла предыдущая страховка.

А если у меня еще не истек первый договор страхования?

Банки не имеют права навязывать страховку при оформлении кредита. Но многие прописывают в договоре условия, по которым процент за кредит выше, если у клиента нет страховки.

Также банки рекомендуют клиентам оформлять страхование в одобренных ими агентствах. Не все решатся спорить, так как банк может отказать в рефинансировании без объяснения причин.

Если клиент досрочно расторгнет договор со страхования, по общим правилам деньги не вернут (п. 3 ст. 958 ГК РФ). Но если страховка оформлена не более 14 дней назад, можно вернуть страховую премию (п. 1 указания ЦБ РФ N 3854-У в ред. от 21.08.2017 N 4500-У).

5. Погасили долг в банке, где брали первую ипотеку

На следующий день после сделки деньги перевели в банк ВТБ. Мы погасили первую ипотеку и получили справку об отсутствии задолженности.

За время между подписанием договора рефинансирования и закрытием первой ипотеки прошло два дня. Небольшую сумму набежавших за это время процентов по первому кредиту пришлось «переплатить». Такая ситуация может возникнуть, её стоит учитывать.

6. Переоформили закладную

Завершающий шаг — это оформление закладной на квартиру в пользу нового банка.

Для этого заказали пакет документов в ВТБ. Затем с менеджером Райффайзенбанка обратились в центр «Мои Документы» (у вас это может быть другой государственный регистрирующий орган) и оформили закладную.

На эту процедуру банки дают срок, прописанный в договоре. У нас это были три месяца. Но выгоднее оформить все как можно быстрее. Банки стимулируют клиентов и снижают процентную ставку после оформления залога.

Вместо возврата налог?

При перекредитовании целевого займа стоит подготовиться к тому, что вместе с новым кредитом гражданин приобретет право не только на получение налогового вычета, но и обязанность выплатить НДФЛ. По мнению российских законодателей, при получении более выгодного займа налогоплательщик получает некую материальную выгоду (например, экономию на процентах). Она и подлежит стандартному налогообложению.

Вместо вычета налог

Когда могут насчитать налог при рефинансировании ипотеки?

- Снижение процентной ставки до 9% при перекредитовании долларовой ипотеки.

- Рефинансирование валютного займа в рублёвый по льготному курсу вместе со списанием части долга.

- Перекредитование целевого займа по ставке ниже двух третей ставки рефинансирования Центробанка.

- Частичное списание банком долга при реструктуризации ипотечного займа с государственной поддержкой.

- Частичное или полное прощение кредитного долга.

За списанные кредиты гражданину придется заплатить 13%-ный НДФЛ, даже если это не его долги, при этом, если потребитель сэкономил на процентах, то на его выгоду будет начислен налог по ставке 35%.

Что делать в сложившейся ситуации?

Во-первых, изучите свою платежную квитанцию: код, указанный на ней, поможет определиться, каким образом возникла материальная выгода:

- Цифры 2610 обозначают сэкономленные проценты при перекредитовании. В таком случае гражданину стоит обратиться в ИФНС и взять документ, подтверждающий право на имущественный вычет, даже если он был использован. После предоставления документа 35%-ный налог не оплачивается.

- Цифры 4800 обозначают списанный банковский долг, как будто при перекредитовании финансовая организация простила клиенту часть кредита. В такой ситуации начисленный 13%- ный налог придётся оплачивать, но есть возможность вернуть или уменьшить его с помощью социальных вычетов.

Во-вторых, стоит попытаться узнать, каким образом банк оформил процедуру рефинансирования и списания долга, так как налоговая начисляет сумму на основании полученных из банка данных. Для этого необходимо отправить в кредитно-финансовую организацию запрос с просьбой разъяснить процедуру списания и формат начисления материальной выгоды, при этом пусть сотрудники банка укажут, какими нормативно-правовыми актами они руководствовались в данном случае.

В-третьих, обратите внимание на дату своего ипотечного соглашения. Если его заключили до 1 октября 2014 года, то на него распространяется п.65 статьи 217 Налогового кодекса РФ: с января 2016 года действует правило, которое позволяет не платить налог при частичном списании ипотечного долга

Если банковские сотрудники не предоставят нормального ответа на ваш запрос, откажутся корректировать данные, поданные в ИФНС, если гражданин сам не согласен с приведенными в запросе доводами, то стоит обратиться к налоговому консультанту, так как способов не платить НДФЛ множество, но, учитывая общую запутанность законодательства, знают их только специалисты. В налоговых вопросах можно воспользоваться не только помощью профессиональных юристов, но и самостоятельно изучить НК РФ, комментарии Министерства финансов и судебную практику.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

На что обратить внимание при рефинансировании ипотеки

Имущественный налоговый вычет после рефинансирования ипотеки получают на общих основаниях, но есть правила, которые следует учитывать. Если не учесть рекомендации, то представители ФНС откажут в возмещении налога на доходы физических лиц. А это около 390 000 рублей.

Требования к договору рефинансирования таковы:

- Прямая ссылка на первоначальный договор. Прописываются реквизиты договора ипотеки, в пользу которого оформляется рефинансирование.

- Целевое направление. В новом договоре о рефинансировании четко прописано, что кредит берется на погашение первоначальной ипотеки.

- Объект недвижимости. Адрес и характеристика жилого объекта в новом соглашении с банком должны совпадать. Разногласия не допускаются.

- Сведения о заемщике. Переоформить кредит на иное лицо не допускается. Исключением являются супруги, но и в этой ситуации следует внимательно проверять оформление договора.

- Факты оплаты. Платежи по ипотеке вносит тот гражданин, который оформляет возврат налога. Факт оплаты придется подтвердить документально (чеки, квитанции), и потребуется выписка из банка о погашении долга.

Не забывайте о требованиях к банку, в котором оформляете рефинансирование! Это может быть только российская кредитная организация, имеющая соответствующую лицензию на ведение банковской деятельности. В ином случае НДФЛ не вернут.

По аналогии с первоначальным кредитованием оформляют и вычет по процентам по ипотеке при рефинансировании – необходимо обратиться в ИФНС или напрямую к работодателю.

Откуда берется имущественный вычет

НДФЛ, который выплачивают все граждане, является для них гарантом получения выплаты при затратах на покупку или строительство собственного жилья. Компенсация доступна как тем семьям, которые приобрели квадратные метры без помощи банка, так и тем, которым пришлось совершить покупку через ипотечное кредитование. В последнюю группу включены обычные займы на жилье и сделанные в рамках государственных программ по льготной ипотеке.

Законом предусмотрено, что человек может получить вычет с покупки стоимостью не выше 2 млн рублей. Если жилье было куплено за большую сумму, то размер компенсации все равно останется прежним.

Затрагивая тему ипотеки, нужно указать, что выплата рассчитывается только с процентов. Максимальный порог затрат установлен в рамках 3 млн рублей. Семья, уплатившая по ипотеке проценты в большем размере, не сможет увеличить свой вычет соизмеримо с реальными затратами.

Исходя из всего сказанного выше, становится понятно, что максимальная выплата будет составлять:

- При покупке жилья – 260 000 рублей;

- При ипотечном кредитовании – 390 000 рублей.

Так как ежегодный размер выплаты зависит от суммы уплаченного НДФЛ, то напрашивается закономерный вывод, что имущественный вычет – это возврат налога в форме компенсации. Если гражданин мало заработал за 12 месяцев и заплатил невысокий НДФЛ, то и вычет будет небольшим.

Поэтому лица с низким и средним достатком могут получать свой законный возврат в течение нескольких лет (каждый год бумаги в налоговую нужно подавать заново). А вот работникам с высокими заработными платами повезло больше – они могут за один раз вернуть уплаченный НДФЛ.

Документы на налоговый вычет после рефинансирования ипотеки

Сразу необходимо напомнить еще раз. В договоре рефинансирования должно быть прописано или подчеркнуто, что деньги предназначены для покрытия существующей задолженности перед другим банком. Но, не любой, а по ипотечному займу. В пункте договора должны значиться реквизиты (адрес, площадь) приобретенных квадратных метров. Если это не сделано, ФНС не примет документы к рассмотрению.

Если же указанное требование соблюдено, необходимо передать документы в налоговую после рефинансирования ипотеки:

- Формы 2-НДФЛ и 3-НДФЛ. Первую выдает работодатель, вторая заполняется самостоятельно за предшествующий год. Первая расскажет о том, сколько заемщик уплатил подоходного налога, во второй указывается, сколько пришлось отдать банку в качестве процентов.

- Копию общегражданского паспорта (страницы с фото и пропиской).

- Заявление. Чтобы не было отказа по формальным признакам, форму необходимо скачать, например, на сайте Налог.ру. В нем помимо просьбы о возврате денег указывается номер счета для их перечисления.

- Копии документов, подтверждающих наличие сделки по покупке недвижимости. Обязательное условие — новый собственник надлежащим образом зарегистрирован в ЕГРН.

- Договор о предоставлении денег с первоначальным банком. Есть приложения? С них снимаются копии.

- Подтверждение из банка с указанием точной суммы, уплаченной за год в погашение процентов. Все суммы, подтверждаются платежками или квитанциями. Если на них будут стоять реквизиты третьих лиц, ФНС документы к рассмотрению не примет. Возврат процентов по ипотеке после рефинансирования не состоится.

Приведенный список документов может быть дополнен в зависимости от конкретной ситуации. В частности, если у заемщика несколько официально подтвержденных мест трудовой деятельности, можно обратиться к каждому работодателю за справкой 2-НДФЛ. Есть дополнительные доходы, например, от сдачи квартиры, дачи или машины в аренду? С полученных сумм уплачен НДФЛ? Можно приложить соответствующие договоры и квитанции.

Помимо этого готовятся и предоставляются следующие документы в налоговую при рефинансировании ипотеки:

- подтверждение, что первоначальная задолженность погашена. Запрашивается в «старом» банке;

- соглашение с «новым» банком. Есть приложения? С них снимаются копии для ИФНС;

- справка из рефинансирующего банка о том, что деньги в погашение долга перечислены.

Нотариальное заверение не требуется. Но оригиналы предъявляются инспектору для сравнения.

На проведение камеральной проверки у ФНС есть 3 месяца. Если заемщик ничего не забыл, все декларации и справки соответствуют требованиям налоговиков, вычет после рефинансирования ипотеки будет перечислен на счет в течение 30 календарных дней. Возможно увеличение срока или отказ, если в документах будут ошибки или выявлены подлоги и т. д. Инспектор может запросить пояснения.

В ФНС он получает уведомление и передает его в бухгалтерию. Работодатель ничего не выплачивает. Его задача — не удерживать с заемщика НДФЛ. В следующем году опять придется идти в налоговую за новым уведомлением. Работодатель обязан принять уведомление к исполнению, но сам не будет запрашивать его в ФНС.

Рекомендуемая статья: Налоговый вычет по процентам по ипотеке

Какую выгоду получит заёмщик при рефинансировании?

- Уменьшение ежемесячного платежа. При заёмных 3 млн. на 120 месяцев, понижении годовых с 18 до 12 % аннуитет снизится на три тысячи — до 44 761 рублей. При займе 1 млн. 700 тыс. рублей и аналогичном уменьшении ставки платеж падает на четыре тысячи – до 17 500 рублей. Затраты на оформление нового кредита окупятся за 6 месяцев.

- Уменьшение переплаты по займу. Примерная выгода от перекредитования составит около 100 000 рублей для кредита в 1 млн. 700 тыс. рублей, если его рефинансируют в первые пару лет после выдачи.

Чтобы взять новую ссуду, заёмщик, скорее всего, обратится в другую кредитно-финансовую организацию — это потребует расходов на оценку квартиры или строящегося дома (до 15 тыс. рублей), рассмотрение заявления (комиссия или её отсутствие зависит от банка), время на изучение кредитной истории клиента. Поэтому, оцените возможности рефинансирования там, где вы уже взяли ипотеку. По мнению специалистов, первому банку рефинансировать долг имеет смысл в четырех случаях, если:

- Клиент возьмёт больше денег, чем у него было.

- Есть сомнения в дальнейшей платежеспособности клиента: риски лучше снизить путем уменьшения ставки на 0,5 – 1%.

- Банк работает по программам, предусматривающим рефинансирование ипотеки (АИЖК, государственные программы): в таком случае организация получает комиссию, а также, становясь сервисным агентом, сопровождает все сделки, получая за это определенные отчисления.

- Заёмщик доказал серьёзность своих намерений, получив письменное согласие на рефинансирование кредита в другой организации: в этом случае первая смягчает условия, потому что упускать платежеспособного клиента не хочется никому.

Что требуется для оформления нового соглашения? Исправно вносить ежемесячные платежи и собрать пакет документов:

- паспорт;

- заграничный паспорт/СНИЛС/водительские права и др.;

- трудовая книжка;

- справка 2-НДФЛ;

- документы, подтверждающие переоформление залога.

Все о финансовых вычитаниях!

Помимо этого, он имеет право на финансовые траты по процентной уплате на приобретение апартаментов за счет денег, выданных банком взаймы.

В первую очередь, каждый заёмщик должен помнить, что налоговый вычет на приобретаемую квартиру или дом лимитирован – всего лишь 2 000 000 для одного человека.

Эти 2 000 000 могут быть заявленными в любой момент после того, как право на собственность было получено.

Как рассчитывается налог?!

Исходя из этого, появляется вопрос – какую выгоду получает плательщик? Наибольший показатель для погашения долга после приобретения апартаментов или дома равняется 260 000. Это ровно 13% от 2 000 000.

Данная сумма может быть возвращена финорганизации не обязательно в течение одного года. В случае необходимости банки разрешают своим должникам растягивать погашение заёма на несколько лет, а иногда даже с задержкой.

Возможность получить такое разрешение напрямую зависит от ежемесячных доходов должника. Ведь чем выше доход – тем больший подоходный налог он выплачивает в государственный фонд.

Как возвращают налог женатые пары?!

В случае, если имущество приобретено парой, уже состоящей в браке, налоговое вычитание получают оба супруга. В данной ситуации не имеет значения, на чьё имя оформлялось жильё – если пара зарегистрировала отношения в ЗАГСе, значит, недвижимость является общим владением.

Если имущество обошлось семейной паре в 3 000 000 руб., то каждый из супругов вправе вернуть только по полтора млн руб. с каждого.

Что произошло в 2014 году?!

Существуют отличия в получении имущественных вычитаний на недвижимое имущество, купленную до и после 2014 года.

Дело в том, что, если право на жилую площадь вступило в силу до 1 января 2014 года, размер имущественного вычитания будет равняться 2 000 000 руб. на обоих супругов. Сумма не должна превышать стоимость приобретаемой жилплощади.

В случае, если квартира или дом приобретались после января 2014 года – показатель имущественного вычета будет составлять так же 2 000 000 руб., но уже на каждого из супругов (то есть, 4 000 000 всего).

Ипотечные вычитания на уплаченный процент!

Тот, кто оформлял ипотеку в банке, знает, что, помимо имущественного вычитания существует еще и ипотечный. Его особенность заключается в том, что этот погашение долга осуществляется вне зависимости от кредитной суммы.

При вычитаниях на имущество сумма возвращаемых средств зависит от процентов, установленных непосредственно финорганизацией. Например, финорганизация выдала кредитные средства на приобретение, ремонт или строительство жилплощади в размере 5 000 000.

Каждый год владелец этой жилплощади возмещает банку часть от основной суммы кредита вместе с установленным процентом. Если каждый год выплачивается взнос в размере 500 000 руб. по основному заёму, то по ипотечному нужно доплачивать 400 000.

Таким образом, вы за 365 дней можете погасить долг только в пределах 13% от 400 000, то есть — 52 000 руб. и не более того.

5 организаций предоставляющих кредит лицам которым отказали

Несколько лет назад возвращение средств на проценты по ипотеке можно было получить только на жилплощадь, которая была заявлена в наличном вычете на покупку, ремонт или строительство.

Таким образом, невозможно было получать имущественный финвычет на приобретение аппартаментов или дома, а налоговый вычет предъявлять на приобретение другой жилплощади.

Поэтому, в 2014 году был введён новый закон, который гласит, что вычитание на проценты не имеет прямого отношения к приобретаемому жилью. Это значит, что вы можете возвращать средства после покупки одной жилплощади, а погашать банковский долг — с другой.

Подводный камень!

С одной стороны, у владельца имущества появилось больше финансовой свободы. Но с другой – не стоит забывать о введении ограничения на максимальный размер возвращаемых денег.

Вот тут-то и имеет большое значение, когда покупалась жилплощадь – до 2014 года или после, так как проценты выплат уже будут разные. Договор ипотечного займа, оформленный до января 2014-го не ограничивает показатели налоговых вычитаний.

Право на собственность вступает в действие, не после того, как оно регистрируется, а после того, как заключается договор.

Эта информация важна для тех, кто самостоятельно занимался строительством жилплощади или приобрёл имущество в жилом здании до того, как оно было введено в эксплуатацию. Так же возврат средств по кредиту можно осуществлять только по одной жилой площади.

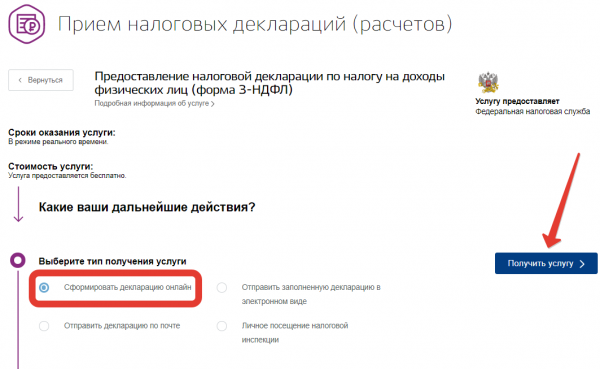

Куда следует обращаться для оформления возврата налога?

Чтобы оформить возврат, необходимо обратиться в налоговую, при этом следует подать документы, подтверждающие выплату налогов и факт приобретения недвижимости. За сотрудников налог (НДФЛ) выплачивает организация, поэтому понадобится справка из бухгалтерии с подписью ответственного лица. Документы, которые подтверждают факт приобретения жилья (что является основанием для возврата НДФЛ), нужны для определения суммы, на которую может претендовать заявитель.

Процедура передачи соответствующей информации налоговикам для оформления вычета при рефинансировании несколько усложняется – вместо одного кредитного договора нужно предоставить два. Но как поступить в ситуации, если человек платил ипотеку сначала в одном банке, потом в другом, и смена банков-кредиторов произошла в рамках одного календарного года? При возврате налога по процентам (ипотечный кредит) придется брать справку из старого банка и из нового банка за тот год, за который возвращается налог.

Кроме основных документов могут потребоваться дополнительные справки, полный список будет предоставлен сотрудниками налоговой службы при обращении (по месту проживания заемщика).

Стоит знать, что возврат НДФЛ можно получить, как через налоговую службу непосредственно, так и напрямую через работодателя. В первом случае, заемщику ежегодно возвращается 13% от суммы, которая была уплачена в виде налогов за прошедший календарный год. Во втором случае работодатель прекращает удерживать сумму, начисленную в виде налога из ежемесячной заработной платы вплоть до погашения всей суммы вычета.

Если вы сейчас находитесь в поисках банка, в который можно рефинансироваться, попробуйте обратиться к нам за помощью в подборе банка. У нас есть скидки к ставкам и зачастую мы находим более выгодный банк под ситуацию клиента.Ну а пока вы можете воспользоваться нашим онлайн калькулятором рефинансирования ипотеки, для подсчета своей потенциальной выгоды.

Как оформить налоговый вычет по ипотеке индивидуальному предпринимателю (ИП)

Получить налоговый вычет могут не только частные лица, но и индивидуальные предприниматели. Для них существуют два ограничения. Первое — оформить вычет могут только те ИП, которые платят НДФЛ со своих доходов. Предприниматели на УСН, ЕНВД или патенте, а также самозанятые люди не имеют права на вычет, так как не платят этот налог. Единственное исключение — это наличие дополнительного дохода с которого платится подоходный налог (например, дохода от инвестиций).

Второе ограничение — подать декларацию предприниматели могут только в установленные законом сроки. Все ИП должны сдавать 3-НДФЛ до 30 апреля года, идущего за отчетным. Следовательно, оформить вычет они могут только до 30 апреля. После этого срока они могут направить в ФНС корректирующую декларацию. В ней нужно указать только информацию, требуемую для получения вычета.

ИП может получить вычет независимо от цели приобретения жилья — налог можно вернуть, даже если квартира используется для предпринимательства.

Порядок оформления вычета за ипотеку для ИП не отличается от стандартного. Во время подачи декларации нужно заполнить заявление и предоставить документы о приобретении недвижимости. Сделать это можно как при личном посещении ФНС, так и онлайн на сайте налоговой службы. Уведомление о получении вычета вы получите через два-три месяца мосле рассмотрения заявки.

Как оформить?

Документация на вычет подаётся лично через ИФНС или с помощью сервиса Сбербанка.

Приложение удобно в случае, если человек не хочет изучать все тонкости и заполнять формы самостоятельно.

ВНИМАНИЕ! Услуга по заполнению 3-НДФЛ и подготовке документов составляет 1 499 руб. Вначале подаётся онлайн-заявка, после чего звонит налоговый консультант и информирует о необходимых документах

Для направления консультанту изображений справок можно воспользоваться сканером или камерой смартфона. После получения документов консультант самостоятельно заполняет декларацию и направляет вам полный пакет, который вам остаётся лишь подать в ИФНС. Чтобы воспользоваться сервисом, не обязательно быть клиентом ПАО Сбербанк

Вначале подаётся онлайн-заявка, после чего звонит налоговый консультант и информирует о необходимых документах. Для направления консультанту изображений справок можно воспользоваться сканером или камерой смартфона. После получения документов консультант самостоятельно заполняет декларацию и направляет вам полный пакет, который вам остаётся лишь подать в ИФНС. Чтобы воспользоваться сервисом, не обязательно быть клиентом ПАО Сбербанк.

Налоговый вычет на уплаченные проценты

Не всем россиянам выпадает возможность купить жилье без помощи банков. Поэтому заемщиков в первую очередь интересует налоговый вычет по ипотечному кредитованию. Государство предусмотрело этот вариант, но с некоторыми особенностями:

- Компенсация положена только за уплаченные проценты (ежемесячный платеж складывается из суммы основного долга и процентов по нему);

- Подать на возмещение можно только по одной квартире;

- Максимальная сумма процентов установлена в размере 3 млн рублей.

- Если ссылаться на закон, то максимум по возмещению составит 390 000 руб.

Тем, кто заключал ипотечный договор после 1 января 2014 повезло меньше, независимо от процентов им будет возвращено не более 390 000 рублей. Прочтение закона кажется довольно простым. Но на самом деле реализация своего права вызывает у заемщиков много вопросов, поэтому необходимо привести возможные ситуации.

Если по графику платежей титульный заемщик ежегодно выплачивает банку сумму в 900 000 рублей, из которых 500 000 – основной долг и 400 000 – проценты, то подать декларацию можно будет только на 400 000 руб.. В итоге в год будет выплачено 52 000 рублей.

Чем выше сумма процентов, выплаченная банку за год, тем большее возмещение предусмотрено государством, но превысить 390 000 руб. оно не может.

Заемщикам, которые по ипотечному займу выплатили проценты более 3 млн руб., такое положение вещей невыгодно. Остальным существующая система выплат удобна.

Важно запомнить, что при повторном оформлении ипотеки заемщик не сможет воспользоваться правом на возмещение, даже если и не сумел получить максимальный возврат по прошлому договору. Но здесь существует один интересный момент – гражданин в праве получить имущественное и ипотечное возмещение с разных квартир

Пример:

- В 2015 году семья Петровых приобрела недвижимость на сумму в 2 млн р. – супруги подали декларацию и в 2016 году получили 260 000 руб. возврата.

- В 2017 году те же Петровы решили улучшить свои условия и взяли ипотеку, предусматривающую выплату процентов в размере 3 млн руб. – супруги имеют право ежегодно подавать бумаги на компенсацию или сделать это после закрытия договора, чтобы сразу получить 390 000 рублей.

Естественно, что в приведенной схеме нужно учитывать и доходы супругов, так как расчеты проводились, исходя из возможного максимума.